Soy el único que no ve normal que #YoInviertoEnBolsa llegase al top de tendencias?

O mucho ha cambiado la cultura financiera y no me he enterado o esto es como lo que dicen de cuando hasta el taxista compra... dota bien tu fondo de emergencia.

O mucho ha cambiado la cultura financiera y no me he enterado o esto es como lo que dicen de cuando hasta el taxista compra... dota bien tu fondo de emergencia.

https://twitter.com/AnchovyofWS/status/1278752258574999561

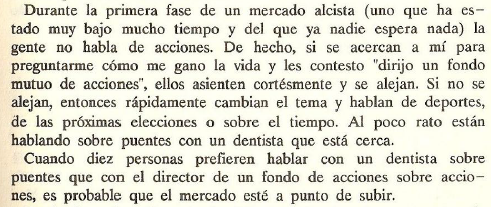

Peter Lynch - La teoria del cocktail (One up on Wall Street pag 77)

Cómo predecir el mercado en una cocktail party escuchando lo que los 10 invitados más cercanos tienen que decir sobre la bolsa (4 fases)

Cómo predecir el mercado en una cocktail party escuchando lo que los 10 invitados más cercanos tienen que decir sobre la bolsa (4 fases)

1ª Fase: Cuando 10 personas prefieren hablar con un dentista sobre puentes que con el director de un fondo de acciones sobre acciones, es probable que el mercado esté a punto de subir.

2ª Fase: La bolsa es arriesgada. El mercado ha podido subir un 15% desde la primera fase pero pocos se han percatado.

4ª Fase: La multitud me rodea una vez más pero esta vez para indicarme qué acciones debería comprar yo. Incluso el dentista tiene 2 o 3 consejos que darme.

Una así Pete no cree en predecir mercados pero esto llegará en un momento u otro y hay que poder navegarlo adecuadamente.

• • •

Missing some Tweet in this thread? You can try to

force a refresh