مورگان استنلی گزارش جالبی منتشر کرده با عنوان انتقال هدفهای سرمایهگذاری از بازارهای عمومی به بازارهای خصوصی.تو این گزارش ۸۰ صفحهای که بسیار هم جالبه وضعیت جالبی در بازار سرمایه ترسیم میشه که نشون میده سرمایه گذاران equity(در مقابل debt Investorها) بیشتر متمایل به بازار خصوصین/۱

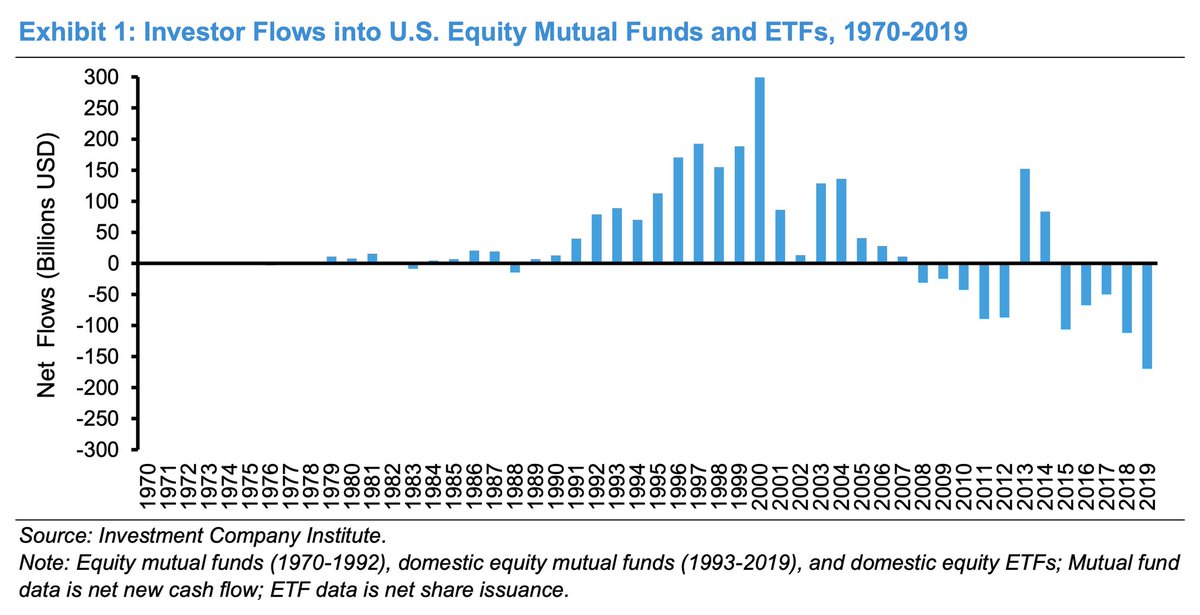

این دو #نمودارخوب بسیار جالبن که نشون میدن میزان جریان سرمایه کمتر به سمت بازار(عمومی) سهامه/۲

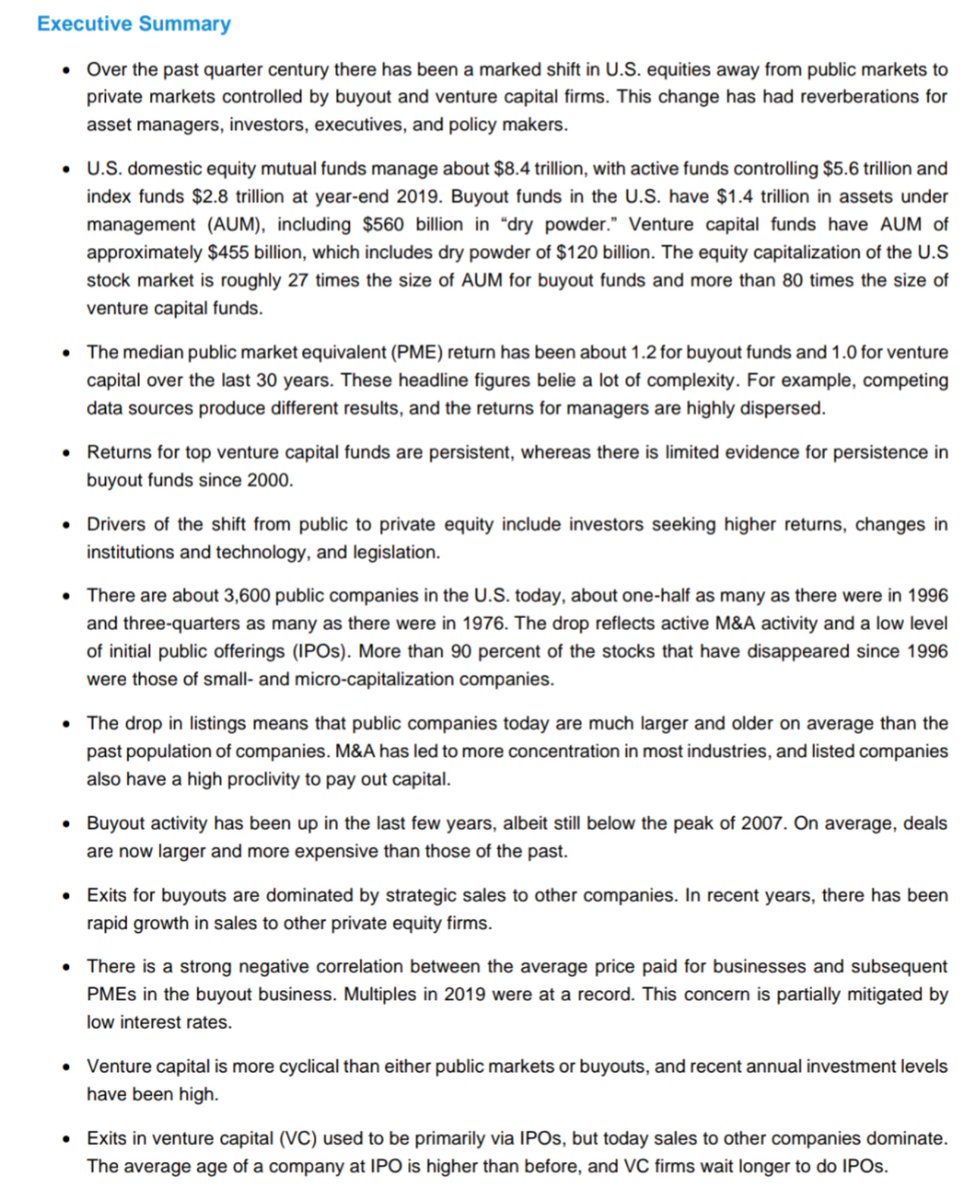

خود گزارش بسیار جالبه و توصیه میکنم بخونیدش والی در صورتیکه وقت خوندن کلش رو ندارید خلاصهاش رو یک نگاهی بندازین/۳

چند تا نکته جالبش اینان:

اول اینکه بازار داره از سمت Active managed fundها به طرف index fund ها میره. از ۸/۴ تریلیون دلار صندوقها مشترک، ۵/۶ تریلیونش البته هنوز «فعالانه» مدیریت میشن و ۲/۸تریلیونش «غیرفعال» انتخاب و بالانس میشن/۴

اول اینکه بازار داره از سمت Active managed fundها به طرف index fund ها میره. از ۸/۴ تریلیون دلار صندوقها مشترک، ۵/۶ تریلیونش البته هنوز «فعالانه» مدیریت میشن و ۲/۸تریلیونش «غیرفعال» انتخاب و بالانس میشن/۴

تو بند دوم خلاصه گزارش گفته که بیشتر پولهای بازار خصوصی ینی ۱/۴ تریلیون دلار دارن میرن سمت buyout ها و بخش کمتری(حدود نیم تریلیون) میرن سمت venture capital ها سرمایهگذاری های پر ریسک مثل استارتاپها. یه نگاه به نمودار risk/reward زیر نشون میده چرا. روندشونم جالبه./۵

این هم مقایسه جالبیه بین بازار سهام، VCها و LBO ها.

سرمایهگذاریهای «هفن» تو VCها بیشتره ولی بازندههاش هم بیشتره.

تعداد برندههای LBOها بیشتره از بازار سهام ولی بازندههاش هم همینطور.

بازار سهام متعادلتره هر دو و فقط یک چهارم از شرکتای این بخش پول از دست دادن./۶

سرمایهگذاریهای «هفن» تو VCها بیشتره ولی بازندههاش هم بیشتره.

تعداد برندههای LBOها بیشتره از بازار سهام ولی بازندههاش هم همینطور.

بازار سهام متعادلتره هر دو و فقط یک چهارم از شرکتای این بخش پول از دست دادن./۶

گزارش بسیار مفصل و گویاست، استفاده من از اما از همین نمودارها و بند دوم و بندهای انتهایی خلاصه گزارشه.

به نظرم ایده منو برای داشتن edge در small capهایی که تحلیلگرا پوشش نمیدن و با توجه به چک لیست LBO ها هدفهای بالقوه مناسبی برای خرید حساب میشن تقویت میکنه./۸

به نظرم ایده منو برای داشتن edge در small capهایی که تحلیلگرا پوشش نمیدن و با توجه به چک لیست LBO ها هدفهای بالقوه مناسبی برای خرید حساب میشن تقویت میکنه./۸

نکته بعدی اینجاست که احتمال سود بالاتر رو هم با توجه به اینکه LBO ها حاضر شدن پول بیشتری برای خرید شرکتهای کوچیک بدن بالا میبره.چیزی که من در دوسال گذشته در ۶ مورد از ۱۰ سهامی که خریدم دیدهام.

گزارش کامل رو اینجا بخونین

morganstanley.com/im/publication…

/۹

گزارش کامل رو اینجا بخونین

morganstanley.com/im/publication…

/۹

• • •

Missing some Tweet in this thread? You can try to

force a refresh