Por vez primera desde 2007, los precios de venta a "spot" asociados a los seis metales básicos (aluminio, cobre, zinc, plomo, estaño y níquel) son superiores a los futuros ⚠️

Es lo que se llama BACKWARDATION

¿Por qué es esto importante? Por su lectura potencial.

Es lo que se llama BACKWARDATION

¿Por qué es esto importante? Por su lectura potencial.

El mercado asume que la oferta será incapaz de abastecer la futura demanda.

Esto se traduce en acaparamiento para asegurar stocks, por lo que se paga un "premium" con tal de garantizar suministros.

Los futuros del cobre en Shanghái, por ejemplo, están al rojo vivo 🔥

Esto se traduce en acaparamiento para asegurar stocks, por lo que se paga un "premium" con tal de garantizar suministros.

Los futuros del cobre en Shanghái, por ejemplo, están al rojo vivo 🔥

El problema no hay por qué buscarlo en la cadena de producción, que en cualquier caso está igualmente tensionada.

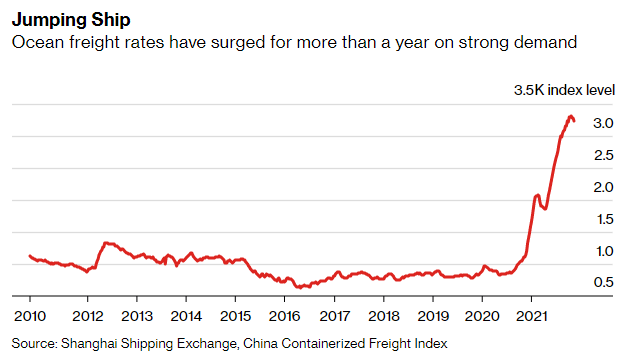

Buena parte de estas divergencias se deben a la logística, cuya situación de saturación persiste.

La bahía de San Pedro, en Los Ángeles, sigue colapsada.

Buena parte de estas divergencias se deben a la logística, cuya situación de saturación persiste.

La bahía de San Pedro, en Los Ángeles, sigue colapsada.

Y si bien el Baltic Index, asociado al transporte a granel, está en claro retroceso, en el transporte de contenedores entre las principales rutas comerciales la situación dista mucho de normalizarse.

Los fletes marítimos y aéreos, o están en máximos, o cerca de ellos.

Los fletes marítimos y aéreos, o están en máximos, o cerca de ellos.

Mientras la demanda siga fuerte, y por ahora nada parece indicar lo contrario, estamos abocados a un frenesí comprador que amenaza con romper la cadena de suministros en cualquier momento.

• • •

Missing some Tweet in this thread? You can try to

force a refresh