🧵El Profesor del IESE Business School, Pablo Fernández, ha publicado un paper llamado:

"Rentabilidad de los Fondos de Inversión en España 2006-2021."

Aquí las principales conclusiones del estudio para aquellos que invirtáis en Fondos de Inversión.

Agradezco LIKE y RT!👇🏻

"Rentabilidad de los Fondos de Inversión en España 2006-2021."

Aquí las principales conclusiones del estudio para aquellos que invirtáis en Fondos de Inversión.

Agradezco LIKE y RT!👇🏻

La rentabilidad de los fondos contra el mercado en el periodo diciembre 2006 - diciembre 2021, de una muestra de 562 fondos:

- 64 fondos superaron la rentabilidad de los bonos del Estado a 15 años

- 314 la rentabilidad del IBEX 35

- 8 la del S&P500

- 68 rentabilidad negativa

- 64 fondos superaron la rentabilidad de los bonos del Estado a 15 años

- 314 la rentabilidad del IBEX 35

- 8 la del S&P500

- 68 rentabilidad negativa

Para contextualizar la afirmación anterior, la rentabilidad media del:

- IBEX35 fue 1,35%

- EuroStoxx50 fue 4,2%

- SP500 fue 10,7%

- IBEX35 fue 1,35%

- EuroStoxx50 fue 4,2%

- SP500 fue 10,7%

El porcentaje de fondos americanos que baten al S&P500 a 1 año es del 41,80% contra un 17,49% a 10 años.

La rentabilidad de la muestra es muy dispersa. Esto contradice la teoría de que los fondos más pequeños, al poder encontrar más ineficiencias de mercado y tener un universo más grande de oportunidades, superan a los que tienen mayor capital bajo gestión.

Se muestra un interesante experimento: compara la rentabilidad que obtuvieron 248 alumnos del colegio Retamar con la rentabilidad de los fondos de inversión de renta variable española (2002-2012). Los alumnos obtuvieron una media del 105% mientras que los fondos tuvieron 71%.

El artículo de Nitzsche, Cuthbertson y O'Sullivan (2006), que es una espléndida recopilación de artículos publicados sobre la rentabilidad de los fondos de inversión en USA e Inglaterra, muestra algunas conclusiones:

1. Menos de un 5% de los fondos de inversión en renta variable tienen una rentabilidad superior a sus benchmarks.

2. Los fondos que proporcionan poca rentabilidad a sus partícipes son persistentes (continúan proporcionando poca rentabilidad).

2. Los fondos que proporcionan poca rentabilidad a sus partícipes son persistentes (continúan proporcionando poca rentabilidad).

3. Las comisiones, los gastos y la rotación de la cartera tienen mucha influencia en la rentabilidad de los fondos.

4. No parece que el “market timing” mejore la rentabilidad de los fondos.

4. No parece que el “market timing” mejore la rentabilidad de los fondos.

En 2019 había 631 fondos con 15 años de historia, en 2020 había 614, y en 2021 sólo hubo 562.

2019: 631 fondos con 15 años de historia

2020: 614 fondos “ “

2021: 562 fondos “ “

2019: 631 fondos con 15 años de historia

2020: 614 fondos “ “

2021: 562 fondos “ “

Tras unos años de gran crecimiento, en el periodo 2007-2012 el patrimonio y los partícipes se redujeron significativamente:

- El número de partícipes descendió en 4,3 millones.

- El patrimonio descendió en €131.994 millones.

- El número de partícipes descendió en 4,3 millones.

- El patrimonio descendió en €131.994 millones.

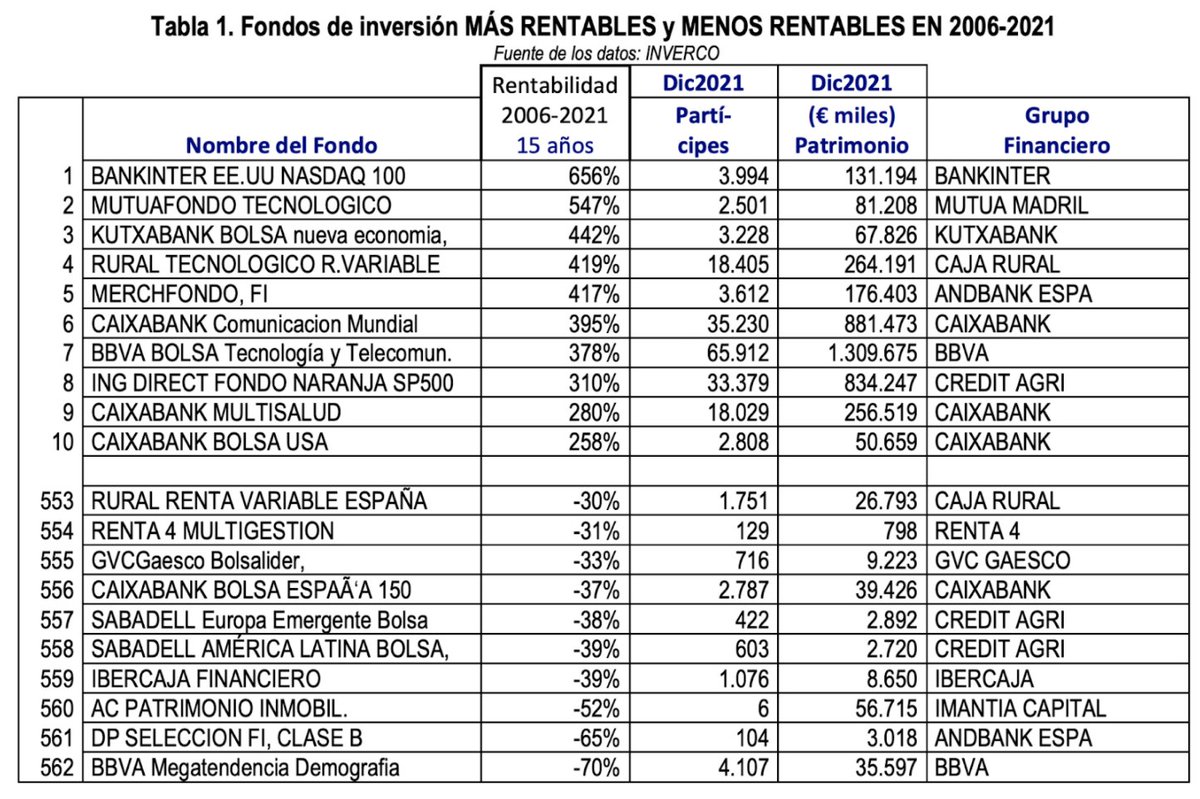

Los 10 #fondosdeinversión más rentables y menos rentables con al menos 15 años de vida.

Comparativa de la rentabilidad de los fondos más famosos desde su creación contra el iShares Core MSCI World UCITS ETF compartido por @Marcos_Luque_

Aquí el paper completo.

papers.ssrn.com/sol3/papers.cf…

papers.ssrn.com/sol3/papers.cf…

• • •

Missing some Tweet in this thread? You can try to

force a refresh