1⃣ Desde hace varios años he leído, estudiado e investigado sobre la Inversión de la Curva de Tipos 10Y-2Y, como afecta a las Recesiones Económicas y a los Mercados Bajistas.

Con el paso del tiempo he ido metiendo cada vez más el bisturí y afinando mis plantillas y mis estudios.

Con el paso del tiempo he ido metiendo cada vez más el bisturí y afinando mis plantillas y mis estudios.

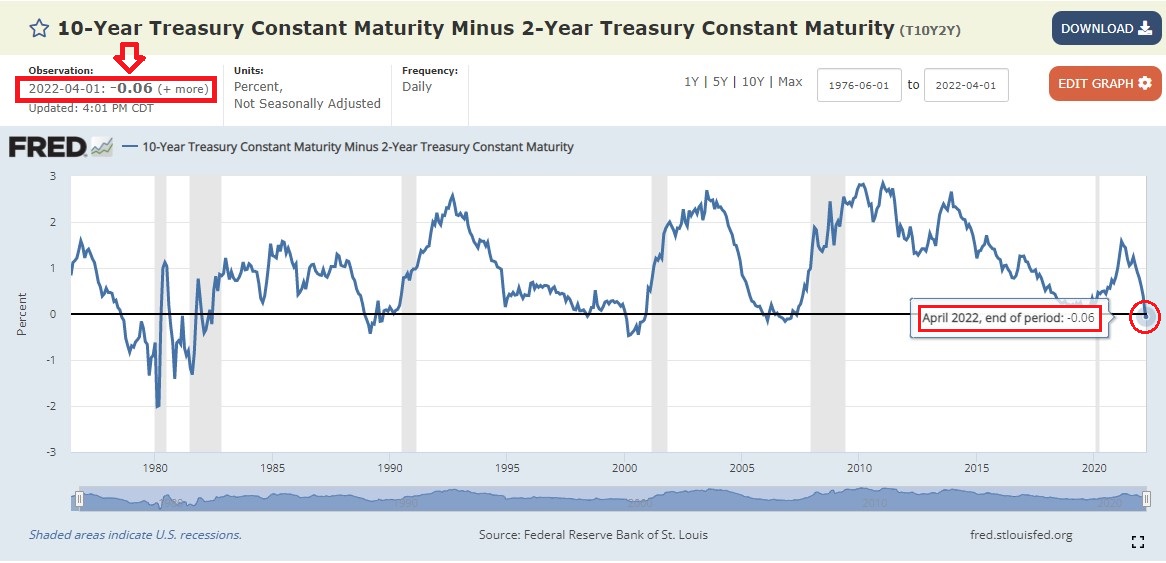

2⃣ En el día de hoy 01-04-2022 se ha invertido oficialmente la Curva de tipos de los Bonos USA 10Y-2Y y paso a actualizar mi plantilla, ya que es una fecha para apuntar en la Historia de la Economía y de la Bolsa de EEUU.

3⃣ La Inversión de la Curva de Tipos 10Y-2Y es un indicador, que según muchos dicen, es casi infalible y anticipa las Recesiones y los Mercados Bajistas.

Voy a desgranar y destripar con muchísimo detalle todas las señales, una a una desde el año 1965 hasta el día hoy.

Voy a desgranar y destripar con muchísimo detalle todas las señales, una a una desde el año 1965 hasta el día hoy.

4⃣ La última que se invirtió la Curva de Tipos fué el 26-08-2019.

El tiempo desde ese día hasta el pico máximo que hizo el SP500 fué de 6 meses con un retorno del +17,64%.

Tras ese techo vino un Mercado bajista con un Drawdown del -34%.

Tuvimos Recesión Económica tras 7 meses.

El tiempo desde ese día hasta el pico máximo que hizo el SP500 fué de 6 meses con un retorno del +17,64%.

Tras ese techo vino un Mercado bajista con un Drawdown del -34%.

Tuvimos Recesión Económica tras 7 meses.

5⃣La anterior vez que se invirtió la Curva de Tipos fué el 27-12-2005.

El tiempo desde ese día hasta el pico máximo que hizo el SP500 fué de 21 meses con un retorno del +24,56%.

Tras ese techo vino un Mercado bajista con un Drawdown del -57%.

Tuvimos Recesión Económica tras 24m

El tiempo desde ese día hasta el pico máximo que hizo el SP500 fué de 21 meses con un retorno del +24,56%.

Tras ese techo vino un Mercado bajista con un Drawdown del -57%.

Tuvimos Recesión Económica tras 24m

6⃣La anterior vez que se invirtió la Curva de Tipos fué el 26-05-1998.

El tiempo desde ese día hasta el pico máximo que hizo el SP500 fué de 22 meses con un retorno del +39,62%.

Tras ese techo vino un Mercado bajista con un Drawdown del -49%.

Tuvimos Recesión Económica tras 34m

El tiempo desde ese día hasta el pico máximo que hizo el SP500 fué de 22 meses con un retorno del +39,62%.

Tras ese techo vino un Mercado bajista con un Drawdown del -49%.

Tuvimos Recesión Económica tras 34m

7⃣La anterior vez que se invirtió la Curva de Tipos fué el 14-12-1988.

El tiempo desde ese día hasta el pico máximo que hizo el SP500 fué de 19 meses con un retorno del +34,01%.

¡OJO!: Tras ese techo "NO" tuvimos un Mercado bajista.

Tuvimos Recesión Económica tras 19 meses.

El tiempo desde ese día hasta el pico máximo que hizo el SP500 fué de 19 meses con un retorno del +34,01%.

¡OJO!: Tras ese techo "NO" tuvimos un Mercado bajista.

Tuvimos Recesión Económica tras 19 meses.

8⃣La anterior vez que se invirtió la Curva de Tipos fué el 11-09-1980.

El tiempo desde ese día hasta el pico máximo que hizo el SP500 fué de 2 meses con un retorno del +11,83%.

Tras ese techo vino un Mercado bajista con un Drawdown del -27%.

Tuvimos Recesión Económica tras 10 m

El tiempo desde ese día hasta el pico máximo que hizo el SP500 fué de 2 meses con un retorno del +11,83%.

Tras ese techo vino un Mercado bajista con un Drawdown del -27%.

Tuvimos Recesión Económica tras 10 m

9⃣La anterior vez que se invirtió la Curva de Tipos fué el 17-08-1978.

El tiempo desde ese día hasta el pico máximo que hizo el SP500 fué de 17 meses con un retorno del +12,35%.

¡OJO!: Tras ese techo "NO" tuvimos un Mercado bajista.

Tuvimos Recesión Económica tras 17 meses.

El tiempo desde ese día hasta el pico máximo que hizo el SP500 fué de 17 meses con un retorno del +12,35%.

¡OJO!: Tras ese techo "NO" tuvimos un Mercado bajista.

Tuvimos Recesión Económica tras 17 meses.

🔟La anterior vez que se invirtió la Curva de Tipos fué el 30-03-1973.

El tiempo desde ese día hasta el pico máximo que hizo el SP500 fué de -2 meses con un retorno del -8,66%.

Tras ese techo vino un Mercado bajista con un Drawdown del -48%.

Tuvimos Recesión Económica tras 8 m

El tiempo desde ese día hasta el pico máximo que hizo el SP500 fué de -2 meses con un retorno del -8,66%.

Tras ese techo vino un Mercado bajista con un Drawdown del -48%.

Tuvimos Recesión Económica tras 8 m

1⃣1⃣La anterior vez que se invirtió la Curva de Tipos fué el 25-12-1967

El tiempo desde ese día hasta el pico máximo que hizo el SP500 fué de 11 meses con un retorno del +12,57%.

Tras ese techo vino un Mercado bajista con un Drawdown del -36%

Tuvimos Recesión Económica tras 24m

El tiempo desde ese día hasta el pico máximo que hizo el SP500 fué de 11 meses con un retorno del +12,57%.

Tras ese techo vino un Mercado bajista con un Drawdown del -36%

Tuvimos Recesión Económica tras 24m

1⃣2⃣La anterior vez que se invirtió la Curva de Tipos fué el 17-12-1965.

El tiempo desde ese día hasta el pico máximo que hizo el SP500 fué de 1 mes con un retorno del +1,95%.

Tras ese techo vino un Mercado bajista con un Drawdown del -22%.

OJO: "NO Tuvimos Recesión Económica"

El tiempo desde ese día hasta el pico máximo que hizo el SP500 fué de 1 mes con un retorno del +1,95%.

Tras ese techo vino un Mercado bajista con un Drawdown del -22%.

OJO: "NO Tuvimos Recesión Económica"

1⃣3⃣ Si has llegado hasta aquí, todo lo antes explicado, lo tienes en esta plantilla personal.

Resumen:El tiempo de media desde que se invierte la Curva hasta el pico máximo del SP500 es de 11 meses y un Retorno de media del +16,21%. La Recesión tarda de media 16 meses en llegar

Resumen:El tiempo de media desde que se invierte la Curva hasta el pico máximo del SP500 es de 11 meses y un Retorno de media del +16,21%. La Recesión tarda de media 16 meses en llegar

1⃣4⃣ Hay lo que he llamado "Casos Especiales" explicados al detalle en la plantilla en la que "NO" siempre hay Inversión de la Curva de Tipos, Recesiones y Mercados Bajistas:

Puede haber Inversión sin Recesión y con M. Bajista.

Puede haber Inversión con Recesión y sin M. Bajista

Puede haber Inversión sin Recesión y con M. Bajista.

Puede haber Inversión con Recesión y sin M. Bajista

1⃣5⃣ Puede haber (como sucedió en 1987) que "NO" hubo Inversión, "NO" hubo Recesión y "SI" hubo Mercado Bajista (-34% DD).

Por tanto, hay que coger este indicador con pinzas y no vender todo corriendo por pánico.

Por tanto, hay que coger este indicador con pinzas y no vender todo corriendo por pánico.

1⃣6⃣ Cada uno, en base a su perfil inversor, su horizonte temporal, su aversión al riesgo, sus sistemas y/o estrategias, su gestión monetaria, etc etc, tiene que tomar sus propias decisiones.

Yo tengo muy claras las mías.

Yo tengo muy claras las mías.

1⃣7⃣ OJO también con los promedios de tiempo (11 meses) y retornos hasta picos máximos SP500 (16,21%). Como se puede ver en la plantillas varían y mucho en cada caso particular.

Hay veces que tarda 19-21-22 meses y otras 1-2 meses.

Hay veces que tarda 19-21-22 meses y otras 1-2 meses.

1⃣8⃣ E incluso alguna vez, que el pico máximos llega antes que la propia Inversión de la Curva (-2 meses) como pasó en el año 1973.

Por tanto, mucho cuidado con eso. El algodón no engaña.

Por tanto, mucho cuidado con eso. El algodón no engaña.

2⃣1⃣ Conclusión: Hemos visto que no es un indicador infalible y cada Inversión de la Curva de tipos 10Y-2Y es muy diferente. En la Bolsa "jamás" hay certezas.

Si te ha aportado valor este HILO, se agradece💜y🔁

También si quieres me puedes seguir en @luigimaranello.

Si te ha aportado valor este HILO, se agradece💜y🔁

También si quieres me puedes seguir en @luigimaranello.

• • •

Missing some Tweet in this thread? You can try to

force a refresh