Son #tuprs yatırımcı sunumundan (Ekim 2022)

Sayfa 3: 2 iyi haber:

1. Şu anlar sadece global ekonominin zayıflama endişesi var... ciddi risk olarak.

2. 90 dolar ile Brent fiyatında 5 yıllık ortalama fiyatın gayet üzerindeyiz. 👍

Ve günlük takip mümkün. :)

Sayfa 3: 2 iyi haber:

1. Şu anlar sadece global ekonominin zayıflama endişesi var... ciddi risk olarak.

2. 90 dolar ile Brent fiyatında 5 yıllık ortalama fiyatın gayet üzerindeyiz. 👍

Ve günlük takip mümkün. :)

https://twitter.com/BulentAtik_epik/status/1580627831796924416

Sunumdan devam:

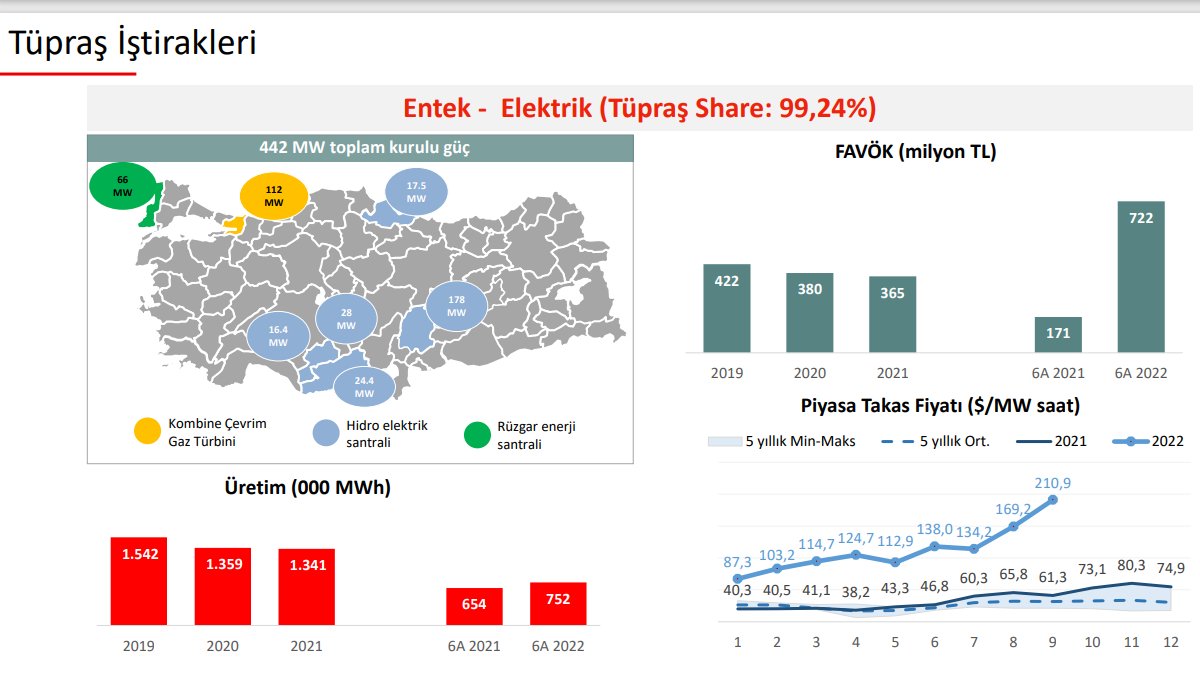

ENTEK, artık #Tüprs

442 MW kurulu gücüyle...başlı başına bir enerji şirketi...pek ciddiye alınmasa da.

İlk 6 ayın Favök rakamının seviyesine bir bakın derim: 772mn TL.

Yıl sonu en az 1,5 mr TL Favök sadece buradan... makul mü?

ENTEK, artık #Tüprs

442 MW kurulu gücüyle...başlı başına bir enerji şirketi...pek ciddiye alınmasa da.

İlk 6 ayın Favök rakamının seviyesine bir bakın derim: 772mn TL.

Yıl sonu en az 1,5 mr TL Favök sadece buradan... makul mü?

#tuprs'ın rekabet gücü ve avantajı nereden geliyor sorusunun bazı kalemlerini aşağıda listelemişler. :)

Bu spesifik rekabet avantajının bilincinde olmakta fayda var.

Bu spesifik rekabet avantajının bilincinde olmakta fayda var.

Açıklamalı 2.Ç/22 Gelir Tablosu:

Hep bir gereksiz stok zararı/karı muhabbeti yapılır. Aslında gereksiz çünkü şirket bunu Diğer Faaliyetlerden Giderler/Gelirler ile dengelemeye (hedgelenmeye) çalışıyor.

Bak: -3.531 e karşı +2.931mr TL

#tuprs

Biliyorum, kolay değil...ama değer.

Hep bir gereksiz stok zararı/karı muhabbeti yapılır. Aslında gereksiz çünkü şirket bunu Diğer Faaliyetlerden Giderler/Gelirler ile dengelemeye (hedgelenmeye) çalışıyor.

Bak: -3.531 e karşı +2.931mr TL

#tuprs

Biliyorum, kolay değil...ama değer.

Net Borç/Favök...negatif. Çünkü net borç yok. :))

Yüksek Nakit Akış rakamlarıyla önemli bir kriter...yüksek #temettü ödeme potansiyeli açısından.

#tuprs

Yüksek Nakit Akış rakamlarıyla önemli bir kriter...yüksek #temettü ödeme potansiyeli açısından.

#tuprs

Özet Stratejik Dönüşüm Planı...4 alanda.

Toplam 15 milyar $ üzerinde bir Favök oluşum beklentisi... gelecek 13 yıl için kümülatif.

Yıllık ortalama 1,15 milyar $ gibi bir beklenti.

Takipte fayda var.

Toplam 15 milyar $ üzerinde bir Favök oluşum beklentisi... gelecek 13 yıl için kümülatif.

Yıllık ortalama 1,15 milyar $ gibi bir beklenti.

Takipte fayda var.

Bugün %65 gibi bir 2023 kar dağıtım oranından yola çıkmıştık... temkinli kalma amacıyla. Ama bu rakam yönetim tarafından ortalama %80 olarak öngörülmüş ve vadedilmiş. 👍

Dağıtılması planlanan serbest nakit ise: 9 milyar $ gibi öngörülmüş.

Hayırlısıyla.

#tuprs

Dağıtılması planlanan serbest nakit ise: 9 milyar $ gibi öngörülmüş.

Hayırlısıyla.

#tuprs

Hep bahsettiğim...Hisse Başı kar ile Hisse başına brüt Temettü oranını geçmişte gösteren bir görsel.

Önemli olan bu Kar dağıtım Oranı.

Ortalama Kar dağıtım oranı %90 olmuş deniyor ama...ödenebilen yılların oranıyla.

Son 13 yılın dördünde temettü ödenememiş. :(

#tuprs

Önemli olan bu Kar dağıtım Oranı.

Ortalama Kar dağıtım oranı %90 olmuş deniyor ama...ödenebilen yılların oranıyla.

Son 13 yılın dördünde temettü ödenememiş. :(

#tuprs

Şu an 13,88mr olan #tuprs yıllık net kar rakamı... 3.Ç bilançosuyla 20mr TL'lerin üzerine çıkma potansiyeli olabilir mi?

Bunu araştırın.

Ve şu anlar 6,5'larda olan F/K - fiyat değişmezse - hangi seviyelere düşer...bir bakkal hesabı yapın derim...potansiyeli anlamak niyetiyle.

Bunu araştırın.

Ve şu anlar 6,5'larda olan F/K - fiyat değişmezse - hangi seviyelere düşer...bir bakkal hesabı yapın derim...potansiyeli anlamak niyetiyle.

Veya potansiyeli daha net görebilme olanağıyla...yeni oluşan HBK rakamını son F/K bandı olan 5,5 - 7 rakamlarıyla bir değerlendirin.

Kendi beklenti rakamlarınızla bile çıkacak sonuca inanamayacaksınız

Portföy oluşturma zamanı sokaklarda kan aktığı zamanlardır, ne kadar şu anlar

Kendi beklenti rakamlarınızla bile çıkacak sonuca inanamayacaksınız

Portföy oluşturma zamanı sokaklarda kan aktığı zamanlardır, ne kadar şu anlar

sadece hafif bir zafiyet durumu olduğunu gösterse de.

🤣

Ha, garantici olmak isterseniz, 3.Ç bilançoyu bekler, değerlendirir ve beğenirseniz emin bir şekilde 400-450 TL arası fiyatlardan da alabilirsiniz tabii ki.

Güven meselesi. Hafif önden değil de, arkadan daha emin şekilde

🤣

Ha, garantici olmak isterseniz, 3.Ç bilançoyu bekler, değerlendirir ve beğenirseniz emin bir şekilde 400-450 TL arası fiyatlardan da alabilirsiniz tabii ki.

Güven meselesi. Hafif önden değil de, arkadan daha emin şekilde

pozisyon almak ta... illaki yanlış bir şey değil.

Daha yüksek maliyete, daha garanti bir kar/temettü oluşumu alıyorsunuz. Esas furya zaten temettü beklentileriyle yıl sonuna herhalde...oluşturulacak. Geçen sene #eregl olayını hatırlayın. :)

#tuprs

Daha yüksek maliyete, daha garanti bir kar/temettü oluşumu alıyorsunuz. Esas furya zaten temettü beklentileriyle yıl sonuna herhalde...oluşturulacak. Geçen sene #eregl olayını hatırlayın. :)

#tuprs

• • •

Missing some Tweet in this thread? You can try to

force a refresh