+ Yatırımcı sorusu: çok düşen #petrol fiyatlarını "dış güçler"in burada tutmayacağını düşünüyorum. Orta vadeli bir yatırım nasıl mümkün?

> Şimdiye kadar NOK, RUB gibi bağıntılı paraları yazmıştım & yurtdışı borsa yatırım fonlarına (ETF) değinmiştim. Yerel bir olanak da varmış ⤵️

> Şimdiye kadar NOK, RUB gibi bağıntılı paraları yazmıştım & yurtdışı borsa yatırım fonlarına (ETF) değinmiştim. Yerel bir olanak da varmış ⤵️

https://twitter.com/yurtdisihisse/status/1243819466774978561

AK Portföyün 145 milyon TL büyüklüğündeki Borsa Yatırım Fonu (TEFAS) yurtdışındaki petrol #BYF'lerinden alarak buna olanak veriyor. Önemli husus: fon TL cinsi olduğu için aynı altın fonları gibi $/TL'den de etkileniyor. Hem petrol hem kur artar diyene 😉

akportfoy.com.tr/tr/fund/AES

akportfoy.com.tr/tr/fund/AES

Peki ezbere alıyor muyuz? Hayır... Bakalım fon neler atıyor sepete? Şubat raporuna göre ABD menşeili pek çok petrol fonuna yatırım yapılmış...

(en alttaki TPP = #Takasbank depo. Repo gibi kısa vadeli faizde tutup, fırsatlara göre üst kısımdaki fonlara gir-çık yapmak için)

(en alttaki TPP = #Takasbank depo. Repo gibi kısa vadeli faizde tutup, fırsatlara göre üst kısımdaki fonlara gir-çık yapmak için)

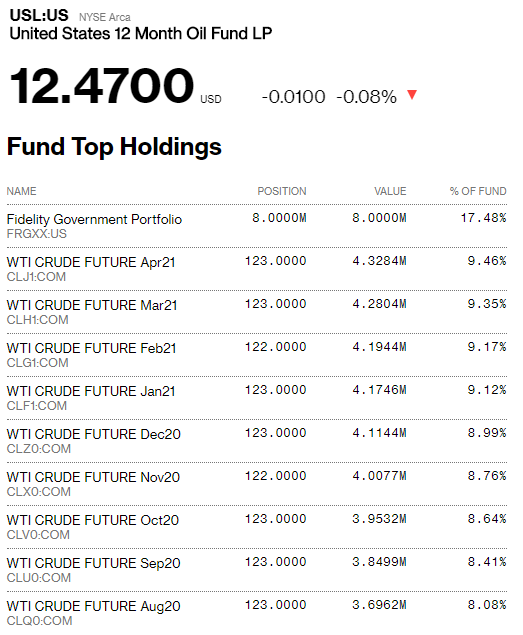

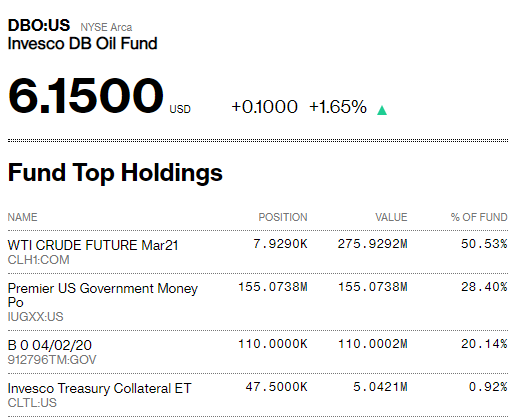

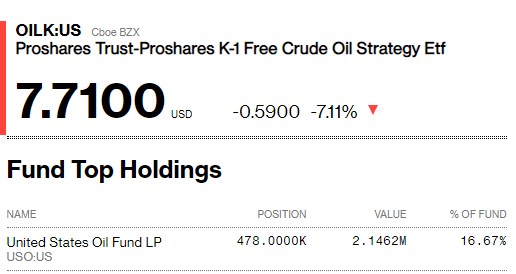

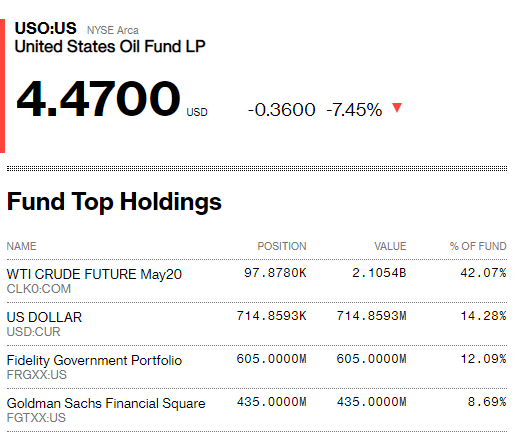

Portföyde %10 üstü olan 4 büyük petrol fonunu da inceleyelim neler yapıyorlarmış... Kimisi tek bir vadeyi seçerek petrol vadelisi alırken (USO ve DBO gibi), kimisi vadelere dağıtmış (USL gibi). OILK gibi gizemli işler peşinde olan da var 😄

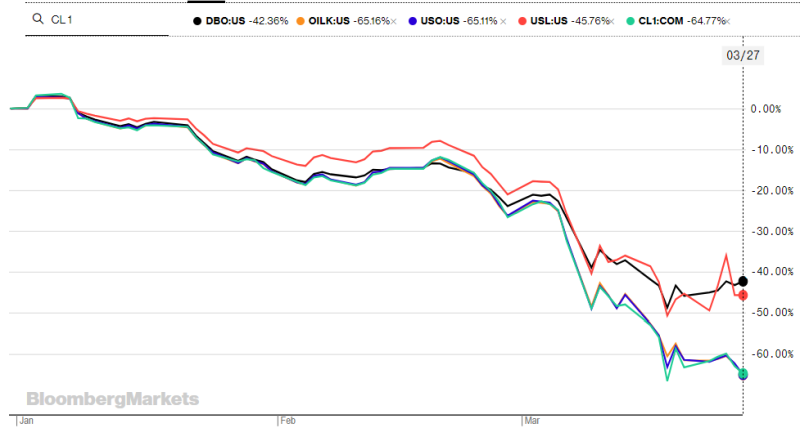

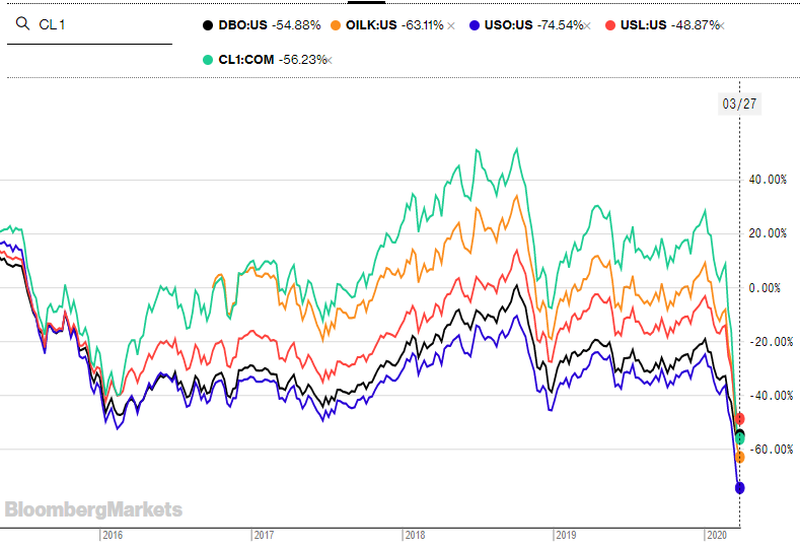

İyi, peki, güzel de; bu değişkenlik neye yaramış? 4 fonun yılbaşından bu yana grafiğini, temel finansal petrol göstergesi olan #CL1 (en yakın vade WTI petrol zincir kontratı) ile kıyaslayalım: Hepsi de CL1'e yakın veya daha az düşmüş (başarılı) 👍 [5 yılda durum: ortaya karışık]

Unutmadan: #BYF'yi bilmeyenler vardır... Hisse almak yerine herhangi bir kurumdan, aynı hisse gibi fon alıp satabilirsiniz, bunun teknik adı "borsa yatırım fonu". "Akbank hesabım yok, fon işini de bilmem zaten" diyenlere gelsin ▶️

https://twitter.com/e507/status/1039608156408766464?s=20

"Petrol (veya kur) düşer, çıkar, uçar kaçar!" demiyorum... Sadece olanaklarınızı biliniz. 100 TL ile yatırım yapabilenin, 100 milyon TL ile yatırım yapabilene =bilgi yönünden= yaklaşabildiği bir çağdayız. Elbet şartlar asla eşit olmayacak ama öğrenmek bedava, istek olsun yeter 👋

Bir düzeltme ve bir uyarı geçmem şart (@ozan_k1 'ya teşekkürler)

1. Fonun ismine BYF koymuşlar, şaşırttı 😊 kendisi bir fon sepeti ve TEFAS üzerinden (her kurumda) işlem görüyor, ama BYF değil.

2. Petrol yatay kalsa dolar artsa; kazançtan yine %10 stopaj var.

1. Fonun ismine BYF koymuşlar, şaşırttı 😊 kendisi bir fon sepeti ve TEFAS üzerinden (her kurumda) işlem görüyor, ama BYF değil.

2. Petrol yatay kalsa dolar artsa; kazançtan yine %10 stopaj var.

• • •

Missing some Tweet in this thread? You can try to

force a refresh