How to get URL link on X (Twitter) App

“Federal Reserve”

“Federal Reserve”

ABD'de bulunan yaklaşık 500 bin ATM'den %40'ı bankalara aitken, %60'ı özel işletmeciler adına kayıtlı. Aynı bir otomat alıp içini doldurur gibi... ya sıfırını 5-10 bin dolara, ya da 2. el bir ATM'yi 2-3 bin dolara alıp içini "paralıyorsunuz" ve internete bağlıyorsunuz, voilà!

ABD'de bulunan yaklaşık 500 bin ATM'den %40'ı bankalara aitken, %60'ı özel işletmeciler adına kayıtlı. Aynı bir otomat alıp içini doldurur gibi... ya sıfırını 5-10 bin dolara, ya da 2. el bir ATM'yi 2-3 bin dolara alıp içini "paralıyorsunuz" ve internete bağlıyorsunuz, voilà!

Hazine'den devralınan TL KKM'de hedef %50 (!). Döviz dönüşümlüde ise sadece %5. Teoride bu 2 hesap türü arasında büyük fark yok, ikisi de vadesinde dövize geçebilir. D.D.'nin MB kurundan dönme hakkı var, bu düşünülerek fazla ısrarcı olunmamış.

Hazine'den devralınan TL KKM'de hedef %50 (!). Döviz dönüşümlüde ise sadece %5. Teoride bu 2 hesap türü arasında büyük fark yok, ikisi de vadesinde dövize geçebilir. D.D.'nin MB kurundan dönme hakkı var, bu düşünülerek fazla ısrarcı olunmamış.

2. HGE üniversite döneminde staj yapmayı düşünmüş. Onun sadece stajyerliğinin 3 ayda 9 kat ciro büyüteceğini anlayan şirketler, dikkat çekmekten korkup reddetmek zorunda kalmış. Staj yapacak yer bulamamış.

2. HGE üniversite döneminde staj yapmayı düşünmüş. Onun sadece stajyerliğinin 3 ayda 9 kat ciro büyüteceğini anlayan şirketler, dikkat çekmekten korkup reddetmek zorunda kalmış. Staj yapacak yer bulamamış.

Ünlü bir figür tarafından uluslararası para sistemini değiştirmek için söylenen bu ifadeler, hangi yılda beyan edilmiştir?

Ünlü bir figür tarafından uluslararası para sistemini değiştirmek için söylenen bu ifadeler, hangi yılda beyan edilmiştir?

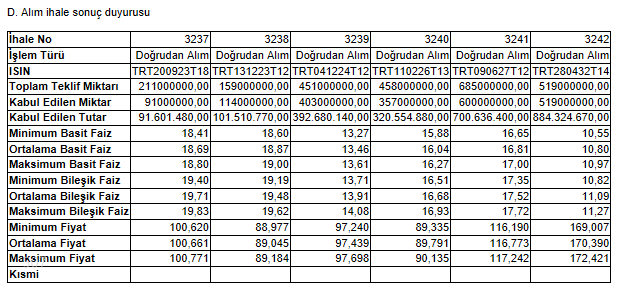

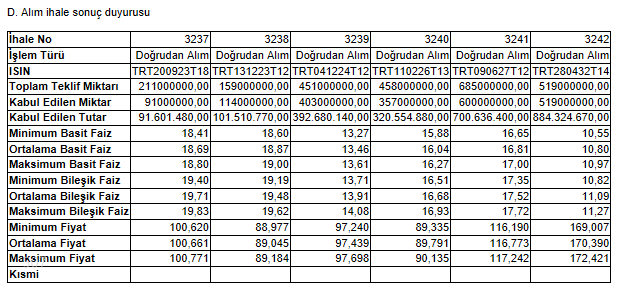

Hazine ihaleleri 2 aşamalı oluyor: Önden, "fiyat ne çıkarsa çıksın ortalamadan alırım" denilen Rekabetçi Olmayan Teklif ile satış. Sonra da fiyat atılan standart ihalenin sonucu... o da geldi. 5 yıl sabit %17,71 bileşik ile, 1 yıl TÜFE'ye endeksli -1,76% ile borçlanıldı.

Hazine ihaleleri 2 aşamalı oluyor: Önden, "fiyat ne çıkarsa çıksın ortalamadan alırım" denilen Rekabetçi Olmayan Teklif ile satış. Sonra da fiyat atılan standart ihalenin sonucu... o da geldi. 5 yıl sabit %17,71 bileşik ile, 1 yıl TÜFE'ye endeksli -1,76% ile borçlanıldı.

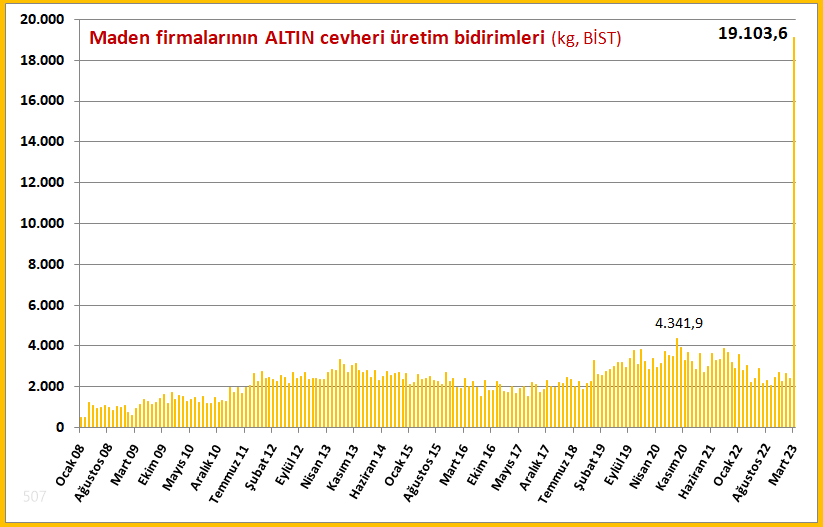

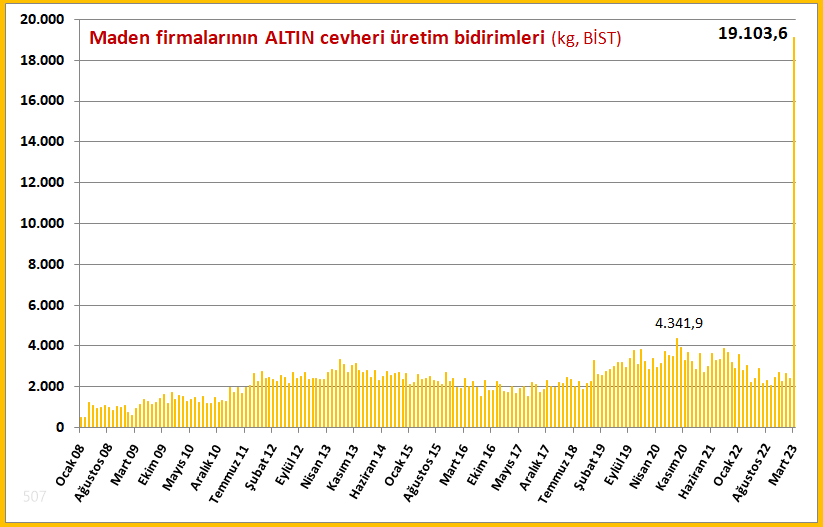

Her ay 19 ton altın ($1,2 milyar) çıkarabilirsek yılda $15 milyar cari açık kaparız. Altın fiyatı kısa zamanda goldbug'ların beklediği gibi $5k olsa; artıya bile geçeriz! Devamını bekliyoruz masabaş... şeyy yani madenden :))

Her ay 19 ton altın ($1,2 milyar) çıkarabilirsek yılda $15 milyar cari açık kaparız. Altın fiyatı kısa zamanda goldbug'ların beklediği gibi $5k olsa; artıya bile geçeriz! Devamını bekliyoruz masabaş... şeyy yani madenden :))

Dövizlerinin ise $50 milyarı vadesiz mevduatta duruyor. Bu tutarın yaklaşık yarısı swap paralarıdır. Kalanı da bankaların zorunlu karşılığı diye düşünebiliriz. Yapısal olarak "dolar şort, altın long" yapı devam ediyor.

Dövizlerinin ise $50 milyarı vadesiz mevduatta duruyor. Bu tutarın yaklaşık yarısı swap paralarıdır. Kalanı da bankaların zorunlu karşılığı diye düşünebiliriz. Yapısal olarak "dolar şort, altın long" yapı devam ediyor.

Bunun için önce devlet tahvillerine bakalım. 4 trilyon TL'yi yeni geçen toplamın içinde döviz cinsi borçlar büyük yer kaplıyor. 2. sırada TÜFE endeksli borçlar var. (TÜFE kağıtlarında ihale tutarına kıyasla ödenecek tutar kat kat yüksek. Grafik sadece düşük ihale tutarına dayalı)

Bunun için önce devlet tahvillerine bakalım. 4 trilyon TL'yi yeni geçen toplamın içinde döviz cinsi borçlar büyük yer kaplıyor. 2. sırada TÜFE endeksli borçlar var. (TÜFE kağıtlarında ihale tutarına kıyasla ödenecek tutar kat kat yüksek. Grafik sadece düşük ihale tutarına dayalı)