Por aclamación popular, vamos con la que será la Parte III del hilo de Evergrande y el sector del Real Estate 🏗️

Hablaremos de lo acontecido en las últimas semanas, de su viabilidad, de efecto contagio y del impacto presente en la economía doméstica.

Hablaremos de lo acontecido en las últimas semanas, de su viabilidad, de efecto contagio y del impacto presente en la economía doméstica.

Pero antes, por si carecéis de contexto sobre lo que está pasando, os dejo tanto la Parte I como la Parte II de esta historia:

-

-

Ahora sí, ¡empecemos! 👇

-

https://twitter.com/aleix_amoros/status/1439636812331421698

-

https://twitter.com/aleix_amoros/status/1440639071068377095

Ahora sí, ¡empecemos! 👇

De entrada, una sorpresa inesperada:

Esta pasada noche, a falta de escasas 24 horas para que venciera el periodo de gracia de 30 días para abonar los intereses de un bono internacional de $83.5 millones ... ¡Evergrande ha pagado!

Y el mercado de deuda lo ha festejado 🔥

Esta pasada noche, a falta de escasas 24 horas para que venciera el periodo de gracia de 30 días para abonar los intereses de un bono internacional de $83.5 millones ... ¡Evergrande ha pagado!

Y el mercado de deuda lo ha festejado 🔥

🟢 ¿Significa eso que el problema está ya resuelto? ¿Damos carpetazo a la crisis inmobiliaria en China 🇨🇳?

🔻 Nada más lejos de la realidad.

De hecho, fijaros si ha sido una sorpresa que no hace ni tres semanas el bono en cuestión, "EVERRE 8.25% 2022", cotizaba con un -70% de descuento.

Es decir, los acreedores se conformaban con recuperar a penas un 30% del préstamo inicial ⚠️

De hecho, fijaros si ha sido una sorpresa que no hace ni tres semanas el bono en cuestión, "EVERRE 8.25% 2022", cotizaba con un -70% de descuento.

Es decir, los acreedores se conformaban con recuperar a penas un 30% del préstamo inicial ⚠️

Y si bien hoy la compañía ha salvado un "Match Ball", la partida se encuentra todavía en una fase muy incipiente.

De aquí a final de año debe afrontar todavía vencimientos por valor de $530.99 millones.

¡Solamente en concepto de intereses! ¡Y solamente en US$! 💰

De aquí a final de año debe afrontar todavía vencimientos por valor de $530.99 millones.

¡Solamente en concepto de intereses! ¡Y solamente en US$! 💰

Además, desde que empezó la crisis de Evergrande, Pekín ha antepuesto los compromisos de la compañía y del sector con sus acreedores 🇨🇳 a los internacionales.

Como muestra de ello, el estrés crediticio asociado a la deuda internacional es el doble de la nacional ⚠️

Como muestra de ello, el estrés crediticio asociado a la deuda internacional es el doble de la nacional ⚠️

Y no es precisamente un tema menor.

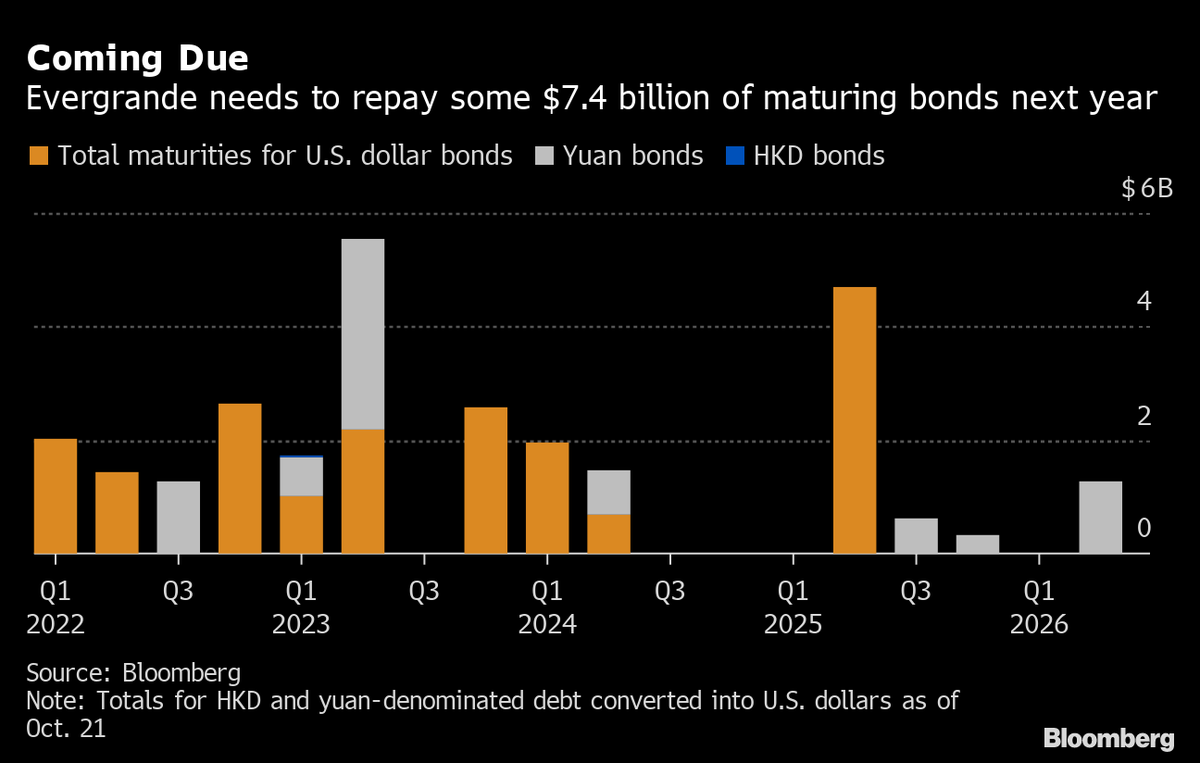

Solamente Evergrande tiene vencimientos de deuda internacional en 2022 por valor de $7.400 millones.

Solamente Evergrande tiene vencimientos de deuda internacional en 2022 por valor de $7.400 millones.

A la que siguen otras promotoras inmobiliarias como Fantasia Holdings, cuyos bonos en US$ cotizan por debajo del 30% del nominal después que hace dos semanas no pagara un bono de $205.7 millones.

La omisión de los compromisos de deuda por parte de varias compañías inmobiliarias 🇨🇳 está provocando que los intereses asociados a los bonos basura internacionales en US$ se estén disparando.

Es decir, crece la desconfianza y cada vez es más caro pedir dinero del exterior ⚠️

Es decir, crece la desconfianza y cada vez es más caro pedir dinero del exterior ⚠️

Y poco a poco va tomando forma la tormenta perfecta en torno al Real Estate 🇨🇳, puesto que por un lado el acceso al crédito internacional se torna prohibitivo, y por el otro Pekín impone condiciones draconianas (política de las 3 líneas rojas) a la financiación doméstica.

Lo que en última instancia hará que especialmente las pequeñas inmobiliarias como Fantasia Holdings, con un menor músculo financiero, se asfixien y colapsen ⚠️

Hoy por hoy, con tal de visualizar esta tesitura, el coste para acceder al crédito en 🇨🇳 de la mano de los vehículos financieros de los gobiernos locales (LGFV) se encuentra en mínimos, a penas un +2,5% de interés.

El sector del Real Estate, en cambio, paga de media un +10% ⚡️

El sector del Real Estate, en cambio, paga de media un +10% ⚡️

Pekín ya ha dejado claro que no tiene ninguna intención de salir al rescate ni de Evergrande ni de ninguna otra compañía del sector.

Consideran que la crisis es "manejable" y que "el riesgo está contenido".

Os dejo esta nota de 2007.

Todo parecido con el pasado es casualidad.

Consideran que la crisis es "manejable" y que "el riesgo está contenido".

Os dejo esta nota de 2007.

Todo parecido con el pasado es casualidad.

Entretanto, hace escasos 4 días 🇨🇳 anunció los datos relativos al PIB del tercer trimestre del año.

Si bien creció un +4.9% respecto a 2020, el avance fue de a penas un +0.2% respecto al segundo trimestre de 2021.

La economía está prácticamente estancada ⚠️

Si bien creció un +4.9% respecto a 2020, el avance fue de a penas un +0.2% respecto al segundo trimestre de 2021.

La economía está prácticamente estancada ⚠️

El gobierno ya ha dicho que no piensa estimular la economía, con lo que la tendencia a la baja se acentuará en los próximos meses 📉

Y buena parte de esta ralentización ha venido por el sector inmobiliario y la industria asociada, que representan un 25% del PIB.

Y buena parte de esta ralentización ha venido por el sector inmobiliario y la industria asociada, que representan un 25% del PIB.

Fijaros en este gráfico, es demoledor.

La actividad constructora se ha hundido, prácticamente a niveles no vistos desde el pico de la pandemia que cerró parte del país a cal y canto ⚠️

Y el precio de los metales industriales asociados no debería tardar demasiado.

La actividad constructora se ha hundido, prácticamente a niveles no vistos desde el pico de la pandemia que cerró parte del país a cal y canto ⚠️

Y el precio de los metales industriales asociados no debería tardar demasiado.

Y claro, si se hunde la actividad es simple y llanamente porque la confianza del consumidor ha mermado drásticamente.

Tal es así que según un informe de Fitch con datos de Septiembre, tanto las ventas de vivienda como el crédito están desacelerándose cada vez más en 🇨🇳

Tal es así que según un informe de Fitch con datos de Septiembre, tanto las ventas de vivienda como el crédito están desacelerándose cada vez más en 🇨🇳

El juego de malabares de Pekín intentando pinchar la burbuja inmobiliaria sin que por el camino descarrile la economía entera es muy arriesgado.

Volvamos con Evergrande.

En su particular "Vía Crucis" para sobrevivir, hace dos días se supo que su intento por vender el 50.1% de Evergrande Property Services Group a Hopson Development Holdings por $2.600 millones había fracasado.

En su particular "Vía Crucis" para sobrevivir, hace dos días se supo que su intento por vender el 50.1% de Evergrande Property Services Group a Hopson Development Holdings por $2.600 millones había fracasado.

Necesitaban ese dinero como el comer, no solo para garantizar los pagos de sus vencimientos de deuda, sino para reactivar la actividad constructora e ingresar por ventas de inmuebles.

Y es que en Septiembre, tradicionalmente el mejor mes del año, sus ventas cayeron un -97% ⚠️

Y es que en Septiembre, tradicionalmente el mejor mes del año, sus ventas cayeron un -97% ⚠️

Concretamente, las ventas desde el 1 de Septiembre hasta el 20 de Octubre sumaron ¥3.650 millones.

En 2020, entre el 1 de Septiembre y el 8 de Octubre ingresaron ¥142.000 millones.

Ruina total.

En 2020, entre el 1 de Septiembre y el 8 de Octubre ingresaron ¥142.000 millones.

Ruina total.

Tal y como dice Justin Tang, de United First Partners:

"Evergrande es una vela ardiendo por ambos extremos. Debe abordar la disminución de los ingresos y, al mismo tiempo, encontrar efectivo para los reembolsos que se avecinan."

🕯️🔥

"Evergrande es una vela ardiendo por ambos extremos. Debe abordar la disminución de los ingresos y, al mismo tiempo, encontrar efectivo para los reembolsos que se avecinan."

🕯️🔥

También esta semana:

🔻 Sinic Holdings, otra promotora inmobiliaria 🇨🇳, vio como su calificación crediticia era rebajada a "quiebra técnica" por parte de S&P Global Ratings tras incumplir sus compromisos de deuda el pasado lunes.

Sinic tiene $694 en bonos internacionales.

🔻 Sinic Holdings, otra promotora inmobiliaria 🇨🇳, vio como su calificación crediticia era rebajada a "quiebra técnica" por parte de S&P Global Ratings tras incumplir sus compromisos de deuda el pasado lunes.

Sinic tiene $694 en bonos internacionales.

🔻 Kaisa Group Holdings, que pese a ser solo el 26º promotor de Real Estate en 🇨🇳 es el segundo mayor emisor de deuda Offshore con +12.000 millones en US$ (solo por detrás de Evergrande), ha visto como sus bonos se hundían +50% en pocos días.

Si bien su situación financiera dista mucho de la de Evergrande, últimamente han aflorado rumores acerca de la cancelación de reuniones previstas con inversores clave ⚠️

Esta paranoia colectiva se ha traducido en el primer descenso mensual en Septiembre de los precios de la vivienda desde Abril de 2015.

Y los analistas de Nomura advierten que la tendencia está acelerándose rápidamente ⚠️

En los primeros 17 días de Octubre, las ventas de vivienda ya existente se han desplomado un -63% con respecto a las del mismo periodo de 2020.

En los primeros 17 días de Octubre, las ventas de vivienda ya existente se han desplomado un -63% con respecto a las del mismo periodo de 2020.

La propia Nomura calculó que a fecha de Junio, las promotoras inmobiliarias 🇨🇳 habían acumulado una deuda de 5.2 billones de dólares. Con "B".

De este total, $217.000 millones en bonos Offshore, muchos de ellos considerados basura.

¿Quién dijo contagio?

De este total, $217.000 millones en bonos Offshore, muchos de ellos considerados basura.

¿Quién dijo contagio?

En 7 días Evergrande tiene una nueva prueba de fuego al expirar el segundo periodo de gracia sobre los intereses de un bono en US$ por valor de $45.17 millones.

Si bien las probabilidades de que pague han aumentado, a nadie se le escapa que tan solo está comprando tiempo ⌛️

Si bien las probabilidades de que pague han aumentado, a nadie se le escapa que tan solo está comprando tiempo ⌛️

El propio Justin Tang expuso:

"Nada que no sea una amplia reestructuración o la irrupción de un caballero blanco (rescate estatal) servirá para encauzar el problema"

"Nada que no sea una amplia reestructuración o la irrupción de un caballero blanco (rescate estatal) servirá para encauzar el problema"

Hasta entonces, estaremos a la expectativa.

Si os ha gustado el hilo, ayudadme a darle difusión compartiendo su cabecera ⚡️

¡Muchas gracias!

Si os ha gustado el hilo, ayudadme a darle difusión compartiendo su cabecera ⚡️

¡Muchas gracias!

• • •

Missing some Tweet in this thread? You can try to

force a refresh