Vieses Comportamentais – A THREAD

Muita gente viu um tweet do @ElonMusk comentando sobre a importância dos vieses comportamentais. Montei uma thread sobre isso, usando o guia “Cognitive Bias Codex”, de Buster Benson e John Manoogian III. Agradeço se divulgarem, segue o fio...

Muita gente viu um tweet do @ElonMusk comentando sobre a importância dos vieses comportamentais. Montei uma thread sobre isso, usando o guia “Cognitive Bias Codex”, de Buster Benson e John Manoogian III. Agradeço se divulgarem, segue o fio...

2 – Os vieses comportamentais já são amplamente estudados e podem ser entendidos como padrões de distorção no julgamento em determinadas situações. Alguns possuem um caráter adaptativo, outros estão ligados à limitação de processamento de informação ou influências sociais.

3 Buster Benson é um escritor, que sempre usava a lista de vieses cognitivos do Wikipedia em seus almoços estranhos. O problema é que a página era bagunçada, com 175 vieses em categorias sem sentido. A sua lista agrupa os vieses em relação aos problemas que tentam resolver.

4 Buster dividiu os vieses em 4 conundrums (dilemas). Segundo ele, 4 qualidades do universo que limitam nossa própria inteligência e a inteligência de todas as outras pessoas, coletivos, organismos, máquinas ou alienígenas. Nossos vieses são tentativas de contornar esses enigmas!

5 Então vamos lá. O cognitive bias codex é então um agrupamento dos vieses nos quadrantes citados. Cada quadrante tem alguns tópicos principais e os vieses ligados aos mesmos. O primeiro é: “Existe muita informação” (A tradução da imagem está esquisita, mas dá pra entender).

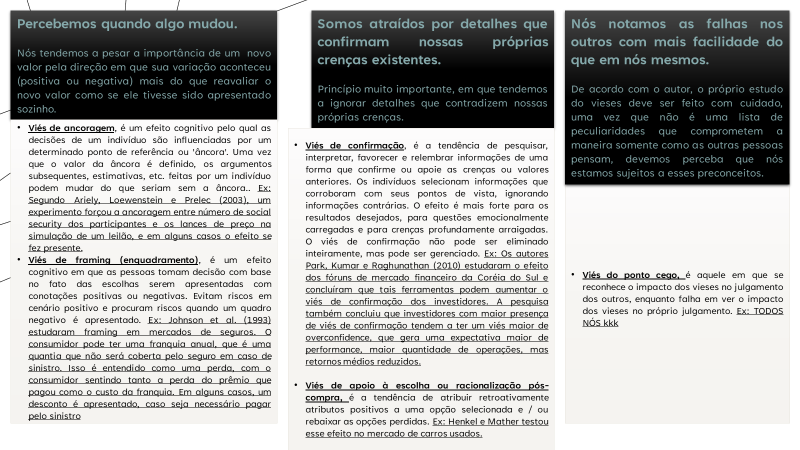

6 Aqui apresento os tópicos do primeiro quadrante, seus vieses e os exemplos de cada viés. Sobre memória e coisas bizarras. Tentei trazer estudos científicos nos próximos...

7 Sobre percepções de mudanças, viés de confirmação e nossa falha em autocrítica dos próprios vieses...

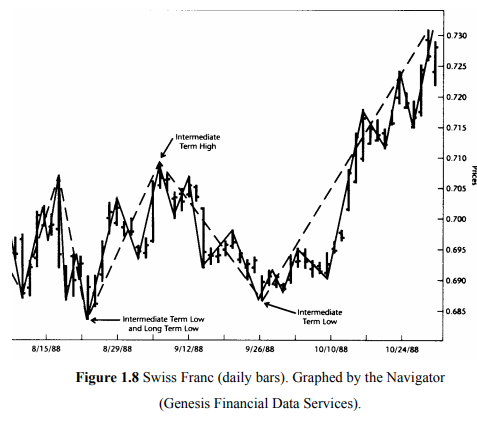

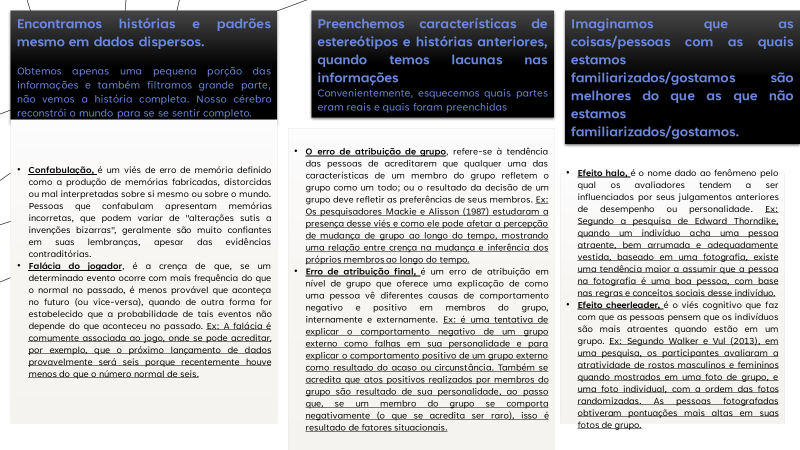

8 Temos informação demais, mas muitas ainda faltam. Tem coisas que simplesmente não tem sentido e a gente não lida muito bem com isso. Segue o segundo quadrante...

9 Sobre padrões em dados dispersos, a falácia do jogador, estereótipos e o lance de você gostar mais das atitudes dos seus amigos do que dos inimigos...

10 Sobre nossa dificuldade de lidar com probabilidade, contabilidade de quanto já gastamos no mês, nosso narcisismo e o viés de retrospectiva...

Agradeço se puderem marcar seus amigos, darem RT e divulgar :)

Amanhã coloco sobre o terceiro e quarto quadrante. Vou falar também sobre a sugestão do autor de como lidar com nossos próprios vieses....

Amanhã coloco sobre o terceiro e quarto quadrante. Vou falar também sobre a sugestão do autor de como lidar com nossos próprios vieses....

12 Excesso de confiança é um viés, mas algo também necessário ao mercado financeiro. Sobre descontos hiperbólicos, vítimas e comprometimento

19 FIM. Muito obrigado por todo mundo que acompanhou. Se quiserem conhecer mais do meu trabalho, estou também no instagram: instagram.com/lucascostaat/

20 Referências:

- Texto original que traduzi betterhumans.pub/cognitive-bias…

- Conundrums

medium.com/thinking-is-ha…

- Lista dos vieses cognitivos

en.wikipedia.org/wiki/List_of_c…

- Texto original que traduzi betterhumans.pub/cognitive-bias…

- Conundrums

medium.com/thinking-is-ha…

- Lista dos vieses cognitivos

en.wikipedia.org/wiki/List_of_c…

• • •

Missing some Tweet in this thread? You can try to

force a refresh