1.

Na de grote financiële (banken) crisis (GFC, 2007-2008) zijn de markten gered doordat de FED heeft gekozen voor stimulus in de vorm van Quantitative Easing (QE).

Na de grote financiële (banken) crisis (GFC, 2007-2008) zijn de markten gered doordat de FED heeft gekozen voor stimulus in de vorm van Quantitative Easing (QE).

2.

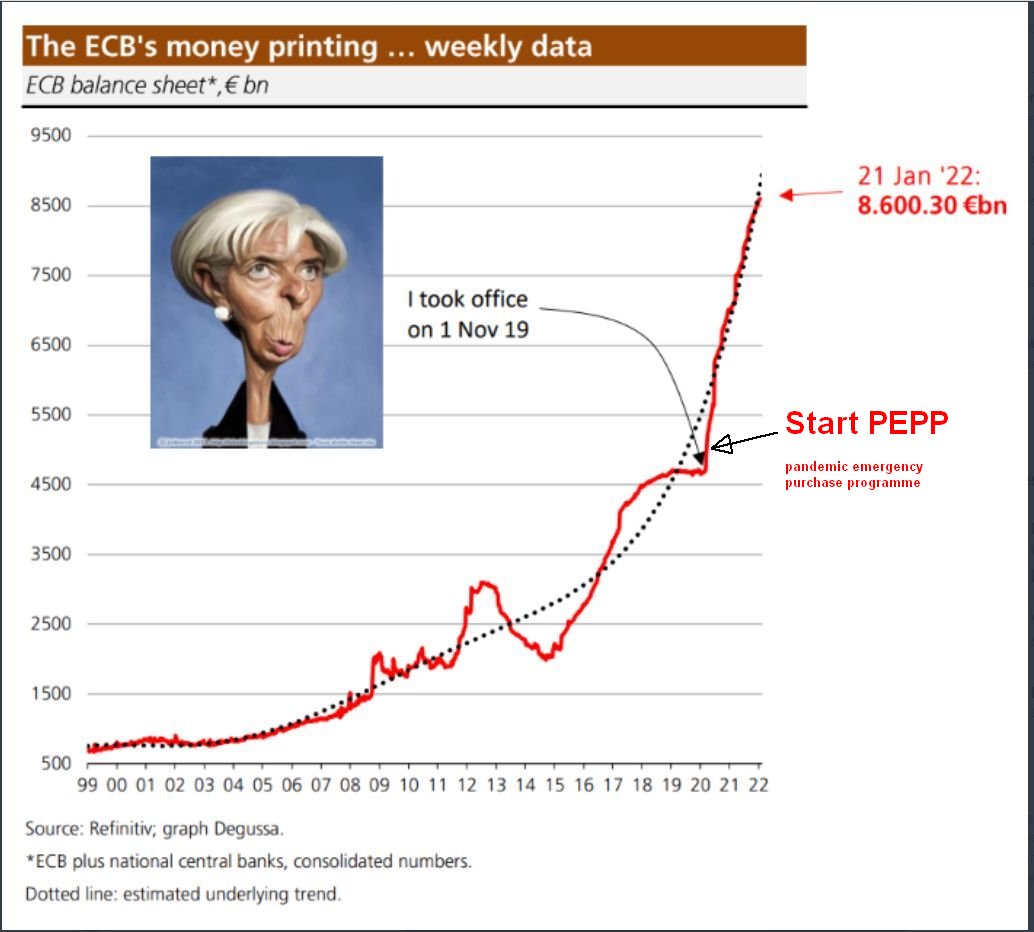

De ECB volgde enkele jaren later met het "whatever it takes" mantra van Mario Draghi, ook een vorm van QE in de vorm van opkopen staatsleningen.

De ECB volgde enkele jaren later met het "whatever it takes" mantra van Mario Draghi, ook een vorm van QE in de vorm van opkopen staatsleningen.

3.

Dit heeft mede geleid tot de langjarige bullmarket, die 2009 inzette en na 13 jaar op zijn laatste benen loopt. Een historisch gezien lange haussefase.

Dit heeft mede geleid tot de langjarige bullmarket, die 2009 inzette en na 13 jaar op zijn laatste benen loopt. Een historisch gezien lange haussefase.

4.

Climax van de bullmarket is de COVID-19 pandemie gebleken. Om een financiële crisis af te wenden, zijn de QE (FED) en APP/PEPP (ECB) stimuleringsprogramma's in 2020 sterk uitgebreid, wat de beursrally een extra zwieper heeft gegeven.

Climax van de bullmarket is de COVID-19 pandemie gebleken. Om een financiële crisis af te wenden, zijn de QE (FED) en APP/PEPP (ECB) stimuleringsprogramma's in 2020 sterk uitgebreid, wat de beursrally een extra zwieper heeft gegeven.

5.

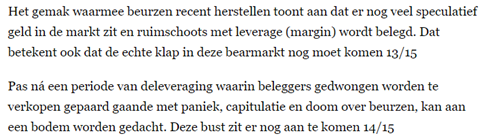

Dit heeft geleid tot excessen als Memestocks en exploderen Cryptomarkt (H1 2021). Alsmede toetreden nieuwe groepen, onervaren beleggers/speculanten. Manies die je doorgaans aan het einde van een bullmarket ziet.

Dit heeft geleid tot excessen als Memestocks en exploderen Cryptomarkt (H1 2021). Alsmede toetreden nieuwe groepen, onervaren beleggers/speculanten. Manies die je doorgaans aan het einde van een bullmarket ziet.

6.

Een ander onprettig nevengevolg van de ongebreidelde stimulus is het doorsijpelen van de Asset Inflatie, inflatie die lang enkel in de financiële economie / kapitaalmarkten zat (aandelen, crypto, huizen), naar de reële economie (grondstoffen, producten en diensten).

Een ander onprettig nevengevolg van de ongebreidelde stimulus is het doorsijpelen van de Asset Inflatie, inflatie die lang enkel in de financiële economie / kapitaalmarkten zat (aandelen, crypto, huizen), naar de reële economie (grondstoffen, producten en diensten).

7.

Deze inflatie, tezamen met de onderliggend kwetsbare economie na COVID-19 met deels kunstmatige economische groei, noopt de centrale banken tot ingrijpen. Hun voornaamste angst: ontstaan loon-prijsspiraal.

Deze inflatie, tezamen met de onderliggend kwetsbare economie na COVID-19 met deels kunstmatige economische groei, noopt de centrale banken tot ingrijpen. Hun voornaamste angst: ontstaan loon-prijsspiraal.

8.

Ingrijpen kunnen centrale banken door 1. Afbouwen stimulus (tapering); 2. Rente verhogen; 3. Balans verkrappen. Alle 3 zijn slecht voor de aandelenmarkten, omdat ze in omgekeerde versie (Stimulus, 0 tot neg.rente, balans verruimen) jarenlang de aandelenhausse aanwakkerden.

Ingrijpen kunnen centrale banken door 1. Afbouwen stimulus (tapering); 2. Rente verhogen; 3. Balans verkrappen. Alle 3 zijn slecht voor de aandelenmarkten, omdat ze in omgekeerde versie (Stimulus, 0 tot neg.rente, balans verruimen) jarenlang de aandelenhausse aanwakkerden.

9.

Tezamen met de noodzaak tot schuldenafbouw, protectionisme & de-globalisering, enorme kosten voor de nodige klimaattransitie en geopolitieke spanningen (VS+EU tegen China+Rusland) ontstaat een giftige cocktail voor de wereldeconomie de komende jaren.

Tezamen met de noodzaak tot schuldenafbouw, protectionisme & de-globalisering, enorme kosten voor de nodige klimaattransitie en geopolitieke spanningen (VS+EU tegen China+Rusland) ontstaat een giftige cocktail voor de wereldeconomie de komende jaren.

10.

De combinatie van voorgaande punten 8 en 10 maakt de kans op een bearmarket groot. Een langere periode waarin assets als aandelen minder renderen komt vaker voor in de geschiedenis. Kort van memorie zijn echter weinigen op een bearmarket voorbereid.

@threadreaderapp unroll

De combinatie van voorgaande punten 8 en 10 maakt de kans op een bearmarket groot. Een langere periode waarin assets als aandelen minder renderen komt vaker voor in de geschiedenis. Kort van memorie zijn echter weinigen op een bearmarket voorbereid.

@threadreaderapp unroll

• • •

Missing some Tweet in this thread? You can try to

force a refresh