#رشتو ،تحلیل اقتصادی جنگ #روسیه_اوکراین

1/وضعیت اقتصادی روسیه:

الف) روسیه از سال 2015 ذخائر ارزی خود را با تمرکز بر طلا به شدت رشد و وابستگی به دلار را کاهش داده است/تا 2017 بیش از 100 میلیارددلار اوراق قرضه خزانهداری آمریکا را داشت اما ظرف 3 سال 96 درصد آن را واگذار کرد.

1/وضعیت اقتصادی روسیه:

الف) روسیه از سال 2015 ذخائر ارزی خود را با تمرکز بر طلا به شدت رشد و وابستگی به دلار را کاهش داده است/تا 2017 بیش از 100 میلیارددلار اوراق قرضه خزانهداری آمریکا را داشت اما ظرف 3 سال 96 درصد آن را واگذار کرد.

2/ادامه 1

ب) نسبت بدهی به تولیدناخالص روسیه 18 و آمریکا 133 درصد است! یعنی روسیه 5.5 برابر بدهی اش، کاسب است اما آمریکا کل دخل اقتصاد را هم بدهد نمیتواند بدهی اش را تسویه کند!

نتیجه بخش اول:

1. استحکام روسیه در مقابل تحریم ها بالاست

2. وابستگی روسیه به اوراق قرضه بسیار کم است

ب) نسبت بدهی به تولیدناخالص روسیه 18 و آمریکا 133 درصد است! یعنی روسیه 5.5 برابر بدهی اش، کاسب است اما آمریکا کل دخل اقتصاد را هم بدهد نمیتواند بدهی اش را تسویه کند!

نتیجه بخش اول:

1. استحکام روسیه در مقابل تحریم ها بالاست

2. وابستگی روسیه به اوراق قرضه بسیار کم است

3/تأثیر جنگ #روسیه_اوکراین بر #آمریکا:

به دلیل ریسک جنگ! نفت به بیش از100$ رسیده و بالاترین تورم 40 سال اخیر ناشی از آن در آمریکا باعث ایجاد فشار سنگینی بر #بایدن شده است/اگر فدرال رزرو نرخ بهره را افزایش دهد،رکود بیخ گوش آمریکاست/اگرنه، تورم بالاتر میرود

به دلیل ریسک جنگ! نفت به بیش از100$ رسیده و بالاترین تورم 40 سال اخیر ناشی از آن در آمریکا باعث ایجاد فشار سنگینی بر #بایدن شده است/اگر فدرال رزرو نرخ بهره را افزایش دهد،رکود بیخ گوش آمریکاست/اگرنه، تورم بالاتر میرود

https://twitter.com/taherrahimi68/status/1492424151516303361?s=20&t=E3YlaHeAcDzM3RamUgvFTQ

4/ ادامه، تأثیر جنگ #روسیه_اوکراین بر آمریکا:

از طرفی روسیه سومین تامین کننده نفت آمریکا پس از کانادا و مکزیک بوده و تحریم این کشور، قطعا بحران انرژی در آمریکا و اروپا را بدتر و تورم به ویژه در آمریکا را تشدید خواهد کرد.

آمریکا به شدت لای منگنه تورم، رکود و نرخ بهره و نفت است.

از طرفی روسیه سومین تامین کننده نفت آمریکا پس از کانادا و مکزیک بوده و تحریم این کشور، قطعا بحران انرژی در آمریکا و اروپا را بدتر و تورم به ویژه در آمریکا را تشدید خواهد کرد.

آمریکا به شدت لای منگنه تورم، رکود و نرخ بهره و نفت است.

5/تأثیرجنگ #روسیه_اوکراین بر اروپا:

روسیه یکی از تأمینکنندگان عمده فلزات اساسی است!

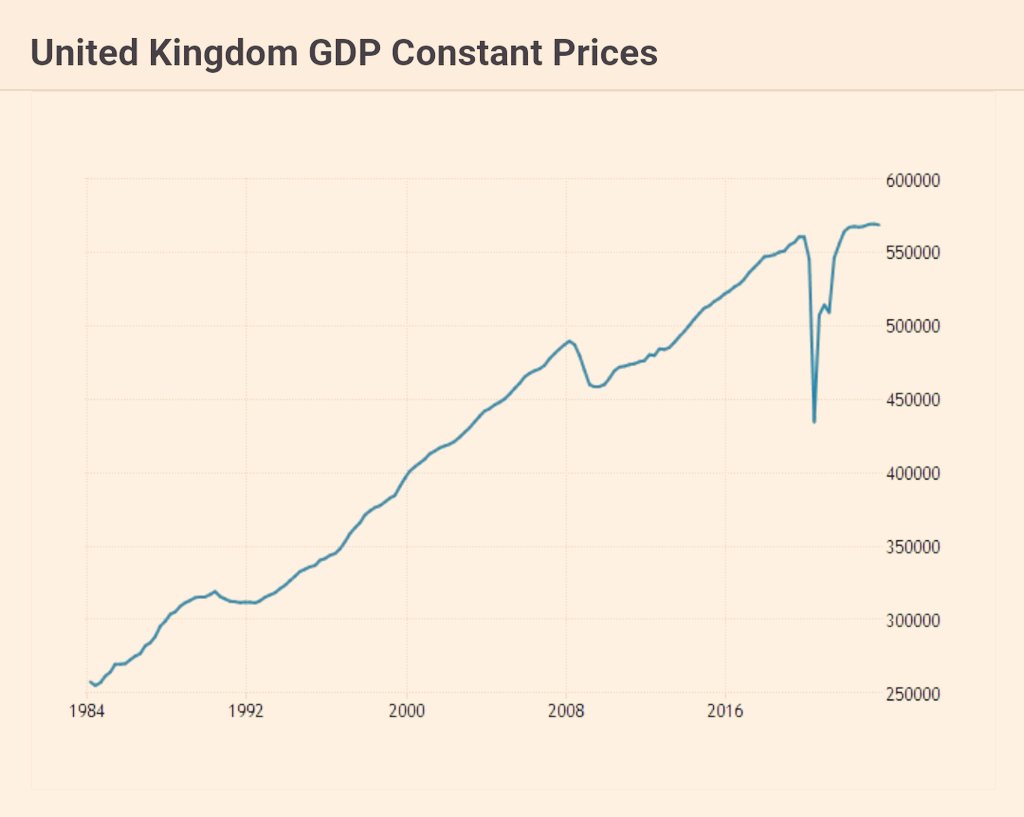

"جنگ و تحریم" باعث پرواز قیمت کامودیتیها مثل آلومینیم،مس،فولاد و ...میشود که باتوجه به نقش این کالاهای اولیه در صنایع متعاقبا رشد هزینه تولید و کاهش رشد اقتصادی آمریکا و اروپا را تشدید میکند

روسیه یکی از تأمینکنندگان عمده فلزات اساسی است!

"جنگ و تحریم" باعث پرواز قیمت کامودیتیها مثل آلومینیم،مس،فولاد و ...میشود که باتوجه به نقش این کالاهای اولیه در صنایع متعاقبا رشد هزینه تولید و کاهش رشد اقتصادی آمریکا و اروپا را تشدید میکند

6/تأثیرجنگ #روسیه_اوکراین بر اروپا:

نقش روسیه در تأمین محصولات کشاورزی مثل کود وگندم بیبدیل است.

در گندم سهم 20% و در آمونیا سهم 62%دارد و از این حیث کشاورزی دنیا و ازجمله اروپا به شدت به روسیه وابسته است.

جنگ و تحریم هزینه های تولید کشاورزی را هم برای مخصوصا اروپا افزایش میدهد

نقش روسیه در تأمین محصولات کشاورزی مثل کود وگندم بیبدیل است.

در گندم سهم 20% و در آمونیا سهم 62%دارد و از این حیث کشاورزی دنیا و ازجمله اروپا به شدت به روسیه وابسته است.

جنگ و تحریم هزینه های تولید کشاورزی را هم برای مخصوصا اروپا افزایش میدهد

7/تأثیرجنگ #روسیه_اوکراین بر اروپا:

روسیه سهم 53% و 46% در تامین نفت و گاز اروپا دارد.

جنگ و تحریم باعث پرواز قیمت گازطبیعی اروپا شده و شرکتهای پتروشیمی(خوراک گاز) اروپا را در معرض تعطیلی قرار داده است و باعث شده در آلمان قیمت برق به محدوده 20 سنت یورو(بالاترین سطح تاریخی) برسد

روسیه سهم 53% و 46% در تامین نفت و گاز اروپا دارد.

جنگ و تحریم باعث پرواز قیمت گازطبیعی اروپا شده و شرکتهای پتروشیمی(خوراک گاز) اروپا را در معرض تعطیلی قرار داده است و باعث شده در آلمان قیمت برق به محدوده 20 سنت یورو(بالاترین سطح تاریخی) برسد

8/بانک JPMorgan آمریکا پیش بینی ۱۵۰ دلاری برای نفت دارد و این یعنی توقف کامل رشداقتصادی آمریکا و اروپا.

نرخ گاز طبیعی اروپا با شروع جنگ با رشدی عجیب ۴۱٪ مواجه شد و این یعنی ریسک بزرگ اقتصاد خرد برای صنعت پتروشیمی و بالتبع کشاورزی و صنعت و ریسک کلان تورمی برای امریکا و اروپا.

نرخ گاز طبیعی اروپا با شروع جنگ با رشدی عجیب ۴۱٪ مواجه شد و این یعنی ریسک بزرگ اقتصاد خرد برای صنعت پتروشیمی و بالتبع کشاورزی و صنعت و ریسک کلان تورمی برای امریکا و اروپا.

10/پروژه نورداستریم۲ و تهدید بایدن به تحریم آن:

فلسفه نورداستریم۲ کاهش هزینه واردات گاز برای اروپا بود، شکست آن هزینه را برای اروپا به شدت افزایش میدهد اما روسیه میتواند از محل جایگزینی چین و افزایش قیمت گاز خسارتش را در بلندمدت جبران کند و بازهم بازنده بزرگ اروپا خواهد بود

فلسفه نورداستریم۲ کاهش هزینه واردات گاز برای اروپا بود، شکست آن هزینه را برای اروپا به شدت افزایش میدهد اما روسیه میتواند از محل جایگزینی چین و افزایش قیمت گاز خسارتش را در بلندمدت جبران کند و بازهم بازنده بزرگ اروپا خواهد بود

11/چرا تحریم سیستم مالی روسیه بسیار سخت است؟

الف) وابستگی سنگین انرژی اروپا به روسیه هرگونه اختلال در سیستم مالی و بانکی روسیه را بسیار پرهزینه کرده است.

ب) بخش قابل توجهی از درآمدهای بانکهای اروپایی مثل بانک raiffeisen اتریش تا ۳۵ درصد وابسته به تجارت با روسیه است.

الف) وابستگی سنگین انرژی اروپا به روسیه هرگونه اختلال در سیستم مالی و بانکی روسیه را بسیار پرهزینه کرده است.

ب) بخش قابل توجهی از درآمدهای بانکهای اروپایی مثل بانک raiffeisen اتریش تا ۳۵ درصد وابسته به تجارت با روسیه است.

12/ نتیجه این رشتو:

روسیه با استحکام داخلی خود مبتنی بر "کمیت و کیفیت ذخائر ارزی؛ نسبت پایین بدهی بهgdp؛ سهم بزرگ در تامین انرژی و کامودیتیها" عملا پیشرانهای رکود به ویژه در صنایع انرژیبر و کشاورزی، تورم و حتی نارضایتی های سنگین اجتماعی داروپا و آمریکا را میتواند فراهم کند

روسیه با استحکام داخلی خود مبتنی بر "کمیت و کیفیت ذخائر ارزی؛ نسبت پایین بدهی بهgdp؛ سهم بزرگ در تامین انرژی و کامودیتیها" عملا پیشرانهای رکود به ویژه در صنایع انرژیبر و کشاورزی، تورم و حتی نارضایتی های سنگین اجتماعی داروپا و آمریکا را میتواند فراهم کند

• • •

Missing some Tweet in this thread? You can try to

force a refresh