1/ ¿PUEDE EL CRECIMIENTO DE UNA EMPRESA DESTRUIR SU VALOR?

¿Pero qué clase de pregunta es esa? ¿Acaso no es siempre positivo que una compañía pueda seguir creciendo y expandiendo su negocio?

👉SPOILER: pues NO, y será WARREN BUFFETT el encargado de demostrarlo.

Va BREVE 🧵👇

¿Pero qué clase de pregunta es esa? ¿Acaso no es siempre positivo que una compañía pueda seguir creciendo y expandiendo su negocio?

👉SPOILER: pues NO, y será WARREN BUFFETT el encargado de demostrarlo.

Va BREVE 🧵👇

2/ Tras adquirir See’s Candies a instancias de Charlie Munger, Buffett fue más allá de las ideas de inversión en valor de Graham.

Continuó comprando acciones con un gran descuento sobre su valor intrínseco, pero calculó ese valor de manera diferente.

Continuó comprando acciones con un gran descuento sobre su valor intrínseco, pero calculó ese valor de manera diferente.

https://twitter.com/mellizonomics/status/1495101769180983297?s=20&t=IW-skD4vPsGXuT2Ohb8FvQ

3/ Graham veía el valor en los activos e intentaba comprarlos con un gran descuento.

Buffett vio que los activos eran sólo valiosos si la empresa tenía la capacidad de beneficiarse de ellos.

Buffett vio que los activos eran sólo valiosos si la empresa tenía la capacidad de beneficiarse de ellos.

https://twitter.com/mellizonomics/status/1496477868607553536?s=20&t=IW-skD4vPsGXuT2Ohb8FvQ

4/ Así, cuanto mayor sea el beneficio sobre los activos, mayor será el valor del negocio.

Además, Buffett pudo demostrar que dos empresas con beneficios idénticos podían tener valores intrínsecos muy dispares si diferentes sumas de capital invertido generaban los beneficios.

Además, Buffett pudo demostrar que dos empresas con beneficios idénticos podían tener valores intrínsecos muy dispares si diferentes sumas de capital invertido generaban los beneficios.

5/ Buffett también demostró que el crecimiento por sí mismo no era necesariamente bueno y que, de hecho, podía destruir valor.

Por tanto, solo las empresas que generaran un retorno sobre el capital invertido que excediera a la tasa requerida por el mercado deberían crecer.

Por tanto, solo las empresas que generaran un retorno sobre el capital invertido que excediera a la tasa requerida por el mercado deberían crecer.

6/ Ej.: 2 negocios, cada uno con ganancias de $ 1 mill.

- Uno tiene $ 5 mill. en activos (buen negocio).

- El otro tiene $ 20 mill. en activos (mal negocio).

Ahora se nos presentan 3 opciones. Invertir en:

(1) el buen negocio

(2) el mal negocio

(3) bonos a largo plazo

- Uno tiene $ 5 mill. en activos (buen negocio).

- El otro tiene $ 20 mill. en activos (mal negocio).

Ahora se nos presentan 3 opciones. Invertir en:

(1) el buen negocio

(2) el mal negocio

(3) bonos a largo plazo

7/

* El buen negocio gana un 20% en relación a sus $ 5 mill. de capital ($ 1 mill. ÷ $ 5 mill. = 20%).

* El mal negocio gana un 5% con $ 20 mill. de capital ($ 1 mill. ÷ $ 20 mill. = 5%).

* Los bonos a largo plazo rinden un 10%.

👉¿Cuánto valen ambos negocios?

* El buen negocio gana un 20% en relación a sus $ 5 mill. de capital ($ 1 mill. ÷ $ 5 mill. = 20%).

* El mal negocio gana un 5% con $ 20 mill. de capital ($ 1 mill. ÷ $ 20 mill. = 5%).

* Los bonos a largo plazo rinden un 10%.

👉¿Cuánto valen ambos negocios?

8/ El buen negocio vale el doble (20% ÷ 10% = 2 veces), sus activos valen el doble: 2 × $ 5 mill. = $ 10 mill.

Esto se debe a que tenemos que invertir el doble en bonos que ofrecen un 10% de interés para lograr igual beneficio que la empresa que usa un capital de $ 5 mill.

Esto se debe a que tenemos que invertir el doble en bonos que ofrecen un 10% de interés para lograr igual beneficio que la empresa que usa un capital de $ 5 mill.

9/ El mal negocio que gana el 5% del capital invertido vale la mitad de su capital (5% ÷ 10% = 0,5 veces).

Vale 0,5 x 20 mill. = 10 mill. porque podemos obtener igual beneficio del bono (1 mill. $) invirtiendo la mitad, 10 mill., del capital que usa la mala empresa (20 mill.).

Vale 0,5 x 20 mill. = 10 mill. porque podemos obtener igual beneficio del bono (1 mill. $) invirtiendo la mitad, 10 mill., del capital que usa la mala empresa (20 mill.).

10/ Ambos negocios valen $ 10 mill. y tienen el mismo PER: 10.

Graham preferiría el mal negocio a la mitad (10 mill.) del valor de sus activos tangibles (20 mill.).

Pero Buffett prefiere el buen negocio al doble del valor (10 mill.) de sus activos (5 mill.).

¿Por qué?👇

Graham preferiría el mal negocio a la mitad (10 mill.) del valor de sus activos tangibles (20 mill.).

Pero Buffett prefiere el buen negocio al doble del valor (10 mill.) de sus activos (5 mill.).

¿Por qué?👇

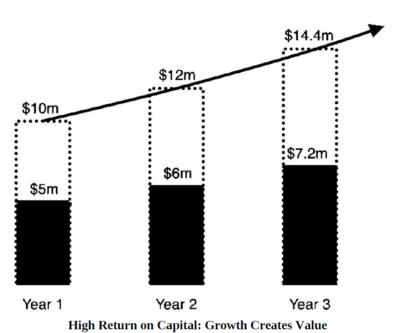

11/ CRECIMIENTO.

Cada $ de beneficio reinvertido en el buen negocio vale 200 centavos por $ (20% ÷ 10% = 2 veces).

Supongamos que el buen negocio reinvierte su millón de beneficios y mantiene su rentabilidad del 20%.

El próximo año, ganará 1.2 mill sobre 6 mill. de capital.

Cada $ de beneficio reinvertido en el buen negocio vale 200 centavos por $ (20% ÷ 10% = 2 veces).

Supongamos que el buen negocio reinvierte su millón de beneficios y mantiene su rentabilidad del 20%.

El próximo año, ganará 1.2 mill sobre 6 mill. de capital.

12/ Aplicando el mismo múltiplo, vale 12 mill.: el año pasado valió 10 y el millón reinvertido en el negocio tiene un valor de 2 mill.

El año que viene valdrá 14,4 mill. y así sucesivamente.

Comparemos esto con el retorno generado por el mal negocio.

El año que viene valdrá 14,4 mill. y así sucesivamente.

Comparemos esto con el retorno generado por el mal negocio.

13/ Cada $ reinvertido allí se convierte en 50 centavos por dólar (5% ÷ 10% = 0.5 veces).

El mal negocio destruye la mitad de cualquier dólar invertido en él.

¿Cómo es eso posible?

Supongamos que el mal negocio reinvierte su millón de beneficios y mantiene su rentabilidad.

El mal negocio destruye la mitad de cualquier dólar invertido en él.

¿Cómo es eso posible?

Supongamos que el mal negocio reinvierte su millón de beneficios y mantiene su rentabilidad.

14/ El próximo año, ganará 1.05 mill. sobre 21 mill. de capital.

Valorado de la misma manera, el negocio vale 10,5 mill., $ 500.000 más que el año pasado. El millón reinvertido vale solo $ 500,000 más.

Convirtió $ 1 de ganancia en 50 centavos.

Su crecimiento destruyó valor.

Valorado de la misma manera, el negocio vale 10,5 mill., $ 500.000 más que el año pasado. El millón reinvertido vale solo $ 500,000 más.

Convirtió $ 1 de ganancia en 50 centavos.

Su crecimiento destruyó valor.

15/ Este es el resultado más sorprendente de la teoría del valor de Buffett.

No todo el crecimiento es bueno y, por tanto, sólo deberían crecer las empresas que obtienen beneficios superiores a la tasa exigida por el mercado.

No todo el crecimiento es bueno y, por tanto, sólo deberían crecer las empresas que obtienen beneficios superiores a la tasa exigida por el mercado.

16/ Las empresas con ganancias por debajo de esa tasa convierten los dólares de beneficios en centavos de $.

En el ejemplo esa tasa es del 10% y toda la valoración de las 2 empresas gira en torno a esa tasa de interés libre de riesgo.

¿Cuál es la consecuencia directa de esto?

En el ejemplo esa tasa es del 10% y toda la valoración de las 2 empresas gira en torno a esa tasa de interés libre de riesgo.

¿Cuál es la consecuencia directa de esto?

y 17/

➡️El propietario del buen negocio quiere que se reinviertan todos los beneficios para crecer porque ese crecimiento es rentable.

➡️El propietario del mal negocio quiere que se distribuyan todas las ganancias porque el crecimiento destruye valor.

FIN

➡️El propietario del buen negocio quiere que se reinviertan todos los beneficios para crecer porque ese crecimiento es rentable.

➡️El propietario del mal negocio quiere que se distribuyan todas las ganancias porque el crecimiento destruye valor.

FIN

• • •

Missing some Tweet in this thread? You can try to

force a refresh