Dün yapılan $TCMB genel kurulu ile birlikte 2021 yıllık raporu da geldi. Tarihe düşülecek dikkate değer notlar:

www3.tcmb.gov.tr/yillikrapor/20…

www3.tcmb.gov.tr/yillikrapor/20…

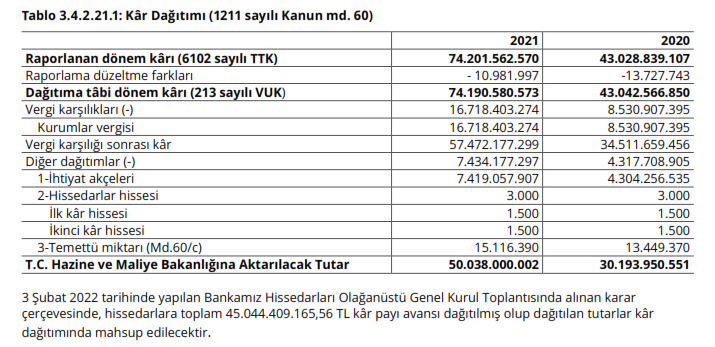

❗️ 31 Aralık 2021'de analitik bilançoda #kâr rakamının takip edildiği ‘diğer kalemler’ verisi, 1 gecede -70'ten +60 milyara çıkarak 130 milyarlık fiktif (kağıt üstü) kâr yaratılmış ve Hazine'ye kaynak aktarılmıştı. Sebebinin sonra açıklanacağı söylendi, işte o sebep:

SMM değilim ama anladığım; MB'nin mevcut açık swaplarının muhasebe gösterimiyle oynanmış. Bu takaslarda $=8 civarından kasaya alınan dövizler cari kur 12,97 ile değerlenince; $23 milyar swapın oluşturduğu masa başı getiri de 130 milyar TL olmuş. Vadeleri gelince zarar yaratacak?

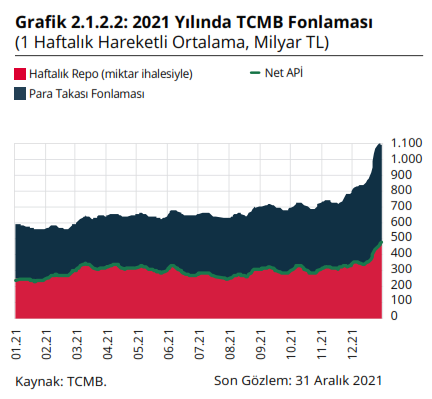

"2021 yılında para tabanı gelişmeleri, TL karşılığı döviz işlemleri ile Hazine’nin net borçlanma tutarındaki artış sistemin fonlama ihtiyacını 474 milyar T artırmıştır." denilerek MB'nin piyasaya 1 trilyon+ borç vermesi kelimelere dökülmüş.

Özeti: "$ şortlamaya devam ettik."

Özeti: "$ şortlamaya devam ettik."

Bunlar dışında sansasyonel bir durum yok ama arşiv için birkaç tabloyla bitirelim. TCMB AŞ'nin hissedarlarında değişim yok (anonim olan minik ortaklar arası değişimler hariç).

Zorunlu Karşılık ayarlamalarıyla TL ortalama oranında rekor dipten dönüldü. Döviz ZK yükselişi kademeli devam...

TCMB'nin altınları nerede ve ne kadar? sorusunu yılda bir kez net görebiliyoruz. Bank of England 'da saklanan stoğun bir parti artırılması ilginç. Gerisi olağan...

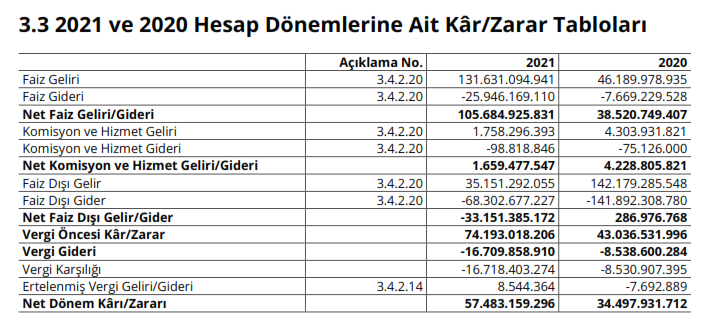

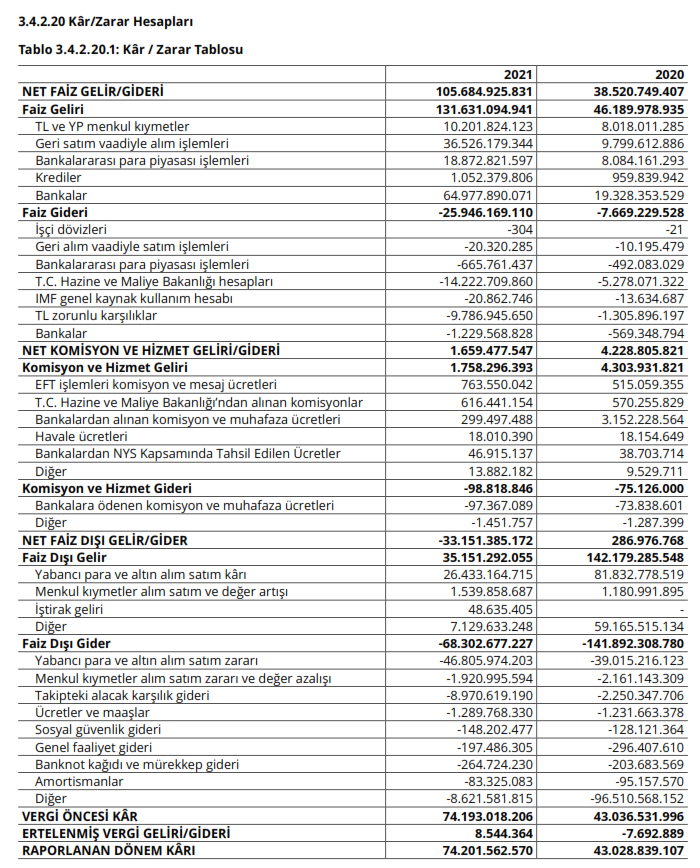

Detaylı kâr/zarar tablosunda "swap muhasebe değişimi" etkisi yüklü kaymalar yaratmış. Fonlamanın miktar ve faizindeki değişimler faiz gelirlerine yansımış.

Son olarak: TCMB, Hazine'ye aktardığı 45 milyarın üstüne, kurumlar vergisiyle beraber toplam bir 20+ milyar daha bahşiş bırakacağını iletmiş. Bu aktarımlar MB bilançosunu şişirirken, para tabanını da büyütüyor. Hedefi enflasyonu %5'e indirmek olan kurum için... elim bir durum. #

• • •

Missing some Tweet in this thread? You can try to

force a refresh