1) El crecimiento puede destruir valor: modelos comerciales no rentables con márgenes de utilidad mínimos o negativos. Día tras día escuchamos historias de capital quemado en negocios que simplemente no tenían sentido.

¿Cómo curar la adicción al crecimiento no rentable?

🧵↓:

¿Cómo curar la adicción al crecimiento no rentable?

🧵↓:

2) #WarrenBuffett: "cuando te encuentras en un hoyo, lo primero que debes hacer es dejar de cavar". Un negocio debe priorizar su ROIC y después su crecimiento, si su ROIC no es mayor a su costo de capital, el crecimiento es tóxico y cuanto más rápido crezca, más valor destruirá!!

3) El crecimiento de un negocio puede ser bueno o sin impacto, según el diferencial entre su ROIC y el costo de su capital WACC:

1) si es positivo, el crecimiento crea valor

2) si es negativo, el crecimiento destruye valor

3) si la diferencia es 0, el crecimiento no tiene impacto

1) si es positivo, el crecimiento crea valor

2) si es negativo, el crecimiento destruye valor

3) si la diferencia es 0, el crecimiento no tiene impacto

4) El ADN financiero de cualquier negocio está configurado por la interacción entre el ROIC y el costo de capital, ambos dictan el rumbo al cual dirigirse, las estrategias e iniciativas empresariales a seguir y el valor que generarán para los propietarios

https://twitter.com/ArthurCahuantzi/status/1527670613623513088

5) Muchos dueños de negocios, en México, tienen una obsesión ciega por buscar ganancias y altas tasas de crecimiento, ignorando si el capital incremental invertido en esas iniciativas de crecimiento creará utilidades que excedan el costo de capital de su empresa!!!

6) En la carta de $AMZN de 2004, @JeffBezos nos da dos lecciones básicas sobre finanzas: 1) "Nuestra última medida financiera, y la que más queremos impulsar a largo plazo, es el flujo de caja libre por acción", recordándole a Mr. Market la importancia del flujo de caja libre

7) .. 2) "....una empresa puede afectar el valor de los accionistas en ciertas circunstancias al aumentar las ganancias. Esto sucede cuando las inversiones de capital requeridas para el crecimiento superan el valor presente del flujo de efectivo derivado de esas inversiones".

8) J. Bezos utiliza un ejemplo de un negocio, cuyo enfoque principal es el crecimiento de las ventas y las ganancias, agregando año tras año más inversión para aumentar la capacidad instalada y perdiendo de vista el el flujo de caja libre y la creación de valor par el propietario

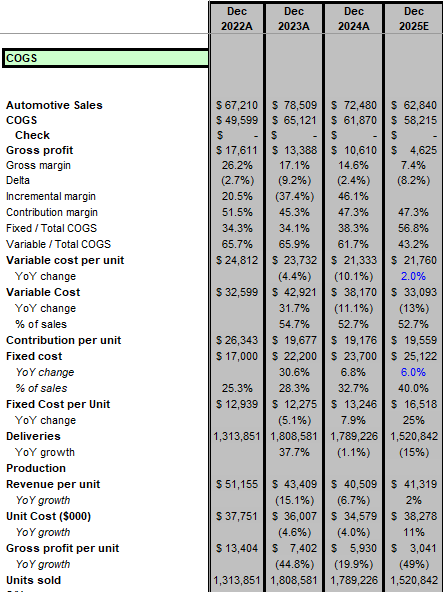

9) Aunque resulte paradójico y desde la perspectiva del ROIC, cuanto más lento crezca este negocio, mejor será, es decir, entre mayor sea su crecimiento mayor valor destruirá, debido a que su ROIC es de 6.25% su crecimiento no puede ser mayor a esa tasa:

10) ¿Cómo curar la adicción al crecimiento no rentable?

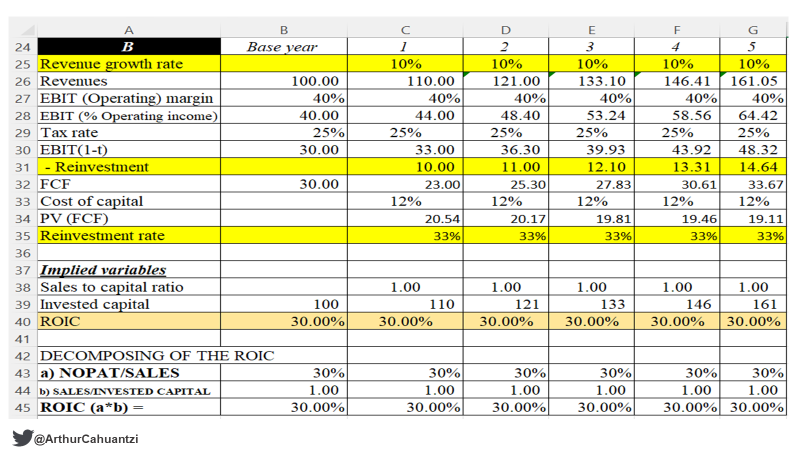

Analicemos las empresas A, B y C, las cuales desean crecer 10% en los próximos 5 años, todas tienen los mismos indicadores, salvo sus ROICs. Su desempeño financiero dependerá de la cantidad de recursos necesarios para crecer

Analicemos las empresas A, B y C, las cuales desean crecer 10% en los próximos 5 años, todas tienen los mismos indicadores, salvo sus ROICs. Su desempeño financiero dependerá de la cantidad de recursos necesarios para crecer

11) La empresa A con un ROIC de 10% necesita reinvertir cada peso o dólar, el 100% de sus recursos, que gana para crecer un 10% ( vea el renglón reinvestment rate). No tendrá exceso de efectivo para recomprar acciones, pagar dividendos, etc.

12) La empresa B, con un ROIC de 30%, por otro lado, solo necesita reinvertir 0.33 de peso o dólar que gana para crecer un 10%. Los otros $0.67 se pueden usar para recomprar acciones, pagar dividendos o participar en fusiones y adquisiciones!!!

13) La empresa C con un ROIC del 50%, por otro lado, solo necesita reinvertir 0.20 de peso o dólar que gana para crecer un 10%. Los otros $0.80 se pueden usar para recomprar acciones, pagar dividendos o participar en fusiones y adquisiciones!!!.

14) Si las 3 empresas tienen una oportunidad de inversión para aumentar 50% sus ventas. Las empresas A y B, estarían limitadas de recursos financieros, pero la empresa C podría reinvertir el 100% de sus excedentes para capitalizar esa oportunidad. El negocio C es más valioso!!

15) Las empresas con un alto ROIC generan más efectivo distribuible por peso o dólar de ganancias o flujo libre de efectivo,FCF, por lo que sus ganancias y flujos valen más en los mercados financieros, asignándoles VALORACIONES MÁS ALTAS a través de múltiplos: P/E, FCF per share

16) Las diferencias en crecimiento y ROIC impactan la valuación del múltiplo P/E. El negocio A con ROIC de 10% vale 0, P/E 0x, el B con ROIC de 30% vale 1,100 y un P/E de 33x, pero un negocio excepcional, el C, con un ROIC de 50 % y un crecimiento del 10% vale 2,200, P/E de 40x

17) El múltiplo FCF per share es afectado por la interacción entre ROIC, costo de capital y los recursos financieros utilizados para hacer crecer un negocio. Las acciones del negocio A valen 0, las del B valen 11 y las del negocio C, el que + recursos genera para crecer, valen 22

18) El dueño del negocio A está en un hoyo y también es presa del efecto Reina Roja.

"Si te encuentras en un bote con fugas crónicas, la energía dedicada para cambiar de embarcación probablemente sea más productiva que la energía dedicada a reparar las fugas" #WarrenBuffett

"Si te encuentras en un bote con fugas crónicas, la energía dedicada para cambiar de embarcación probablemente sea más productiva que la energía dedicada a reparar las fugas" #WarrenBuffett

19) Si desea incluir los negocios B y C, a su cartera de inversión, debería d seguir el consejo d Charlie Munger: "comprar negocios de alta calidad a precios bajos y mantenerlos x largos períodos de tiempo. Alta calidad y largos períodos d tiempo son +importantes q precios bajos"

20) Pero pagar cualquier precio por negocios sobresalientes que crecen a un ROIC incremental alto puede ser peligroso si la empresa no tiene una verdadera ventaja competitiva (MOAT) y si la tasa de cambio en su mercado es muy alta

https://twitter.com/ArthurCahuantzi/status/1513646716007837699

https://twitter.com/ArthurCahuantzi/status/1527670613623513088

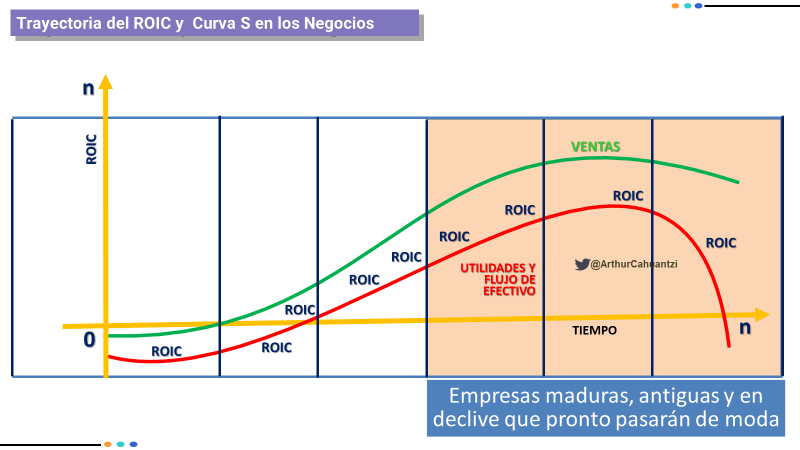

21) EL ROIC tiene una correlación perfecta, de 1, siguiendo la misma trayectoria de la curva S q los negocios experimentan a lo largo de su vida. Para empresas jóvenes o startups no tiene mucho sentido calcular el ROIC, pero sí para empresas en crecimiento, consolidadas y maduras

22) Si eres inversor y tu portafolio está lleno de empresas con ROICs altos, eso puede indicar que son empresas maduras, antiguas y en declive que pronto pasarán de moda, pudiendo ser una trampa de valor o un sesgo de inversión, si basa toda su estrategia de inversión en el ROIC

23) @claychristensen nos advierte sobre la trampa del crecimiento con capital de riesgo en una startup:

“Las empresas deberían ser impacientes con las ganancias y pacientes con el crecimiento. Priorizar el crecimiento sobre las ganancias puede ser muy peligroso para una startup”

“Las empresas deberían ser impacientes con las ganancias y pacientes con el crecimiento. Priorizar el crecimiento sobre las ganancias puede ser muy peligroso para una startup”

24) Hay un paralelismo de cómo crecen las empresas y otros seres vivos. Cuando eres joven, la mayor parte de tu energía se destina a crecer, con el tiempo, la mayoría se destina al mantenimiento y la reparación. Cuando toda tu energía se destina al mantenimiento, dejas de crecer

25) En lugar de energía, el insumo principal para crecer en los negocios es el capital financiero, asignándose entre crecimiento y mantenimiento. Puedes anticipar el crecimiento de cualquier empresa separando cuánto CAPEX asigna para crecer y cuanto para mantenimiento.

26) La distinción entre capex de crecimiento y mantenimiento se complica por la inflación. Si los precios aumentan el capex superará a la depreciación, se basa en costos históricos. En caso de deflación el capex se abarata y la depreciación será mayor al capex de de mantenimiento

27) El capex o inversión en el mantenimiento de un negocio nos proporciona una idea de qué tan rápido debe "correr" solo para mantenerse en el mismo lugar y no quedarse atrás o ser rebasado por la obsolescencia y el cambio tecnológico.

28) El CAPEX de mantenimiento es para conservar la misma capacidad instalada, poder de ventas y ganancias actuales, esta inversión es obligatoria solo para mantener a una empresa en su mismo lugar, de no hacerlo debilitaría su posición o ventaja competitiva en su mercado!

29) El CAPEX de crecimiento busca aumentar la capacidad instalada en las empresas y en consecuencia sus ventas y utilidades, esta inversión es opcional y si lleva un negocio a otra dimensión. Negocios intensivos en CAPEX de mantenimiento, obligatorio, son malos, aléjese de ellos!

30) Un negocio con un millón de EBITDA, su depreciación y amortización (DA) es 800k, requiere 800k adicionales por año en capex de mantenimiento para generar el mismo millón en EBITDA: EBIT = 200k + DA= 800k, 800k es un gasto real en efectivo. Este es un pésimo negocio!!!

31) Los detractores del DCF dicen que pronosticar el crecimiento de los flujos de efectivo a más de 10 años es propensa a errores, porque el valor terminal y tasa de descuento son suposiciones que afectan sensiblemente la valuación de una empresa o acción

https://twitter.com/ArthurCahuantzi/status/1511460065089183749

32) El ROIC, valor terminal y tasa de descuento son entradas q afectan el crecimiento y el resultado del FCF, fuente principal de valor de un activo, el ROIC es el impulsor básico de valor: alto ROIC incremental -> aceleración en el crecimiento del FCF -> mayor creación de valor

33) Todo negocio maduro y en declive sueña con renacer, la posibilidad de redescubrir su juventud y volver a ser una empresa joven y en crecimiento, pero todo crecimiento tiene límites, montañas y árboles no crecen por siempre, otros organismos llegan a una etapa en la q decrecen

34) El binomio perfecto al valorar un negocio es su ROIC y crecimiento, ambos deben analizarse conjuntamente, no en forma separada al evaluar la calidad de una empresa. Es sorprendente el poco crecimiento que se necesita para crear valor si opera con un ROIC muy alto y constante:

35) 'sin importar cuán rápido crezca su negocio, esa es la vida media de cuán rápido puede destruirse. Todos los negocios e industrias tienen una tasa de crecimiento natural; si la supera, el crecimiento a corto plazo tendrá como costo la calidad a largo plazo y la supervivencia'

36) "Una industria en la que las empresas pueden multiplicar 10x su tamaño es una industria en la que son perfectamente capaces de llegar a cero".

@ByrneHobart

"Los ecosistemas que permiten un crecimiento masivo también permiten una muerte masiva."

@ejames_c

@ByrneHobart

"Los ecosistemas que permiten un crecimiento masivo también permiten una muerte masiva."

@ejames_c

• • •

Missing some Tweet in this thread? You can try to

force a refresh