Apro thread previsioni bilancio #Inter 21/22. Premessa: sono stime costruite su ipotesi. Pur se elementi di novità annunciati (svalutaz crediti cinesi+probabile risoluzione Vidal) peggiorano stima iniziale, risultato netto -78m lontano da stime ufficiali. Segue #Milan #Juve altri

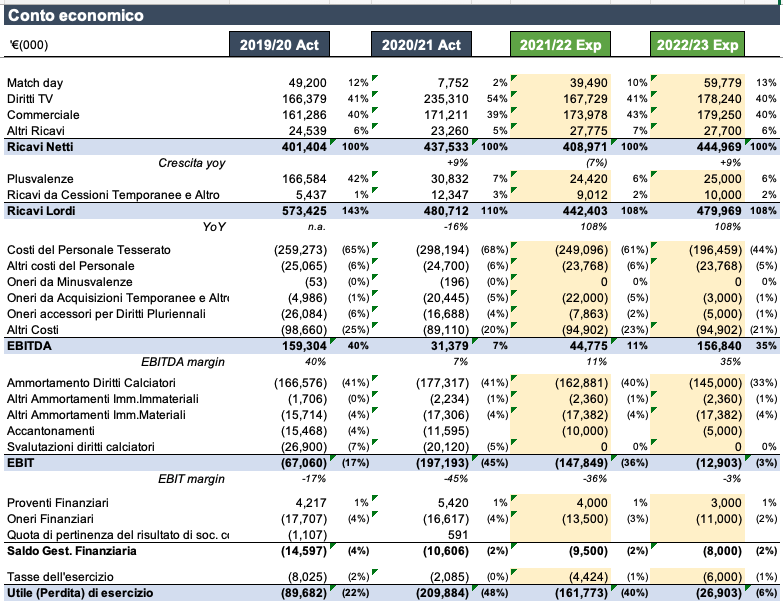

2/ Fatturato potrebbe calare vs. 20/21 nonostante ottima performance match day. Preoccupa calo netto ricavi commerciali per chiusura canali asiatici (erano veri?) che incremento sponsor normali fatica a contenere. Calo diritti TV fisiologico per redistribuzione mesi Serie A

3/ Come detto altrove, apertura stadi senza abbonati pompa ricavi match day perché prezzo medio per abbonato è inferiore. Da prossima stagione si torna all'antico ma infatti grandi club limiteranno numero abbonamenti

4/ #Inter beneficia anche di incassi #coppaitalia soprattutto semifinale #Milan poi 55% incasso #finale e incasso #supercoppa. #coppaitalia frutta 7.5m oltre incassi

5/ Plus #Hakimi #Lukaku 107m minus Eriksen 18m (ingaggio coperto da assicurazione) Risparmi rosa significativi ma ancora insufficienti. Ammortam circa 87m. Taglio porta monte ingaggi <200m ma riduzione ancora timida. Pesano calciatori fuori rosa Salcedo Pinamonti Lazaro Sensi ecc

6/ Balance sheet: attivo fisso ancora alto>500 nonostante ottima riduzione diritti calciatori per ammort/cessioni. Immateriali incrementate artificiosamente da rivalut marchio+library creando riserva di rivalutazione nel 20/21. In pratica perdite coperte con artificio contabile

7/ Notare posizione finanziaria netta ancora stabile in area -370/-380m. Parti correlate soci saranno convertite in equity a copertura deficit patrimoniale capogruppo FC Inter

8/Cash Flow:gestione corrente brucia ancora cassa 10-12m/mese. Situaz insostenibile. #Inter copre deficit cassa con saldo positivo gestione player trading. Cassa 21/22 stima +33m (175m incassi cessioni) Non c'è problema sopravviv come 20/21 ma Inter obbligata a vendere ogni anno

• • •

Missing some Tweet in this thread? You can try to

force a refresh