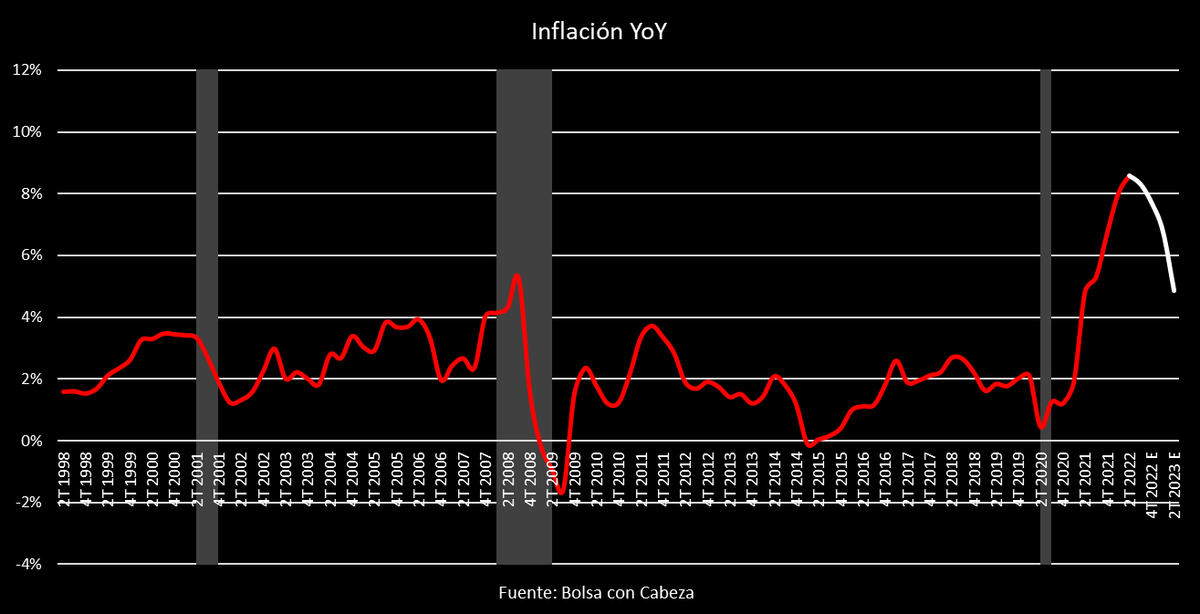

En este inicio de nuevo curso traigo una mala noticia para los alcistas. Al mercado bajista le quedan aún varias fases por recorrer que requieren tiempo. Un tiempo que destroza la mente de los inversores.

Uno de los mejores indicadores de ese tiempo que le falta es este. Y sí, lo más normal sería ver algo similar a lo que ocurrió del 2000 al 2003. #LongWaytoGo

Pasaremos por varias fases. Una de las más importantes, que la FED baje tipos #LongWayToGo. Y no, bajar los tipos no será señal de compra (aquí caerá mucha gente en la trampa como en 2001 o 2007), sino de que el ciclo murió. #YieldCurve

Pero para mí la más grave será la recesión de beneficios empresariales, porque va a ser ella la que dispare los spreads de los bonos corporativos. Y es ahí donde está el mayor problema en este ciclo y lo que puede hacer que el mercado bajista continúe incluso, hasta 2024.

Es la única situación en la que, como en 2002, la RV no reacciona a la aceleración de un nuevo ciclo económico.

Sólo hay una manera de que todo eso se adelante. Y es que el crecimiento se deteriore mucho más rápido y se corrija en precio a la 2008. El $USD es el juez.

Sólo hay una manera de que todo eso se adelante. Y es que el crecimiento se deteriore mucho más rápido y se corrija en precio a la 2008. El $USD es el juez.

• • •

Missing some Tweet in this thread? You can try to

force a refresh