How to get URL link on X (Twitter) App

O ano de 2022 (já refeito anteriormente) não é comparável porque já recebe a fusão com a b2w integralmente, feita em 2021.

O ano de 2022 (já refeito anteriormente) não é comparável porque já recebe a fusão com a b2w integralmente, feita em 2021.

Bom, bastante gente comentou e principalmente mandou mensagens.

Bom, bastante gente comentou e principalmente mandou mensagens.

O Madero gerou R$ 75 milhões de lucro OPERACIONAL em 6 meses (pero no mucho por causa das regras contábeis) que é equivalente ao que paga de aluguel na lojas (35 mi por trimestre)

O Madero gerou R$ 75 milhões de lucro OPERACIONAL em 6 meses (pero no mucho por causa das regras contábeis) que é equivalente ao que paga de aluguel na lojas (35 mi por trimestre)

Dando lucro ou prejuízo.

Dando lucro ou prejuízo.

https://twitter.com/Snowballer8/status/1670432051340931072O primeiro ponto é que a concentração da carteira de empresas listadas não "apareceu" de repente.

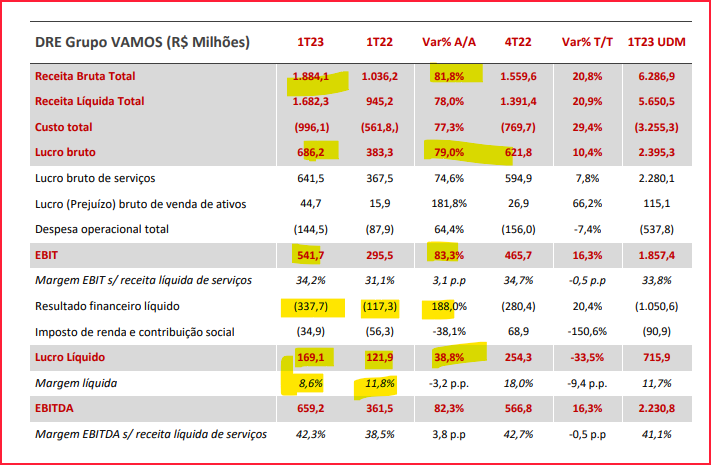

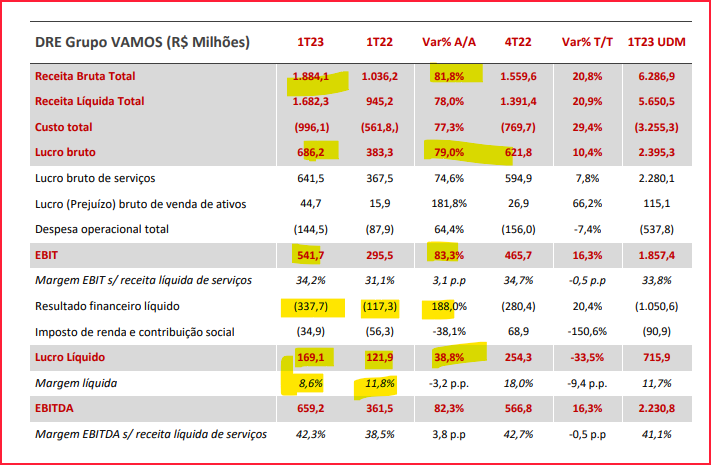

Para começar a empresa seguindo a toada de todas as empresas do grupo Simpar socou investimento ano passado e o resultado nesse trimestre foi um crescimento na frota de 52% entre trimestres dos anos 22 e 23.

Para começar a empresa seguindo a toada de todas as empresas do grupo Simpar socou investimento ano passado e o resultado nesse trimestre foi um crescimento na frota de 52% entre trimestres dos anos 22 e 23.

A Graybar é maior distribuidora de material elétrico dos EUA.

A Graybar é maior distribuidora de material elétrico dos EUA.

A cia, que opera o um oligopólio (29% de share) com a Gol e Latam tem um ebitda INFERIOR a despesa anual de arrendamento de aeronaves.

A cia, que opera o um oligopólio (29% de share) com a Gol e Latam tem um ebitda INFERIOR a despesa anual de arrendamento de aeronaves.

https://twitter.com/StephenKanitz/status/1623273499824476160Investidores veem uma espécie de versão "light" da contabilidade, especificamente na demonstração de resultados e na demonstração de fluxo de caixa.

São décadas de impostos recolhidos nos estados com maiores economias sendo transferidos para estados e municípios incapazes de usar o dinheiro para gerar prosperidade para as pessoas.

São décadas de impostos recolhidos nos estados com maiores economias sendo transferidos para estados e municípios incapazes de usar o dinheiro para gerar prosperidade para as pessoas.

Chama a atenção que a rede favorita do @ZattarRafael opera com uma relativamente pouco crédito dos fornecedores.

Chama a atenção que a rede favorita do @ZattarRafael opera com uma relativamente pouco crédito dos fornecedores.

Claro, veio a pandemia e o paradigma mudou.

Claro, veio a pandemia e o paradigma mudou.

Nada de errado começar a análise lendo o release.

Nada de errado começar a análise lendo o release.