Policy and research @ Bank of Israel | teach @HebrewU econ | co-org @vimacro_org | @Kennedy_School alum| ex @BIS_org CBRF | views my own

How to get URL link on X (Twitter) App

https://twitter.com/Macro_Musings/status/1689657354307129344

https://twitter.com/DuduLagziel/status/1667564410729295872את התשובות תמצאו במאמר המעולה שמופיע בציוץ להלן.

https://twitter.com/itamarcaspi/status/1651278905410568193?s=20

https://twitter.com/paulkrugman/status/1586054755603943425

מדוע? בטווח הקצר, סביר להניח שהכמויות הנקובות בחוזי היבוא והיצוא די קבועות ומשקפות החלטות שהתקבלו מראש. כשהכמויות קבועות (פחות או יותר), ייסוף שמוזיל את מחירי היבוא ומייקר את היצוא יכול להביא בטווח הקצר אפילו לשיפור בחשבון השוטף.>>

מדוע? בטווח הקצר, סביר להניח שהכמויות הנקובות בחוזי היבוא והיצוא די קבועות ומשקפות החלטות שהתקבלו מראש. כשהכמויות קבועות (פחות או יותר), ייסוף שמוזיל את מחירי היבוא ומייקר את היצוא יכול להביא בטווח הקצר אפילו לשיפור בחשבון השוטף.>>

פישר הציע לברננקי לקרוא את הספר על ההיסטוריה המוניטרית של ארה"ב מאת פרידמן ושוורץ שפורסם ב-1963. הספר הזה, אמר לו פישר, יכול להרדים אותך, או לרגש אותך. תסיק מסקנות לגבי בהמשך בהתאם לתחושה שלך אחרי שתקרא אותו.

פישר הציע לברננקי לקרוא את הספר על ההיסטוריה המוניטרית של ארה"ב מאת פרידמן ושוורץ שפורסם ב-1963. הספר הזה, אמר לו פישר, יכול להרדים אותך, או לרגש אותך. תסיק מסקנות לגבי בהמשך בהתאם לתחושה שלך אחרי שתקרא אותו.

https://twitter.com/ojblanchard1/status/1579145009517191171החוקרים בודקים באיזו רמת אינפלציה הציבור מתחיל לשים לב אליה, כשתשומת הלב נמדדת לפי חיפושים בגוגל (google trends). מספר הקסם שמעורר את תשומת הלב, למקרה שתהיתם, הוא בערך 2 אחוזים עבור הפאנל (ראו התפלגות), וכ-4 אחוזים עבור ארה"ב.>>

לפני שמתחילים, תזכורת: הריבית הטבעית המכונה r* (כוכבית אחת) מוגדרת כרמת הריבית שעקבית עם יציבות מחירים. כשריבית הבנק המרכזי נמצאת מתחתיה, נאמר שהבנק מרחיב, ולהיפך (הכל כאן ובהמשך השרשור במונחים ריאליים). להסבר יותר מפורט, ראו השרשור הבא:

לפני שמתחילים, תזכורת: הריבית הטבעית המכונה r* (כוכבית אחת) מוגדרת כרמת הריבית שעקבית עם יציבות מחירים. כשריבית הבנק המרכזי נמצאת מתחתיה, נאמר שהבנק מרחיב, ולהיפך (הכל כאן ובהמשך השרשור במונחים ריאליים). להסבר יותר מפורט, ראו השרשור הבא:https://twitter.com/itamarcaspi/status/1415946489965260800?s=20&t=Lb2NrIvJXGokmgEDE2yzAA

https://twitter.com/itamarcaspi/status/1569006550584553472?s=20&t=Yw1CYL6SrSyAyqa2ghK_UQלפני הכל, אזהרה: השרשור הבא פדגוגי באופיו. לשם כך, אעשה שימוש במשוואות וקצת אלגברה כדי לדייק את הדברים. לא מדובר במדע טילים, אבל כן דורש טיפלה יותר מעקב מהשרשור החציוני בטוויטר. יאללה מתחילים:

פול וולקר, אולי המוכר ביותר באתוס האמריקאי מבין השלושה, הוא זה שקיבל במהלך ואחרי כהונתו כמעט את כל הקרדיט על מיגור האינפלציה הגבוהה שהשתלטה על ארה"ב בשנות ה-60-70. בנאומו של פאוול הוזכר פול וולקר פעמיים. בפעם הראשונה הופיע הציטוט הבא שלו מתוך נאום שנשא בשנת 1979:

פול וולקר, אולי המוכר ביותר באתוס האמריקאי מבין השלושה, הוא זה שקיבל במהלך ואחרי כהונתו כמעט את כל הקרדיט על מיגור האינפלציה הגבוהה שהשתלטה על ארה"ב בשנות ה-60-70. בנאומו של פאוול הוזכר פול וולקר פעמיים. בפעם הראשונה הופיע הציטוט הבא שלו מתוך נאום שנשא בשנת 1979:

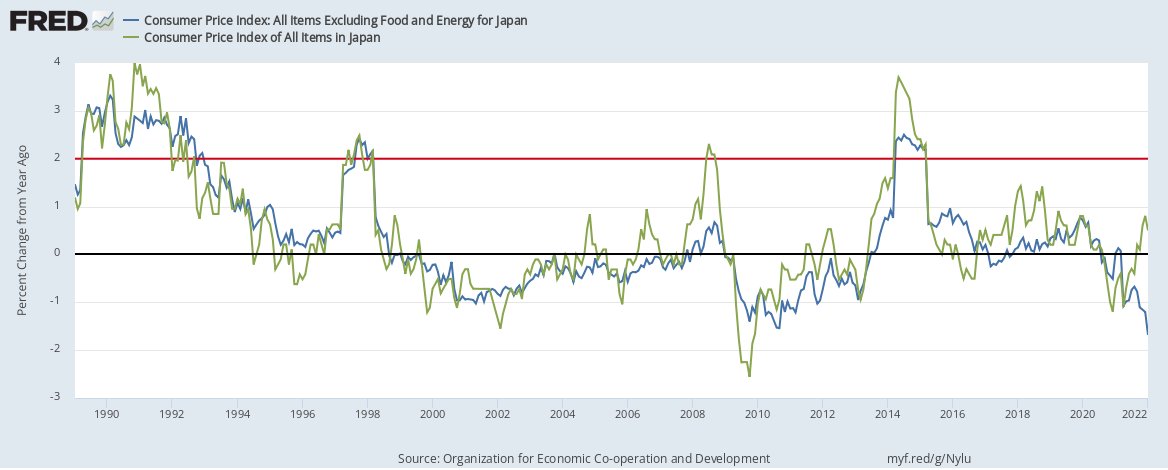

https://twitter.com/economics/status/1510760436869873664?s=20&t=jWLIGFNHcf8yS_VIr8kGsQלמי שלא מעודכן, ה-BOJ פועל מזה למעלה מ-40 שנים (!) במדיניות (לכאורה) אולטרה מרחיבה. בהתחלה ריבית אפס (החל מ-1998), אח"כ הרחבה כמותית (הבנק הראשון בעולם שהתנסה בזה), והחל מ-2016, ריבית שלילית ושליטה בעקום התשואות (yield curve control או YCC בקצרה).

https://twitter.com/itamarcaspi/status/1511086837762347011נניח שהביטקוין מנצח והופך למטבע לגיטימי וגלובלי. בטווח הארוך ההיצע שלו חסום מלמעלה. זו כביכול תכונה טובה של נכס (store of value), אבל מה לעשות, שיש לנו כלכלה שפועלת בין לבין ויש בה משברים ומחזורי עסקים. אחד הדברים שקורים בזמני משבר זה ריצה לחוף מבטחים, וספציפית, ריצה למזומן.

קצת רקע - ה-ECB, הבנק המרכזי של גוש האירו, הוא ייצור מוזר בעולם הבנקים המרכזיים. התפקיד שלו אמנם שגרתי - שמירה על יציבות מחירים (יעד של 2%), לצד מטרות ביניים נוספות לרבות תעסוקה מלאה וצמיחה (ואפילו שמירה על הסביבה),

קצת רקע - ה-ECB, הבנק המרכזי של גוש האירו, הוא ייצור מוזר בעולם הבנקים המרכזיים. התפקיד שלו אמנם שגרתי - שמירה על יציבות מחירים (יעד של 2%), לצד מטרות ביניים נוספות לרבות תעסוקה מלאה וצמיחה (ואפילו שמירה על הסביבה),

https://twitter.com/itamarcaspi/status/1486093381684056065?s=20השאלה ששאלתי בסקר מופיעה בנייר של @XiaoLiMeng1 (הרווארד). כפי שמשתמע מהשאלה, הנייר מתמקד בטריידואף בין מדגם קטן אך מקרי ובין (המון) נתונים "מנהליים" לא מקריים על רקע קיומו של selection bias (הסיכוי של אדם להיכלל בסקר מתואם עם התשובה שלו בסקר).

https://twitter.com/amitbentzur/status/1474650585228099585?s=20בואו נחשוב מה קורה למאזן של הציבור כשהממשלה מגייסת חוב. בשלב הראשוו, הממשלה מנפיקה אגרת חוב ממשלתית בערך נקוב מסויים. בשלב השני, הציבור קונה את אגרת החוב ובכך מלווה לממשלה את הכסף. לבסוף, הממשלה לוקחת את הכסף ומוציאה אותו לצרכיה (מענקים, רכישות, השקעה, וכו').

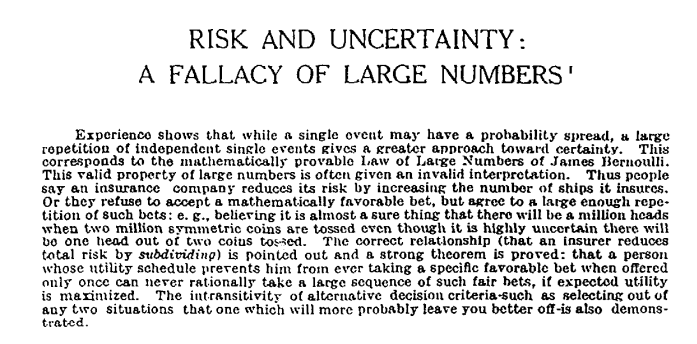

https://twitter.com/Omer_Moav/status/1463594200524636163?s=20ההתנגדות לשינוי שערך משרד האוצר שמוזכרת בפרק מתבססת בין היתר על תוצאה תיאורטית מפורסמת של פול סמואלסון ממאמר משנת 1963 ומכונה ה-"Time diversification fallacy", לפיה, בניגוד לדעה הרווחת, לא ניתן לצמצם סיכון של נכס מסוכן על ידי השקעה בו לטווח ארוך.>>

https://twitter.com/itamarcaspi/status/1460614556057841673?s=202/לפני שנתחיל, קצת רקע: בעקבות משבר 2008 והנסיונות להמריץ את הכלכלה ירדו ריביות הבנקים המרכזיים במרבית המדינות המפותחות לסביבת האפס ונתקעו שם, בין אם כי לא רצו לרדת לטריטוריה שלילית ובין אם לא יכלו. כך, נוצר הצורך למצוא דרכים אחרות להמריץ את הביקושים.

https://twitter.com/itamarcaspi/status/1418260438031216643?s=20

https://twitter.com/itamarcaspi/status/1397631735479906304כזכור, סידור העבודה שנוצר בסביבות שנות ה-80 עבד טוב בכל הקשור ליציבות המחירים. הוצאת היכולת להדפיס כסף מידי הפוליטיקאים מנעה את הנטייה שלהם להדפיס כסף משיקולים פוליטיים קצרי טווח שהובילו בתורם להיפר-אינפלציה של שנות ה-70.