Hayat, bakışlarımın senin gözbebeklerinde kendini paramparça ettiği o tutuklu andır...

15 subscribers

How to get URL link on X (Twitter) App

https://twitter.com/mahmutciftci49/status/16752245029117706262)

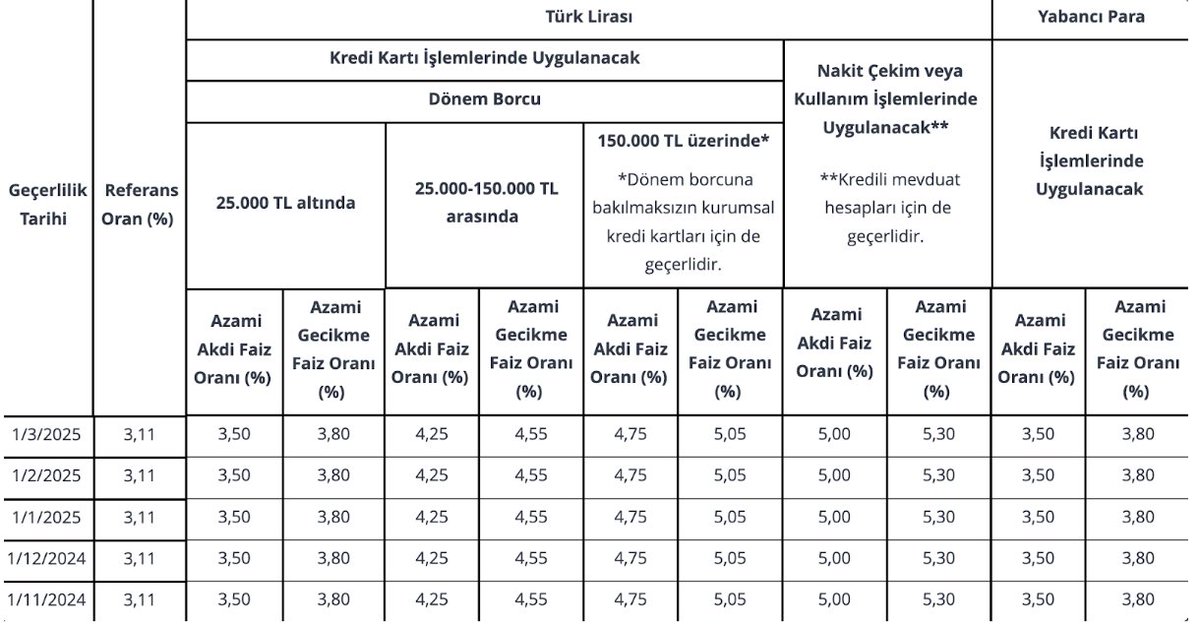

https://twitter.com/mahmutciftci49/status/16731015317537095682)kısa vadeli finansal yatırımlar likit olsa da işletmenin en likit kalemi nakit ve nakit benzerleridir.Likidite teknik ve gerçek likidite olmak üzere ikiye ayrılır. Teknik likidite vadesi gelen borçların ödenebilme gücünü gösterirken gerçek likidite, işletmenin tasfiye edilmesi