15.04.20 Emisyon = 199,3 milyar TL

Hızlı artışın olası nedenlerini:

a) İnsanların evde kalması

b) Banknotların virüs nedeniyle bekletilerek kullanılması

c) Kimilerinin ekonomik kriz algısı

olarak saymıştık.

Yaygın bir algı var, ona bakalım: Banknotlar = #karşılıksız para mıdır?

Hızlı artışın olası nedenlerini:

a) İnsanların evde kalması

b) Banknotların virüs nedeniyle bekletilerek kullanılması

c) Kimilerinin ekonomik kriz algısı

olarak saymıştık.

Yaygın bir algı var, ona bakalım: Banknotlar = #karşılıksız para mıdır?

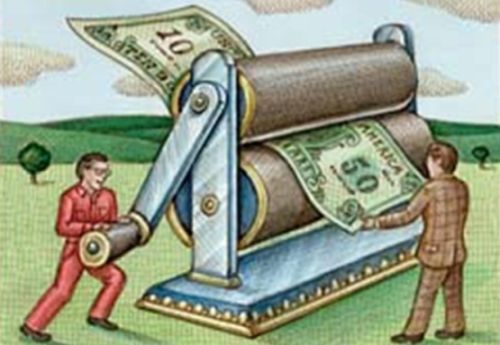

15.08.71'de Nixon'ın #altın penceresini beyzbol sopasıyla kırdığı günden beri dünyanın bütün paraları karşılıksız. Buna itiraz yok. "Fiat para" denen olguyu bilmeyen finans-sever kalmadı. Buradaki konu o değil: "Karşılıksız para basılıyor!" cümlesinde asıl kasıt = helikopter para

Başka deyişle: #hibe para. Karşılığında emek veya varlık verilmeden, KREDİ ilişkisi kurulmadan, faizsiz, sonsuz hak devri. Basit örnekle inceleyelim:

Bordrolu bir çalışansınız. Maaş şükür ki hesaba yattı. Gittiniz ATM'den 200TL çektiniz. Hesabınızdaki kaydî para da 200 TL düştü.

Bordrolu bir çalışansınız. Maaş şükür ki hesaba yattı. Gittiniz ATM'den 200TL çektiniz. Hesabınızdaki kaydî para da 200 TL düştü.

Bu para oraya nasıl geldi? Bankanız başkalarının gişeden yatırdıklarını ATM'ye koymuştu? Peki. Toplam banknot ihtiyacı nüfusla & enflasyonla birlikte sürekli artıyor, biliyoruz. Bu ekstra banknotlar nereden geliyor? TCMB matbaasından... Nasıl? MB bunları bankalara hibe mi ediyor?

Hayır. Nasıl ki siz nakit çektiğinizde bakiyeniz azalıyorsa, bankaların TCMB'deki rezervi de o miktarda düşüyor. Yani; aynı bireysel müşteri gibi bankaların "TCMB #ATM"sinden para çekmesi, bir "elektronik para" iadesi/silinmesi ile oluyor. Peki bankalar bu parayı yoldan mı buldu?

Yine hayır. Ya müşterilerden, ya MB'den ya sermayedardan ya da yurt dışından borçlanmayla, yani bir KREDİ ilişkisiyle o para sağlandı. #Kredi= sürekli işleyen faiz. Geri ödenmediği sürece, banka o paranın zaman değerini kazanmalı yoksa zarar eder. Ve vadesi geldiğinde de ödemeli.

Biz nasıl ki kazandığımız maaşı, çektiğimiz krediyi nakde çevirince "karşılıksız para!" diye görmüyorsak, bankaların borçlandığı paraları (veya sermayesini) elektronikten fizikîye çevirmesi, türünü KARŞILIKSIZ yapmaz.

Banknot, kaydî paranın faiz kazanamayan bir #izdüşümü sadece.

Banknot, kaydî paranın faiz kazanamayan bir #izdüşümü sadece.

Hatların karışma sebebi elbette paranın yaratım düzeneği, yani kaldıraçla (para çarpanıyla) alakalı. "En fazla bir bölü zorunlu #karşılık oranı nispetinde para yaratılır" monotonluğuna girmeden benzetim:

Merkez Bankaları, birer balon fabrikasıdır. İhtiyaç boyutunda balon üretir.

Merkez Bankaları, birer balon fabrikasıdır. İhtiyaç boyutunda balon üretir.

Balonun içine çok az hava üfleyip piyasaya verir. Bu balonu bankalar kredi vererek şişirir. Eğer balonun iç havası kredi ise, balonun dış yüzeyinin alanı da #mevduat'tır. Aynı anda artar/azalır. Bu genel işleyişi bozacak şey: çekilen kredinin yüksek oranda nakde dönmesi olabilir.

Öyle bir "kriz" anının teknik adı "bankalara koşturma" (bank run)'dır. İlk aşamada, bankalar rezervlerin düşümü karşılığı MB'den #banknot alırlar. Yetmezse, teminat karşılığı borçlanmalarını (repoyu) artırıp devam ederler. Teminatlar bittiğinde de balon patlar. Nedeni basit:

Bankaların bilançoları doğuştan bir #likidite riskine sahiptir: Müşterilere birkaç yıl vadeli kredi verirken, mevduatları 3 ay vadeli alıyorlar. Mevduatçılar çıkmak isterse, kredilerin de geri ödenmesi lazım ancak bankanın (bireysel müşterilerden) parayı geri çağırma hakkı yok.

Şubelerden çekilen nakitler, vadesi gelmemiş kredileri aynı hızla kapatmayacağına göre... bankaların "#güven kurumu" olma nedeni ortaya çıkar. Hiçbir güncel para kurgusu, bankacılık sistemine hızlı bir koşturmayı kaldıramaz. Zira düzenek elektronik (ekran) parası üzerine kurulu.

Bu sayede KREDİ diye bir şey var. Bu sayede gelecekteki kazançlarımızı teminat gösterip, o hakları bugüne indirgeyerek ev-araba-buzdolabı alabiliyoruz. "Herkes sadece biriktirdiği kadar ürün alabilsin, kredi yasaklansın; gerekirse TAKASa dönülsün" diyebiliriz. Bu ayrı #tercih...

Ekonomistlerin mıntıkasına fazla dalmadan sonucu verelim: Banknotlar matbaada basılıyor ama fiilin önüne "karşılıksız" kelimesi konulamaz.

İstisna: çektiği krediyi asla geri ödemeyen, faizini de krediyle ödeyen tek aktör var: Devlet, ENFLASYON ile edindiği hibe parayı harcar. 🏦

İstisna: çektiği krediyi asla geri ödemeyen, faizini de krediyle ödeyen tek aktör var: Devlet, ENFLASYON ile edindiği hibe parayı harcar. 🏦

MB'nin tahvil alımlarıyla emisyonun hiç alakası olmadığını belirtmeye bile gerek duymamıştım... onu da şuradan okuyunuz:

https://twitter.com/VeFinans/status/1250818708009897985?s=19

• • •

Missing some Tweet in this thread? You can try to

force a refresh