Esta semana traemos el análisis de un empresa que lleva menos en esto del #DGI pero que, sin duda, ha entrado pisando fuerte. Se trata de

¡The Home Depot $HD!

Aunque sólo lleva 11 años de incrementos consecutivos, el dividendo ha crecido a un espectacular 20% CAGR.

¡The Home Depot $HD!

Aunque sólo lleva 11 años de incrementos consecutivos, el dividendo ha crecido a un espectacular 20% CAGR.

1) INTRODUCCIÓN

The Home Depot es una empresa joven, fundada en 1978. Sin embargo, en 1989 ya se había convertido en la mayor empresa de reformas para el hogar en USA, superando a Lowe's $LOW, su mayor competidor a día de hoy.

The Home Depot es una empresa joven, fundada en 1978. Sin embargo, en 1989 ya se había convertido en la mayor empresa de reformas para el hogar en USA, superando a Lowe's $LOW, su mayor competidor a día de hoy.

Su rápido crecimiento y las adquisiciones de sus rivales le ha llevado a abrir 2296 tiendas a lo largo de Estados Unidos, México y Canadá.

Sus más de 100 mil millones (US billions) de ventas anuales se dividen en dos sectores:

- Do-It-Yourself (60%)

- Professionals (40%)

Sus más de 100 mil millones (US billions) de ventas anuales se dividen en dos sectores:

- Do-It-Yourself (60%)

- Professionals (40%)

Do-It-Yourself (DIY) comprende a los particulares que compran productos para realizar reformas principalmente en sus propias viviendas.

Professionals (Pros) incluye a aquellos que hacen reformas de forma profesional: electricistas, fontaneros, pintores...

Professionals (Pros) incluye a aquellos que hacen reformas de forma profesional: electricistas, fontaneros, pintores...

Tienen presupuestos mucho más elevados, por lo que concentran el 40% de las ventas en sólo el 3% de los clientes.

Alrededor del 15% de las ventas de la compañía son online.

Además organiza numerosos talleres de bricolaje con los clientes para afianzar su imagen de marca.

Alrededor del 15% de las ventas de la compañía son online.

Además organiza numerosos talleres de bricolaje con los clientes para afianzar su imagen de marca.

Sus ventaja competitiva más notable es su tamaño, lo que le permite aprovecharse de las economías de escala y ofrecer productos en todos los departamentos y a precios más bajos que sus competidores. A la vez, genera una gran imagen de marca reconocida en todo el continente.

En cuanto a la puntuación obtenida, a continuación puede verse resumida en la siguiente tabla.

Destaca una gran calidad y crecimiento notable, y parece cotizar a precios atractivos.

Destaca una gran calidad y crecimiento notable, y parece cotizar a precios atractivos.

2) QUALITY: 8,8

$HD es una empresa altamente rentable, como se puede ver en los altos márgenes y ratios que presenta. Además se trata de los márgenes más altos del sector, como se observa al compararla con sus competidores.

$HD es una empresa altamente rentable, como se puede ver en los altos márgenes y ratios que presenta. Además se trata de los márgenes más altos del sector, como se observa al compararla con sus competidores.

La deuda de $HD no es preocupante, ya que se encuentra a niveles más que razonables. Además, la estrategia de la empresa ya no pasa por la apertura de un gran número de nuevas tiendas, por lo que la inversión futura no debería ser muy elevada en ese aspecto.

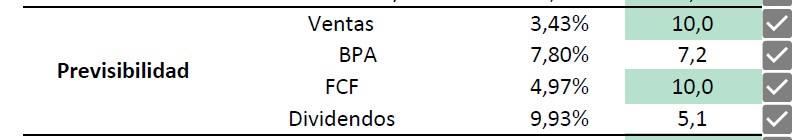

En cuanto a la previsibilidad de los ingresos, vemos como las ventas y los flujos de efectivo son fácilmente modelables. Los beneficios son algo más volátiles, aunque en este caso no han sido necesario ningún tipo de corrección. Como en los dividendos se debe al alto crecimiento.

En general, se trata de un negocio muy rentable y cuya directiva ha gestionado muy bien su alto crecimiento en las últimas décadas hasta establecerse como líder de su mercado. Pensamos que se merece la alta puntuación obtenida en este factor.

3) GROWTH: 7,5

El crecimiento de $HD ha sido espectacular en el pasado, pero es difícil que siga mantenendo esas tasas en el futuro. Sería prudente esperar un crecimiento en torno al 8-10% para los próximos años mientras $HD consigue aumentar su 20% de cuota de mercado.

El crecimiento de $HD ha sido espectacular en el pasado, pero es difícil que siga mantenendo esas tasas en el futuro. Sería prudente esperar un crecimiento en torno al 8-10% para los próximos años mientras $HD consigue aumentar su 20% de cuota de mercado.

The Home Depot ha llevado a cabo, además, un agresivo programa de recompra de acciones, que le ha permitido reducir su capital al ritmo del 4% anual durante los últimos 10 años.

Pese a que ha sido detenido por prudencia con el COVID, esperamos que lo retome en el futuro próximo.

Pese a que ha sido detenido por prudencia con el COVID, esperamos que lo retome en el futuro próximo.

4) DIVIDEND: 6,8

Como hemos dicho, el crecimiento del dividendo desde que decidió aumentarlo consistentemente ha sido espectacular. Una auténtica empresa #PornoDGI.

Sin embargo, con el menor crecimiento del negocio, estas tasas probablemente bajarán.

Como hemos dicho, el crecimiento del dividendo desde que decidió aumentarlo consistentemente ha sido espectacular. Una auténtica empresa #PornoDGI.

Sin embargo, con el menor crecimiento del negocio, estas tasas probablemente bajarán.

En cuanto a la puntuación, la baja rentabilidad media de la acción y su corto historial de incrementos la penalizan bastante, pero el bajo pay-out le da bastante seguridad.

5) OTHER

La beta de la acción es ligeramente superior a la del mercado, lo que le da una puntuación de VOLATILITY media (4,9).

Respecto al MOMENTUM, se encuentra en una tendecia algo bajista, y presenta un soporte importante en los $240. (4,0)

SIZE (0,0)

LIQUIDITY (0,0)

La beta de la acción es ligeramente superior a la del mercado, lo que le da una puntuación de VOLATILITY media (4,9).

Respecto al MOMENTUM, se encuentra en una tendecia algo bajista, y presenta un soporte importante en los $240. (4,0)

SIZE (0,0)

LIQUIDITY (0,0)

6) VALUE: 8,3

Asumiendo un crecimiento más moderado que en los últimos años y la media histórica de ratios, $HD podría cotizas alrededor de los $415 en 5 años. Esto supondría una rentabilidad del 12,3% anual comprando a los precios actuales, o del 6% en un escenario conservador.

Asumiendo un crecimiento más moderado que en los últimos años y la media histórica de ratios, $HD podría cotizas alrededor de los $415 en 5 años. Esto supondría una rentabilidad del 12,3% anual comprando a los precios actuales, o del 6% en un escenario conservador.

En cuanto a precios objetivos, para obtener una rentabilidad del 10% anual, debería comprarse alrededor de los $275, mientras que comprar por debajo de los $220 supondría un potencial retorno de más del 15% anual.

*No es recomendación de compra.

*No es recomendación de compra.

En conclusión, $HD es una empresa que ha experimentado una gran expansión en las últimas décadas.

Para los próximos años no sería prudente esperar el mismo crecimiento, pero $HD se ha consolidado como líder en su sector, transformándose de una empresa GROWTH a una QUALITY.

Para los próximos años no sería prudente esperar el mismo crecimiento, pero $HD se ha consolidado como líder en su sector, transformándose de una empresa GROWTH a una QUALITY.

Genera gran cantidad de efectivo que probablemente dedique a mimar a sus accionistas, mientras sigue adquiriendo cuota de mercado.

Os dejamos por aquí el enlace al informe completo:

1drv.ms/b/s!Ao4v9fzwL7…

Os dejamos por aquí el enlace al informe completo:

1drv.ms/b/s!Ao4v9fzwL7…

• • •

Missing some Tweet in this thread? You can try to

force a refresh