Resumo semanal: ativos brasileiros seguem fortes mesmo com a correção nos EUA após discurso hawkish do FED.

#IBOV +0,7% 112.119 pts

#CDI Jan/31 -3bps 11,99%

#DOLAR -2,06% R$5,06/US$

Maior alta 📈 #AMER3

Maior queda 📉 #IRBR3

#IBOV +0,7% 112.119 pts

#CDI Jan/31 -3bps 11,99%

#DOLAR -2,06% R$5,06/US$

Maior alta 📈 #AMER3

Maior queda 📉 #IRBR3

Câmbio e juros

O Dólar fechou a semana com queda de -2,06% em relação ao Real, em R$ 5,06/US$. Já a curva DI para o vértice de janeiro/31 apresentou queda de 3 bps na semana, atingindo 11,99%.

O Dólar fechou a semana com queda de -2,06% em relação ao Real, em R$ 5,06/US$. Já a curva DI para o vértice de janeiro/31 apresentou queda de 3 bps na semana, atingindo 11,99%.

O que esperar para a semana?

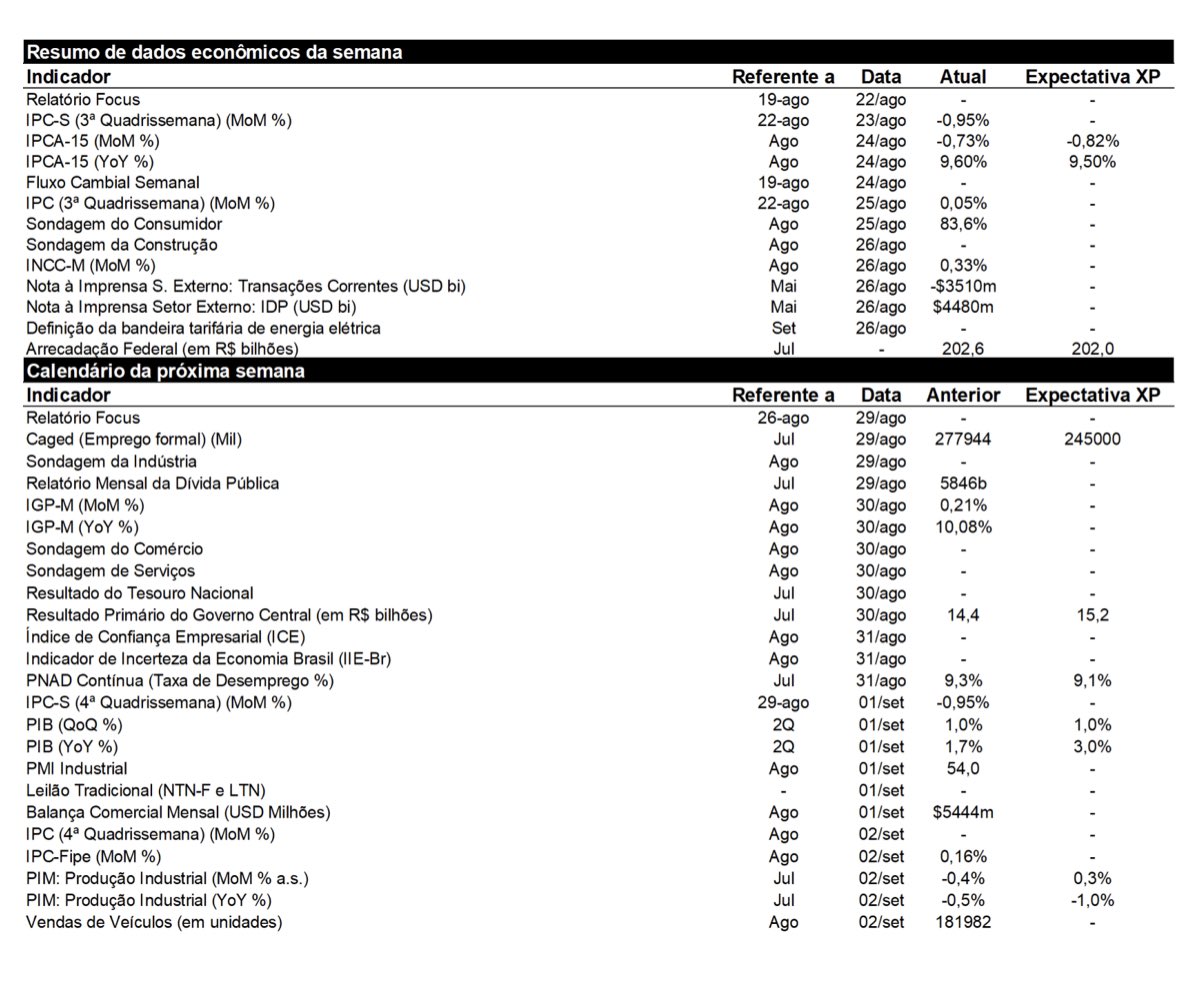

No internacional, o destaque será os dados de emprego de agosto nos EUA. No Brasil, o destaque será a divulgação do PIB do segundo trimestre. Além disso, a produção industrial, dados fiscais e de mercado de trabalho referentes a julho e o IGP-M.

No internacional, o destaque será os dados de emprego de agosto nos EUA. No Brasil, o destaque será a divulgação do PIB do segundo trimestre. Além disso, a produção industrial, dados fiscais e de mercado de trabalho referentes a julho e o IGP-M.

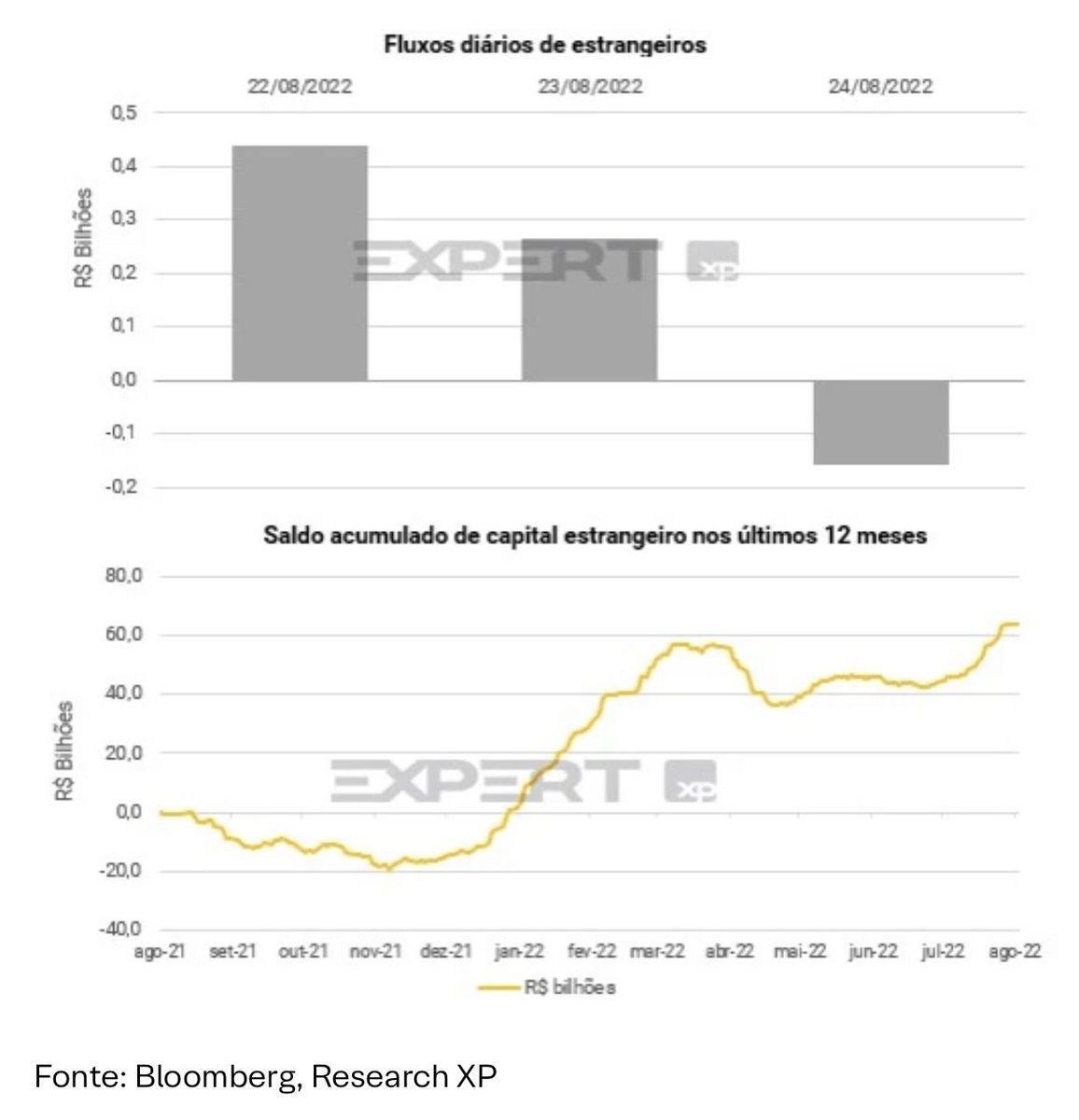

Fluxo de estrangeiros na Bolsa brasileira

Nessa semana, o saldo acumulado da movimentação dos investidores estrangeiros na Bolsa foi cerca de +R$ 2,9 bilhões.

Nessa semana, o saldo acumulado da movimentação dos investidores estrangeiros na Bolsa foi cerca de +R$ 2,9 bilhões.

• • •

Missing some Tweet in this thread? You can try to

force a refresh