வீட்டுக் கடன்கள் - An Alternative Approach

ரொம்ப மாசங்களா, வீட்டுக் கடன் பத்தியும், அதை கடன் மாதிரி பாக்காம, முதலீடு மாதிரி consider பண்ணினா, என்னவெல்லாம் செய்யணும்ன்னு ஒரு திரட்டு போடணும்ன்னு பிளான் பண்ணி, இப்போதான் பண்ண முடிஞ்சிது. முழுக்க படிங்க.

ரொம்ப மாசங்களா, வீட்டுக் கடன் பத்தியும், அதை கடன் மாதிரி பாக்காம, முதலீடு மாதிரி consider பண்ணினா, என்னவெல்லாம் செய்யணும்ன்னு ஒரு திரட்டு போடணும்ன்னு பிளான் பண்ணி, இப்போதான் பண்ண முடிஞ்சிது. முழுக்க படிங்க.

உங்களுக்கு/உங்க குடும்பத்துக்கு இந்த முறை சரியாக தோன்றினால், அதை செய்யுங்க. போதும்.

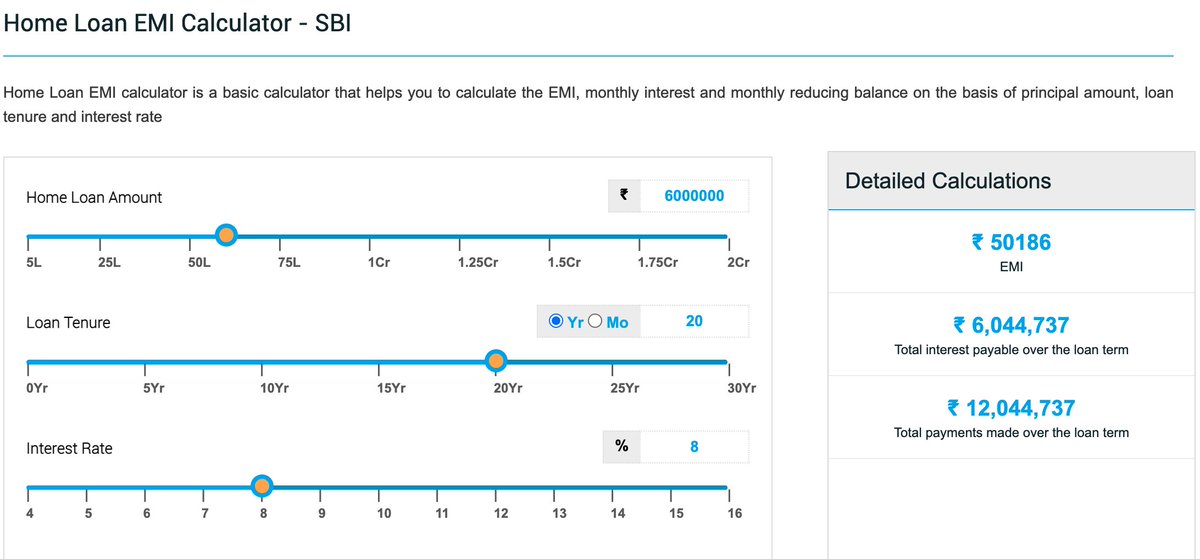

இந்த திரட்டுக்கு நாம எடுக்கப் போற கடன் விபரங்கள்:

தொகை: ₹60,00,000 (60 லட்சம்)

EMI தொகை: ₹50,186

கடன் காலம்: 20 ஆண்டுகள்

நீங்கள் செலுத்தும் மொத்த தொகை: ₹1,20,44,737

இந்த திரட்டுக்கு நாம எடுக்கப் போற கடன் விபரங்கள்:

தொகை: ₹60,00,000 (60 லட்சம்)

EMI தொகை: ₹50,186

கடன் காலம்: 20 ஆண்டுகள்

நீங்கள் செலுத்தும் மொத்த தொகை: ₹1,20,44,737

விலையில்லா வீடு:

நீங்க வாங்குற வீடு, உங்களுக்கு 20 வருட முடிவில் எந்தவொரு செலவுமில்லாமல் இலவசமாக வேண்டுமா? நான் சொல்லும் வழியை பின்பற்றுங்கள்.

EMI செலுத்துவது கூடவே, ₹15,000 க்கு ஒரு SIP தொடங்குங்கள். அந்த SIP முதலீட்டுத் தொகையை வருடா வருடம் 10% அதிகரித்துக் கொண்டே வாருங்கள்.

நீங்க வாங்குற வீடு, உங்களுக்கு 20 வருட முடிவில் எந்தவொரு செலவுமில்லாமல் இலவசமாக வேண்டுமா? நான் சொல்லும் வழியை பின்பற்றுங்கள்.

EMI செலுத்துவது கூடவே, ₹15,000 க்கு ஒரு SIP தொடங்குங்கள். அந்த SIP முதலீட்டுத் தொகையை வருடா வருடம் 10% அதிகரித்துக் கொண்டே வாருங்கள்.

இதே போன்று தொடர்ந்து 20 வருடங்கள் செய்து வாருங்கள். 20 வருட முடிவில், வீட்டுக் கடனுக்கு நீங்கள் ₹1,20,44,737 செலுத்தியிருப்பீர்கள்.

ஆனால் நீங்கள் செய்த SIP முதலீடு எப்படி வளர்ந்து நிற்கும் தெரியுமா?

இப்படி:

Inv: ₹1,03,09,500

Returns: ₹1,26,94,117

Total: ₹2,30,03,617

ஆனால் நீங்கள் செய்த SIP முதலீடு எப்படி வளர்ந்து நிற்கும் தெரியுமா?

இப்படி:

Inv: ₹1,03,09,500

Returns: ₹1,26,94,117

Total: ₹2,30,03,617

மேற்படி செய்கையில், நீங்கள் வீட்டுக் கடனுக்கு செலுத்திய தொகை மொத்தமும் உங்களுக்கு வருமானமாக கிடைத்துவிடும். இது போதாதென்று உங்களது முதலீட்டு தொகையும் (₹1,03,09,500) உங்களிடம் இருக்கும். So, வீடு இலவசமாக கிடைத்ததாக அர்த்தம் எடுத்துக் கொள்ளலாம் இல்லையா?

இதுல வருமானம் ரொம்ப conservative ஆ 10% மட்டும்தான் எடுத்துக் கொண்டுள்ளேன். நீண்ட கால முதலீடுகளில், குறிப்பாக SIP முதலீடுகளில் கண்டிப்பாக இதைவிட அதிகமாக வருமானம் எதிர்பார்க்கலாம்.

ஆகையால், மேற்கண்ட யோசனையை செயல்படுத்தி, முதலீடு செய்து, வருமானம் ஈட்டுங்கள்.

#வாழ்கபணமுடன். 🙏🏼🙏🏼🙏🏼

ஆகையால், மேற்கண்ட யோசனையை செயல்படுத்தி, முதலீடு செய்து, வருமானம் ஈட்டுங்கள்.

#வாழ்கபணமுடன். 🙏🏼🙏🏼🙏🏼

• • •

Missing some Tweet in this thread? You can try to

force a refresh