🔥🔥CONSEJOS SOBRE EL ROE🔥🔥

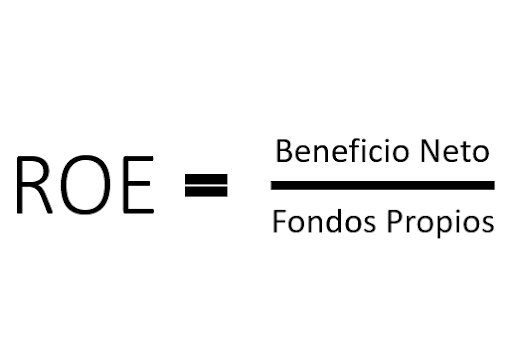

Todos o casi todos sabemos que el ROE mide la tasa de RETORNO que obtienen los accionistas por su capital invertido vs el beneficio contable de la compañía pero AQUÍ👇 te comparto unos TIPS que quizás puede que no sepas:

Todos o casi todos sabemos que el ROE mide la tasa de RETORNO que obtienen los accionistas por su capital invertido vs el beneficio contable de la compañía pero AQUÍ👇 te comparto unos TIPS que quizás puede que no sepas:

✅Yo VALORO mucho que una compañía tenga un ratio estable del 15% o más, no queremos ver ROES erráticos.

✅Este ratio PENALIZA si la compañía se financia con con RECURSOS PROPIOS

✅Cuando vemos ROES superiores al 40 o 50% son absurdos y no debemos tenerlos muy en cuenta ya que

✅Este ratio PENALIZA si la compañía se financia con con RECURSOS PROPIOS

✅Cuando vemos ROES superiores al 40 o 50% son absurdos y no debemos tenerlos muy en cuenta ya que

suelen estar distorsionados por la estructura de capital de la empresa, posible SPIN OFF, programa de de recompras agresiva ETC , todo esto hace que la base de recursos propios esté muy deprimida.

✅Cuanto más alto sea el ROE, como norma general, menos dinero necesita reinvertir

✅Cuanto más alto sea el ROE, como norma general, menos dinero necesita reinvertir

de su cash flow para hacer crecer los EPS a futuro.

✅No hay que FIARSE de ROES altos siempre. Una empresa muy apalancada podría dar un ROE alto por que el patrimonio son los activos menos la deuda. Esto se suele dar en compañías q piden deuda para hacer programas de recompras

✅No hay que FIARSE de ROES altos siempre. Una empresa muy apalancada podría dar un ROE alto por que el patrimonio son los activos menos la deuda. Esto se suele dar en compañías q piden deuda para hacer programas de recompras

para inflar los EPS artificialmente

✅Comparar el ROE de compañías de diferentes sectores puede provocar malentendidos ya que los sectores con más RIESGO tienden a tener un ROE más ELEVADO, lo cual compensa el mayor riesgo de inversión que asumen los accionistas.

✅Comparar el ROE de compañías de diferentes sectores puede provocar malentendidos ya que los sectores con más RIESGO tienden a tener un ROE más ELEVADO, lo cual compensa el mayor riesgo de inversión que asumen los accionistas.

✅En empresas caníbales no uses el ROE , mejor el ROIC.

✅Si una empresa tiene un ROE aceptable o bueno pero no tiene crecimiento , no LE ASIGNO MUCHO VALOR AL ROE.

✅Si una empresa tiene un ROE aceptable o bueno pero no tiene crecimiento , no LE ASIGNO MUCHO VALOR AL ROE.

✅Cuando el ROE es superior al ROA, significa que hay apalancamiento POSITIVO, interesa endeudarse ya que beneficia a los propietarios y tiene un efecto positivo en la rentabilidad🚀🚀

✅Cuando El ROE es inferior al ROA, tenemos apalancamiento negativo, no interesa endeudarse ya que perjudicamos a los propietarios.😱😱😱

✅Comprueba en tus ANÁLISIS que el ROE y ROA sean iguales al menos en los últimos 5 años esto significa, que la totalidad del activo se ha financiado con recursos propios, es decir, no hay deuda💵💵

✅NORMALIZA el ROE en el año de la PANDEMIA

#inversiones #investors

✅NORMALIZA el ROE en el año de la PANDEMIA

#inversiones #investors

Hasta aquí mis comentarios sobre el ROE , espero que os aporten VALOR y os puedan ayudar en vuestros análisis , considero que no son los típicos TIPS y se puede hacer buen uso de ellos.

Si te GUSTAN estos consejos sólo te pido un ❤️ y que hagas RT al primer SMS del hilo🙏

Si te GUSTAN estos consejos sólo te pido un ❤️ y que hagas RT al primer SMS del hilo🙏

1º Hilo del Tweet

Gracias!!!

https://twitter.com/AleInversor/status/1599321743675469824?s=20&t=GBYoksMjHRrmYnZIigI-og

Gracias!!!

• • •

Missing some Tweet in this thread? You can try to

force a refresh