உங்கள் வயது 40+ ஆ?

போதுமான அளவு சேமிக்கவில்லை என்கிற அச்சம் உங்களை வாட்டுகிறதா? எதிர்காலத்தை பற்றிய பயமுள்ளதா?

சற்றே பயப்படுத்தலில் இருந்து கொஞ்சம் பிரேக் எடுத்துக் கொள்ளுங்கள். நீங்கள் பயப்படுவது போல் இந்த வயது ஒன்றும் தாமதமான வயதல்ல.

மேலும் விபரமறிய: wa.me/message/GCVBKT…

போதுமான அளவு சேமிக்கவில்லை என்கிற அச்சம் உங்களை வாட்டுகிறதா? எதிர்காலத்தை பற்றிய பயமுள்ளதா?

சற்றே பயப்படுத்தலில் இருந்து கொஞ்சம் பிரேக் எடுத்துக் கொள்ளுங்கள். நீங்கள் பயப்படுவது போல் இந்த வயது ஒன்றும் தாமதமான வயதல்ல.

மேலும் விபரமறிய: wa.me/message/GCVBKT…

பெரும்பாலான முதலீட்டாளர்கள் அதிக வருமானம் பெறுவதில்தான் கவனம் செலுத்துகின்றனர். ஆனால் 40 வயதிற்கு மேலே நீங்கள் தொடங்கும் போது, அதிக வருமானத்தை விட 'அதிகமாக சேமிப்பதில்' தான் நீங்கள் கவனம் செலுத்த வேண்டும். அவ்வளவே. என்ன இவ்வளவு சுலபமா என்கிற ஐயம் எழுகிறதா? தொடர்ந்து படியுங்கள்.

நம்மில் பலர் 40 வயதை எட்டும் வரை முதலீடுகளையும் சேமிப்பையும் தள்ளிப்போடுகிறோம். அதற்கு வெவ்வேறு காரணங்கள் இருக்கும். அது அவரவர் குடும்ப சூழ்நிலையைப் பொறுத்தது. 40 வயதை அடையும்போது கொஞ்சம் பயமும் சேர்ந்து விடுகிறது. ஐயையோ, நாம் நமது வாழ்க்கைக்கு தேவையான அளவு சேமிக்கவில்லையே என்று.

40 வயதிற்குட்பட்ட ஒருவர் வழக்கமாக 20 வருடங்களுக்கு மேலாக பணிபுரிந்திருப்பார் இல்லையா? பெரும்பாலும், பணிக்கு சேரும் நேரத்தில் சேமிக்கத் தொடங்கியிருந்தால், இந்த காலமே போதுமானது. ஆனால், பலவித காரணங்களால் பலர் தங்கள் எதிர்காலத்திற்காக போதுமான அளவு சேமிக்கவில்லை என்பதை உணர்கிறார்கள்.

தங்கள் தொழிலில் சிறப்பாகச் செயல்பட்டு நல்ல சம்பளம் வாங்கினாலும் பலருக்கு இந்த கவலை இருக்கிறது. On an ideal case, உங்கள் 40களில் முதலீடு செய்வதற்கான முயற்சிகளை தொடங்குவது சிறந்தது அல்ல. ஆனால் நீங்கள் பயப்படும் அளவிற்கு மோசமும் இல்லை. அது ideal scenario. அனைவருக்கும் வாய்க்காது.

"Better late than never"

நீங்கள் தாமதமாக தொடங்கும் போது you have to compensate for the lost period of savings. இதிலுள்ள நல்ல அம்சம் என்னவென்றால், உங்களுக்கு ஆதரவாக சில விஷயங்கள் உள்ளன. அவை என்னவென்று பார்ப்போமா?

1) 20 வயதில் இருந்ததை விட அதிக சம்பளம்;

2) அதிக முதலீட்டு உபரி;

நீங்கள் தாமதமாக தொடங்கும் போது you have to compensate for the lost period of savings. இதிலுள்ள நல்ல அம்சம் என்னவென்றால், உங்களுக்கு ஆதரவாக சில விஷயங்கள் உள்ளன. அவை என்னவென்று பார்ப்போமா?

1) 20 வயதில் இருந்ததை விட அதிக சம்பளம்;

2) அதிக முதலீட்டு உபரி;

3) இன்னும் 15-20 வருட காலங்கள் வேலைவாய்ப்பும், வருமானமும் வருமென்கிற ஸ்திரத்தன்மை உள்ளது.

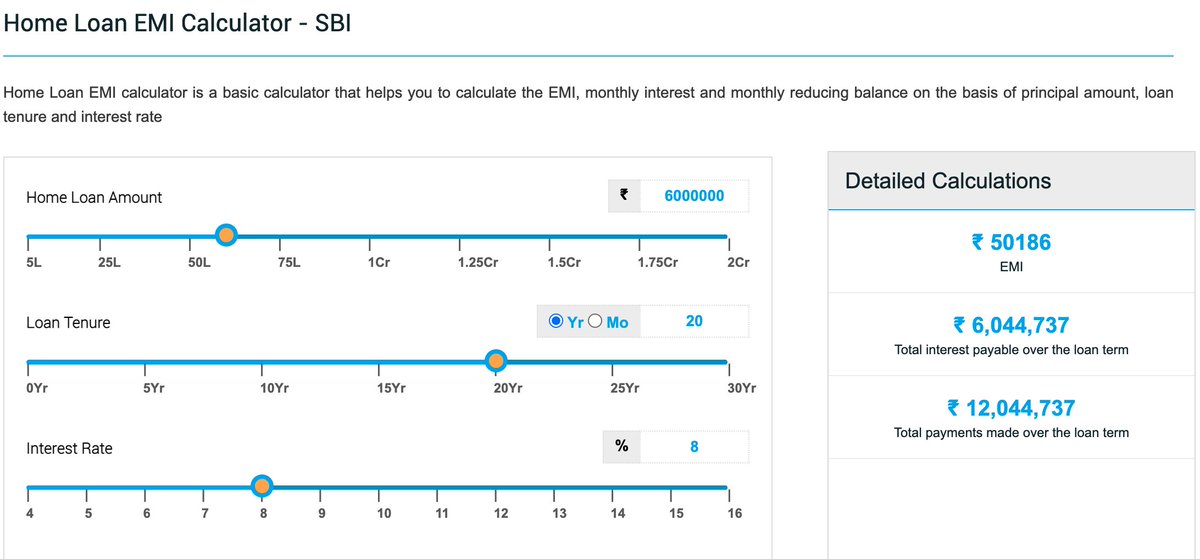

பெரும்பான்மையானோர் தங்களது கடன்கள் அனைத்தையும் அடைத்திருப்பர். வீட்டுக்கடன், தனிநபர் கடன் மற்றும் இதர கடன்கள் உட்பட. EMI'க்கள் உங்களுடைய செலவுகளில் ஒரு பகுதியாக தற்போது இல்லாததால்,

பெரும்பான்மையானோர் தங்களது கடன்கள் அனைத்தையும் அடைத்திருப்பர். வீட்டுக்கடன், தனிநபர் கடன் மற்றும் இதர கடன்கள் உட்பட. EMI'க்கள் உங்களுடைய செலவுகளில் ஒரு பகுதியாக தற்போது இல்லாததால்,

உங்களிடம் சற்றே அதிகமாக உபரி இருக்கும் இல்லையா? பெரும்பாலான முதலீட்டாளர்கள் அதிக வருமானம் பெறுவதில் அதிக கவனம் செலுத்துகின்றனர். ஆனால் நீங்கள் தொடங்கும் போது (முதலீடு செய்வது சற்று தாமதமாக இருந்தாலும்), 'அதிக வருமானம் ஈட்டுவதை' விட 'அதிகமாக சேமிப்பதில்' கவனம் செலுத்தவேண்டும்.

40 வயதின் முற்பகுதியில் உள்ள ஒரு நபர், தனது கார்ப்பரேட்/சம்பாதிப்பு வாழ்க்கையில் இன்னும் 15 வருடங்கள் மிச்சம் வைத்திருப்பார். 15 வருடங்கள் இருப்பதினால் தாராளமாக கொஞ்சம் calculated ரிஸ்க் எடுக்கலாம். தவறில்லை. அவரது போர்ட்ஃபோலியோவில் equity பெறுவதற்கு இதுவே சரியான நேரம்.

எனவே வருங்கால வைப்பு நிதி (EPF) பங்களிப்புகளைத் தவிர, மீதமுள்ள உபரியை (அல்லது குறைந்தபட்சம் அதில் ஒரு பெரிய பகுதியையாவது) பங்குகளுக்கு ஒதுக்குவது நல்லது.

எங்கே முதலீடு செய்வது?

ஒன்று அல்லது இரண்டு Large-Cap Index fund களை தேர்ந்தெடுக்கவும். அப்படி சரியான fund களை தேர்ந்தெடுக்க

எங்கே முதலீடு செய்வது?

ஒன்று அல்லது இரண்டு Large-Cap Index fund களை தேர்ந்தெடுக்கவும். அப்படி சரியான fund களை தேர்ந்தெடுக்க

சிரமமாக இருந்தாலோ அல்லது தெரியவில்லையென்றாலோ, Nifty/BSE அடிப்படையிலான Index fund ல் முதலீடு செய்யலாம். உங்கள் வயதிற்கு ஏற்ற ரிஸ்க் diversification இந்த fund கள் தாமாகவே கொடுத்துவிடும். உங்களுக்கு சற்று அதிக ரிஸ்க் appetite இருந்தால், Nifty Jr இன்டெக்ஸ் ஃபண்டையும் சேர்க்கலாம்.

ஒன்று/இரண்டு Flexi-cap அல்லது Large மற்றும் Mid-cap fund களை கூட சேர்க்கலாம். அதோடு கூட நீங்கள் ஒரு Pure Mid-Cap fund, International Fund மற்றும் சிறிது Gold Fund ஆகியவற்றைக் கருத்தில் கொள்ளலாம். ஆனால் தொடங்கும் போது அது அவ்வளவு அவசரம் இல்லை. இவை சிறிது நேரம் கழித்து வரலாம்.

உங்கள் SIP முதலீடுகளை அதிகரியுங்கள். வருடா வருடம் வரும் போனஸை செலவு செய்யாமல் முதலீடு செய்யுங்கள். உங்கள் வழக்கமான முதலீட்டை அவ்வப்போது அதிகரிப்பதை வழக்கமாகக் கொள்ளுங்கள். உங்கள் வருமானம் ஒவ்வொரு ஆண்டும் அதிகரிக்கும். உங்கள் முதலீடுகள் ஏன் தேக்கமடைய வேண்டும்?

SIPஐ அதிகரிப்பதன் மூலம் ஒவ்வொரு ஆண்டும் கொஞ்சம் அதிகமாக முதலீடு செய்ய முயற்சிக்கவும். இப்படி தொடர்ந்து நீண்ட காலத்திற்கு நீங்கள் செய்து வந்தால், உங்கள் 'சிறுதுளி' முதலீடு, 'பெருவெள்ளமாக' மாறுவதைக் கண்டு ஆச்சரியப்படுவீர்கள்.

இணைக்கப்பட்டுள்ள தகவல்கள் உங்களுக்கு உபயோகப்படும்.

இணைக்கப்பட்டுள்ள தகவல்கள் உங்களுக்கு உபயோகப்படும்.

வழக்கமான மாதாந்திர முதலீடுகளுக்கு மேலதிகமாக, உங்கள் போனஸ், ஊக்கத்தொகை மற்றும் பிற வருமானங்களை எல்லாம் முதலீடு செய்ய வேண்டுமென்பதை உறுதி செய்து கொள்ளுங்கள். இந்த கூடுதல் பணத்தில் சிறிது செலவழித்தாலும் பரவாயில்லை. ஆனால் நீங்கள் தாமதமாக தொடங்கும் போது, அதில் ஒரு பெரிய பகுதி

சேமிப்பை நோக்கி செல்ல வேண்டும்.

நீங்கள் தாமதமாக வந்தால், தாமதத்தை ஈடுகட்ட நிறைய ரிஸ்க் எடுக்க வேண்டும் என்று நீங்கள் நினைக்கலாம். அதில் சிறிதும் உண்மை இல்லை. அதிக ரிஸ்க் எடுப்பது அதிக வருமானம் தரும் என்கிற உத்தரவாதம் கிடையாது. It might backfire. எனவே அந்த தவறை செய்யாதீர்கள்.

நீங்கள் தாமதமாக வந்தால், தாமதத்தை ஈடுகட்ட நிறைய ரிஸ்க் எடுக்க வேண்டும் என்று நீங்கள் நினைக்கலாம். அதில் சிறிதும் உண்மை இல்லை. அதிக ரிஸ்க் எடுப்பது அதிக வருமானம் தரும் என்கிற உத்தரவாதம் கிடையாது. It might backfire. எனவே அந்த தவறை செய்யாதீர்கள்.

நல்லதொரு நிதி ஆலோசகரை அணுகுங்கள்.

20/30 வயதுகளில், சொந்தமாக தேடி, நேரடியாக முதலீடு செய்ய நல்ல முடிவாக இருக்கலாம். தவறு ஏதும் நேர்ந்தால், சரிசெய்ய உங்களுக்கு அப்பொழுது போதுமான காலம் உள்ளது. ஆனால் நீங்கள் 40 வயதில் இருக்கும்போது, time is a luxury for you.

20/30 வயதுகளில், சொந்தமாக தேடி, நேரடியாக முதலீடு செய்ய நல்ல முடிவாக இருக்கலாம். தவறு ஏதும் நேர்ந்தால், சரிசெய்ய உங்களுக்கு அப்பொழுது போதுமான காலம் உள்ளது. ஆனால் நீங்கள் 40 வயதில் இருக்கும்போது, time is a luxury for you.

ஒரு நல்ல முதலீட்டு ஆலோசகரிடம் (Financial Advisor) பேச தயங்காதீர்கள்.

DIY முதலீடு பேசுவதற்கு நன்றாக இருக்கும். ஆனால் நீங்கள் ஏற்கனவே முதலீடு செய்ய தாமதமாகிவிட்டதால், நிறைய பரிசோதனை முதலீடுகளை செய்ய உங்களுக்கு நேரம் குறைவாக இருப்பதால் சற்று கவனமாக இருக்க வேண்டும்.

DIY முதலீடு பேசுவதற்கு நன்றாக இருக்கும். ஆனால் நீங்கள் ஏற்கனவே முதலீடு செய்ய தாமதமாகிவிட்டதால், நிறைய பரிசோதனை முதலீடுகளை செய்ய உங்களுக்கு நேரம் குறைவாக இருப்பதால் சற்று கவனமாக இருக்க வேண்டும்.

உங்கள் 50களில் முதலீடு செய்வது எப்படி?

50களின் முற்பகுதியில் இருந்ததைப் போல, நீங்கள் சற்று வயதானவராக இருந்தால், இதை மேலும் தாமதப்படுத்த வேண்டாம். நீங்கள் ஏற்கனவே கொஞ்சம் தாமதமாகிவிட்டீர்கள். ஆனால் தாமதிக்காமல் உங்களால் முடிந்ததைச் செய்யுங்கள்.

50களின் முற்பகுதியில் இருந்ததைப் போல, நீங்கள் சற்று வயதானவராக இருந்தால், இதை மேலும் தாமதப்படுத்த வேண்டாம். நீங்கள் ஏற்கனவே கொஞ்சம் தாமதமாகிவிட்டீர்கள். ஆனால் தாமதிக்காமல் உங்களால் முடிந்ததைச் செய்யுங்கள்.

"நான் கடனை எல்லாம் அடைத்துவிட்டு, பிறகு நான் சேமிக்கிறேன்" என்கிற எண்ணம் வேண்டாம். அலை ஓய்ந்தபின் கடலில் இறங்குவேன் என்கிற காத்திருப்புதான் அது.

கடன் இல்லாமல் இருப்பது தெய்வீகம். ஆனால் நீங்கள் உங்கள் 40 களில் இருந்தால் அல்லது இரண்டு கடன்களை வைத்திருந்தால், நீங்கள் செல்வத்தை

கடன் இல்லாமல் இருப்பது தெய்வீகம். ஆனால் நீங்கள் உங்கள் 40 களில் இருந்தால் அல்லது இரண்டு கடன்களை வைத்திருந்தால், நீங்கள் செல்வத்தை

சேர்ப்பதற்கு கடன் எல்லாம் அடையட்டும் என்று காத்திருக்க வேண்டாம்.

இதில் முக்கிய விஷயம் என்னவென்றால்,முதலீடு செய்ய மேலும் தாமதப்படுத்தக்கூடாது. உங்களால் முடியும் போது தொடங்குங்கள். நீங்கள் செய்ய வேண்டியதைச் செய்யுங்கள்.

THE BEST TIME IS NOW.

#வாழ்கபணமுடன் 🙏🏼🙏🏼🙏🏼

இதில் முக்கிய விஷயம் என்னவென்றால்,முதலீடு செய்ய மேலும் தாமதப்படுத்தக்கூடாது. உங்களால் முடியும் போது தொடங்குங்கள். நீங்கள் செய்ய வேண்டியதைச் செய்யுங்கள்.

THE BEST TIME IS NOW.

#வாழ்கபணமுடன் 🙏🏼🙏🏼🙏🏼

• • •

Missing some Tweet in this thread? You can try to

force a refresh