El Repo es el alma del sistema financiero

Un mega 🧵sobre la operativa de repos que incluye:

1. Qué es/cómo operan repos?

2. Tipos de Repo

3. Segmentos repos (tripartito, GCF, bilateral)

4. Tasa SOFR

5. Tipos Garantías en repos

6. Deudores/inversores mercado repo USA

Un mega 🧵sobre la operativa de repos que incluye:

1. Qué es/cómo operan repos?

2. Tipos de Repo

3. Segmentos repos (tripartito, GCF, bilateral)

4. Tasa SOFR

5. Tipos Garantías en repos

6. Deudores/inversores mercado repo USA

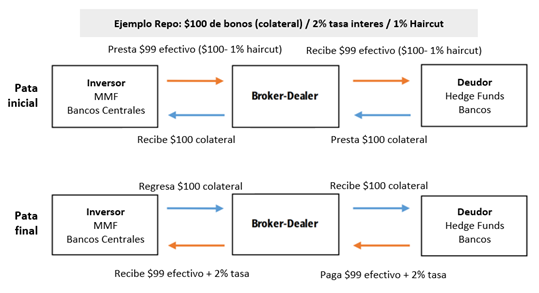

Un repo = venta de un valor (colateral) con un compromiso por parte del vendedor de recomprar el valor a un precio fijo en una fecha futura.

Cuando repo vence, los fondos prestados se devuelven al inversor (+ intereses) y el colateral es devuelto al deudor.

Cuando repo vence, los fondos prestados se devuelven al inversor (+ intereses) y el colateral es devuelto al deudor.

El plazo de mayoría de repos es de la noche a la mañana (o/n). Las operaciones de repo a plazo pueden ser hasta 2 años.

Tasas repo ⬆️ cuando hay menor liquidez disponible para financiar.

Tasas repo⬇️cuando hay mayor liquidez disponible para financiar.

Tasas repo ⬆️ cuando hay menor liquidez disponible para financiar.

Tasas repo⬇️cuando hay mayor liquidez disponible para financiar.

Repo: deudor pide prestado efectivo/presta garantía, y desea una tasa baja (paga interés)

Repo inverso: inversor presta efectivo/recibe colateral prestado y desea una tasa alta (recibe interés)

Ejemplo de repo de $100 de bonos a una tasa del 2% con un haircut del 1%.

Repo inverso: inversor presta efectivo/recibe colateral prestado y desea una tasa alta (recibe interés)

Ejemplo de repo de $100 de bonos a una tasa del 2% con un haircut del 1%.

El haircut (sobrecolaterización) depende de:

a) tipo de garantía usada

b) calidad crediticia deudor

El haircut:

a) protege al inversor de un impago del deudor

b) amortigua contra fluctuaciones en valor de garantía

c) amortigua la pérdida de valor en la liquidación ante impago

a) tipo de garantía usada

b) calidad crediticia deudor

El haircut:

a) protege al inversor de un impago del deudor

b) amortigua contra fluctuaciones en valor de garantía

c) amortigua la pérdida de valor en la liquidación ante impago

Tipos repos:

1. Clásico: venta de valor con compromiso por parte del vendedor de recomprar el valor en fecha futura y a una tasa de interés

2. Sell/buy-back: garantía se vende y se recompra en fecha futura. Son 2 patas separadas

3. Préstamo valor: adquirir temporalmente un valor

1. Clásico: venta de valor con compromiso por parte del vendedor de recomprar el valor en fecha futura y a una tasa de interés

2. Sell/buy-back: garantía se vende y se recompra en fecha futura. Son 2 patas separadas

3. Préstamo valor: adquirir temporalmente un valor

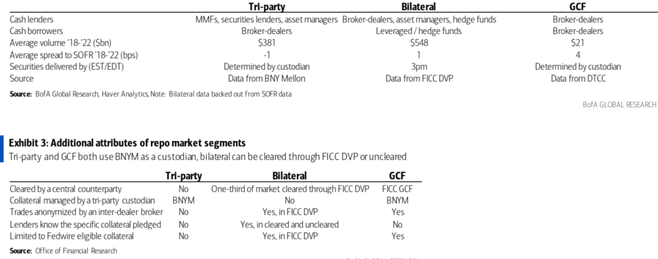

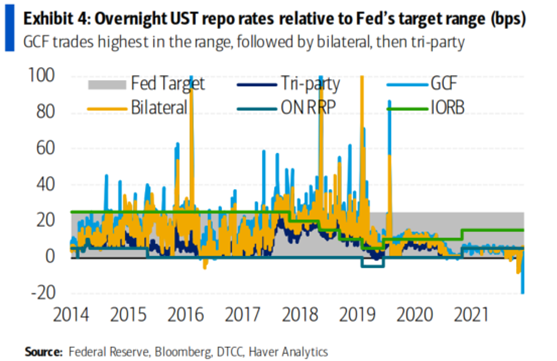

Segmentos del mercado de repos:

1. Tripartito = clientes (típicamente MMF) prestan efectivo a los dealers

2. GCF (financiamiento de garantía general) = repos entre dealers

3. Bilateral = dealer presta efectivo a clientes (típicamente hedge funds)

1. Tripartito = clientes (típicamente MMF) prestan efectivo a los dealers

2. GCF (financiamiento de garantía general) = repos entre dealers

3. Bilateral = dealer presta efectivo a clientes (típicamente hedge funds)

Tripartitos:

Negociados bilateralmente y liquidados con un tercero que gestiona el intercambio de garantías/efectivo y custodia garantías.

Son CG (colateral general) -> inversor no tiene preferencia por una garantía (bonos Tesoro, deuda agencia o bonos corps grado inversión)

Negociados bilateralmente y liquidados con un tercero que gestiona el intercambio de garantías/efectivo y custodia garantías.

Son CG (colateral general) -> inversor no tiene preferencia por una garantía (bonos Tesoro, deuda agencia o bonos corps grado inversión)

GCF:

Un subconjunto de tripartito donde repos son anónimos a través de brokers y el FICC actúa como contraparte central. Tanto GCF como tripartitos liquidan en plataforma de liquidación repo tripartito.

Solo instituciones elegibles por FICC pueden negociar GCF y NO hay haircuts

Un subconjunto de tripartito donde repos son anónimos a través de brokers y el FICC actúa como contraparte central. Tanto GCF como tripartitos liquidan en plataforma de liquidación repo tripartito.

Solo instituciones elegibles por FICC pueden negociar GCF y NO hay haircuts

Bilateral:

Usan para adquirir valores puntuales. Entidades definen el tipo de garantia, principal, interés, haircut y vencimiento. Pueden ser compensadas centralmente mediante entrega contra pago (DVP) u OTC. El OTC =66% del volumen y 34% compensados.

Se puede repignorar garantía

Usan para adquirir valores puntuales. Entidades definen el tipo de garantia, principal, interés, haircut y vencimiento. Pueden ser compensadas centralmente mediante entrega contra pago (DVP) u OTC. El OTC =66% del volumen y 34% compensados.

Se puede repignorar garantía

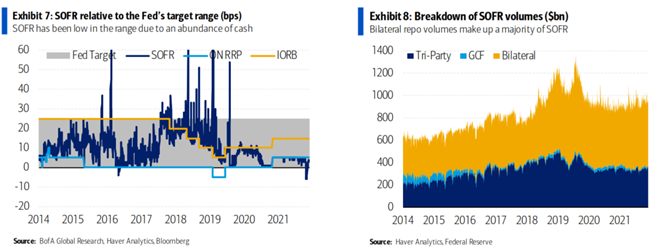

Qué es es SOFR?

Sustituye a LIBOR y es una tasa repo amplia del Tesoro a un día calculada como el promedio ponderado del volumen de reportos tripartitos, GCF y bilaterales compensados.

Los volúmenes diarios SOFR son entre $900bn y $1Tn.

Sustituye a LIBOR y es una tasa repo amplia del Tesoro a un día calculada como el promedio ponderado del volumen de reportos tripartitos, GCF y bilaterales compensados.

Los volúmenes diarios SOFR son entre $900bn y $1Tn.

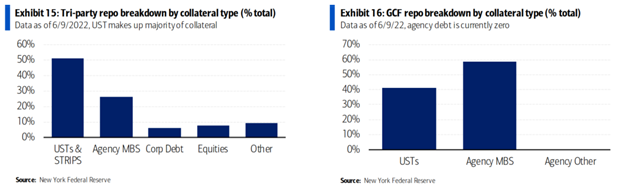

Tipos de Garantías:

En repos tripartito -> bonos del Tesoro representan >50% de volúmenes; los Agency MBS el 26%.

En repos GFC -> MBS son el 59%

En repos tripartito -> bonos del Tesoro representan >50% de volúmenes; los Agency MBS el 26%.

En repos GFC -> MBS son el 59%

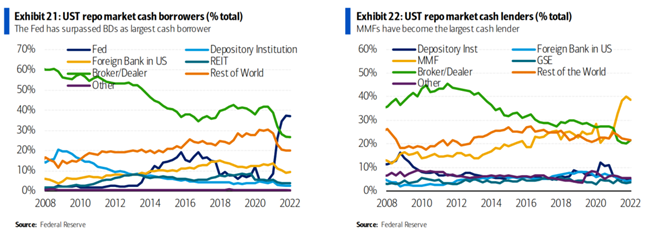

Evolución de Deudores e Inversores en el mercado repo de EEUU:

La Fed se ha convertido en el mayor deudor de repos mientras que los MMF son los mayores inversores de repos (en el mercado de repos inversos).

La Fed se ha convertido en el mayor deudor de repos mientras que los MMF son los mayores inversores de repos (en el mercado de repos inversos).

• • •

Missing some Tweet in this thread? You can try to

force a refresh