Konjonktür gereği sektörlerin en revaçta grubu Gıda tarafından 6 firmanın performanslarını görelim.

2022/12---#smkasAnaliz

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

Haydi İnceleyelim.

2022/12---#smkasAnaliz

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

Haydi İnceleyelim.

Özet çerçeveye baktığımızda tüm firmalar min yıllık %100ün üzeri büyüme sağlarken ilk üçte tukas ulun ve petun bulunuyor ciro büyüklüğü bakımından ise Ulun yayla tukas ilk üç sıralaması, net kar tarafında ise tukas yayla ve ulun geliyor.

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

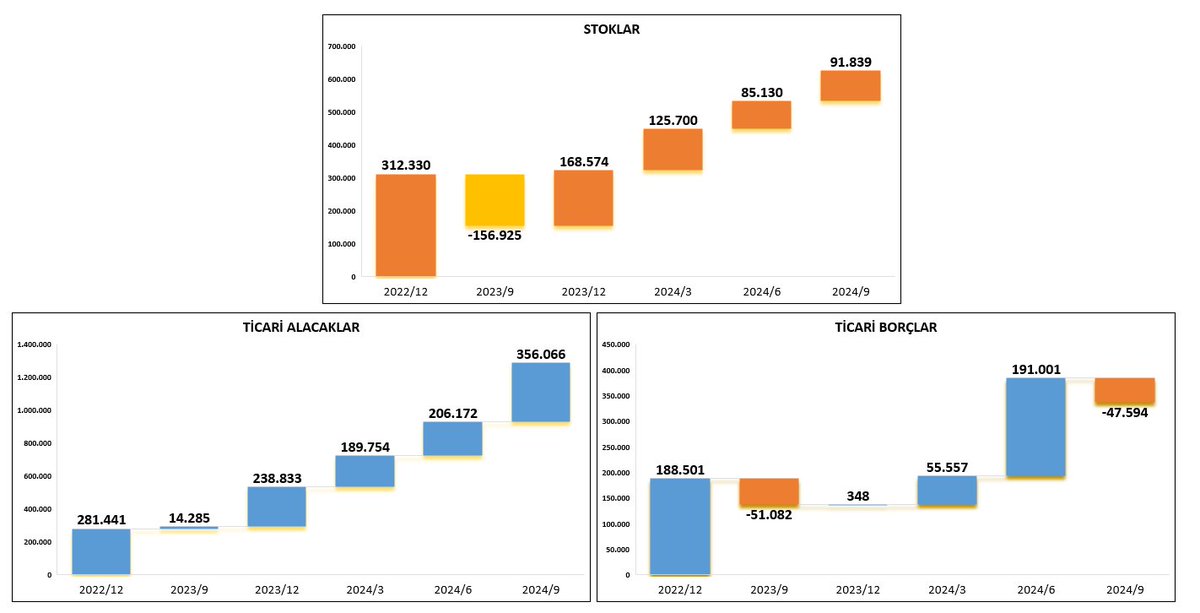

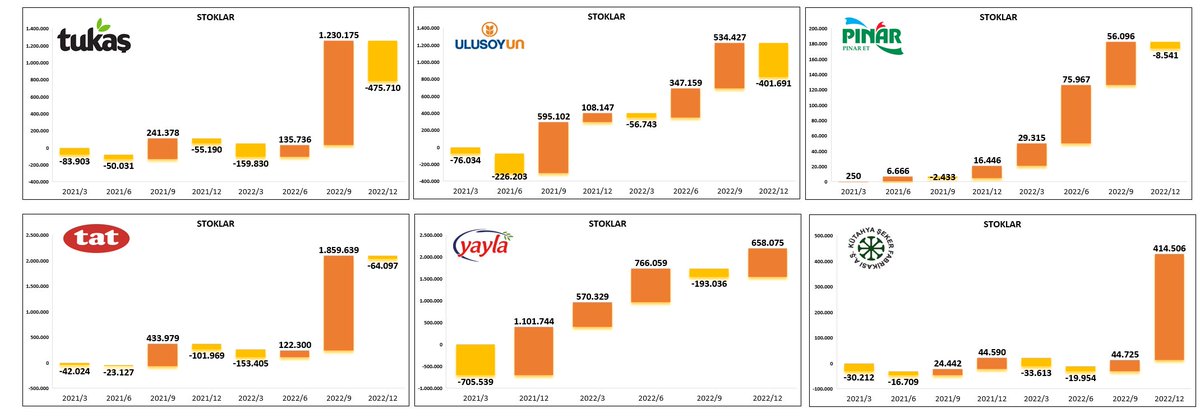

Şirketlerin brüt çalışma sermayesi yani dönen varlıkları artmaya devam ediyor.Overalla en yüksek artış ise ulun yayla tat ilk üçte diyebiliriz.Kendi iç durumuna göre ise kütahya şeker son çyrk gelişimi agresif bulunuyor.

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

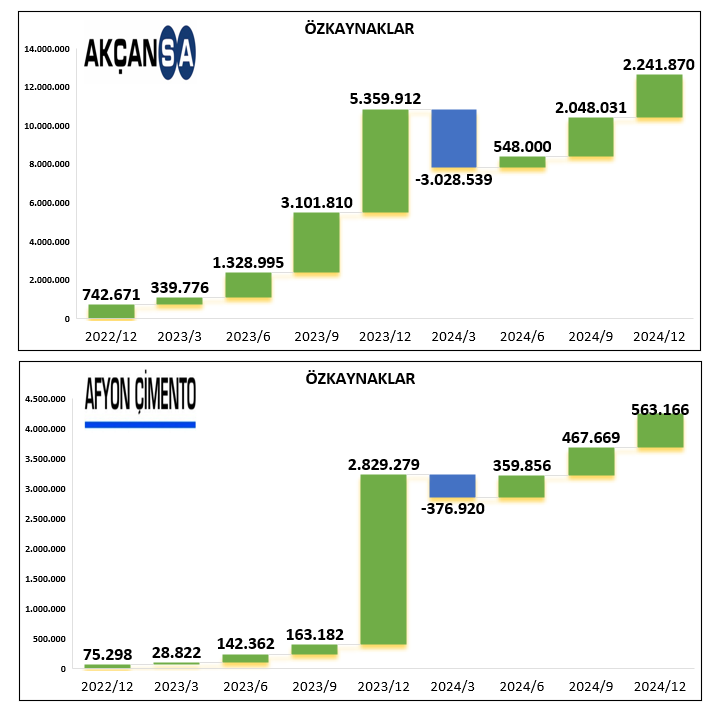

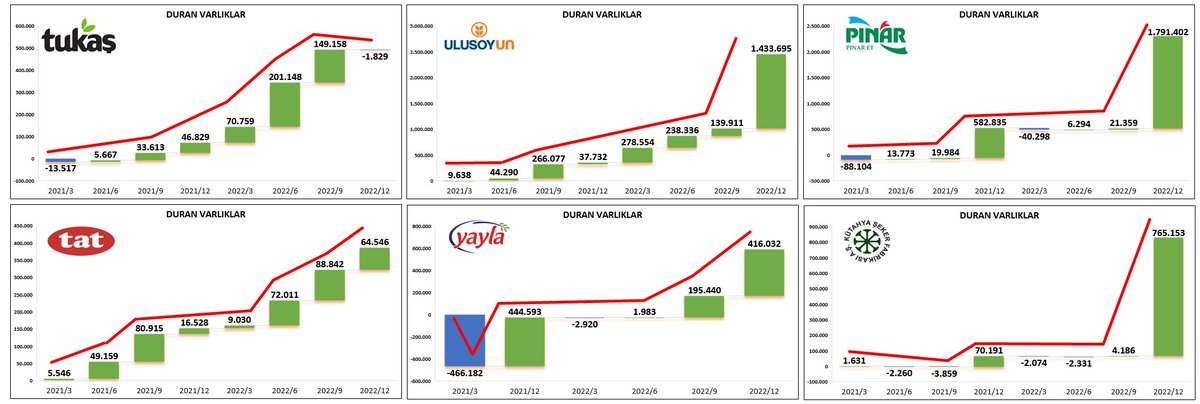

Duran v. tarafında artışlar sektör genelinde dikkat çekiyor.Malüm sektöre talep yağıyor ve üretim artışı veyahut bu minvalde artışları mecburlar.Özellikle ulun petun kthya artışları agresif olurken yayla son iki çyrekte agresifleşiyor.

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

Peki gelişimler sermayeye yansıyor mu olarak baktığımızda evet tüm firmalarda yine agresif gelişimler bulunuyor.Buda şirketlerin güçlerini tabana yayıyor diyebiliriz.Dikkat çeken artışlar ve kendi içlerine göre gelişimler bariz net.

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

Dönem gereği parasını stoğuna yatıran şirketi ayrı önemserim.Burada yayla ve kütahya artışları dikkat çekerken tat ve petun ise yüksek stok seviyelerini koruyor.Diğer iki üye ise stoklarını bu çeyrekte daha fazla kullandığını görüyoruz.

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

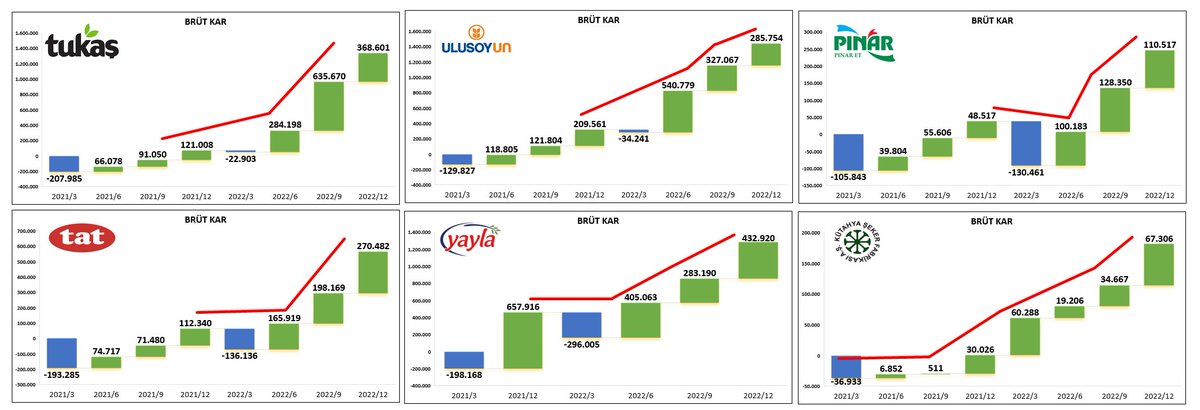

Gelir tablosundan ciro artış tutarlarını görüyoruz.Yani çeyrek başı önceki çeyreğe göre ne kadar ciro artışı sağlanmış, bu minvalde ilk üçte ciro gelişimi açısından Tat yayla ve ktskr diyebiliriz.Ulun tarafında son çyrk agresif.

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

Ciroya kim daha kaliteli ulaşıyor ve kim maliyetlerini daha güçlü yönetiyor dediğimizde bariz tukas ulun ve yayla geliyor diyebiliriz.Dikkat edin artış çeyrekleri agresif ve sol kulvardan kütahya geliyor diyebiliriz.

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

Evet durum giderek netleşiyor daha kaliteli kar gelişimini yani artışını nasıl sağlıyorları görüyoruz.Burada yine tukas yayla ve tat tarafı gelişimleri güçlü ulun tarafında kar daralması mevcutken kütahya yine sol kulvar olayı mevcut.

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

Gelir tablosundan son kısım tüm faaliyetler sonucunda ele kalan TL'nin gelişimini görüyoruz.Burada tukas tat ve yayla yine güçlü tutarsal kar elde ederken kütahya agresif içi gelişim yaşıyor.

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

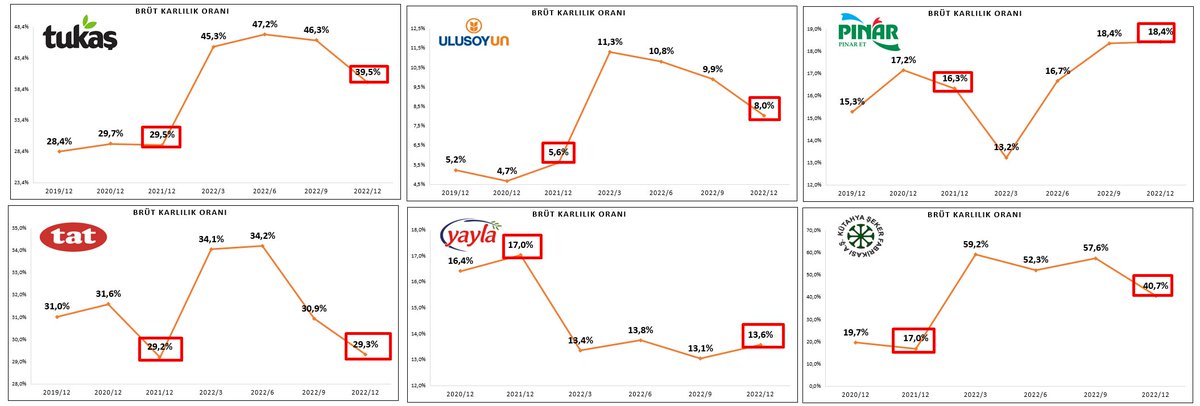

Majlara geçelim ilki brüt kar marjı evet bariz ktksr en yüksek marjı çıkarırken sektör genelin yıl içerisinde törpülenme mevcut. Geçen yıla göre ise marj artışı ulun tukas ve petun tarafında bulunuyor.İkinci yüksek marj ise tukasa ait.

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

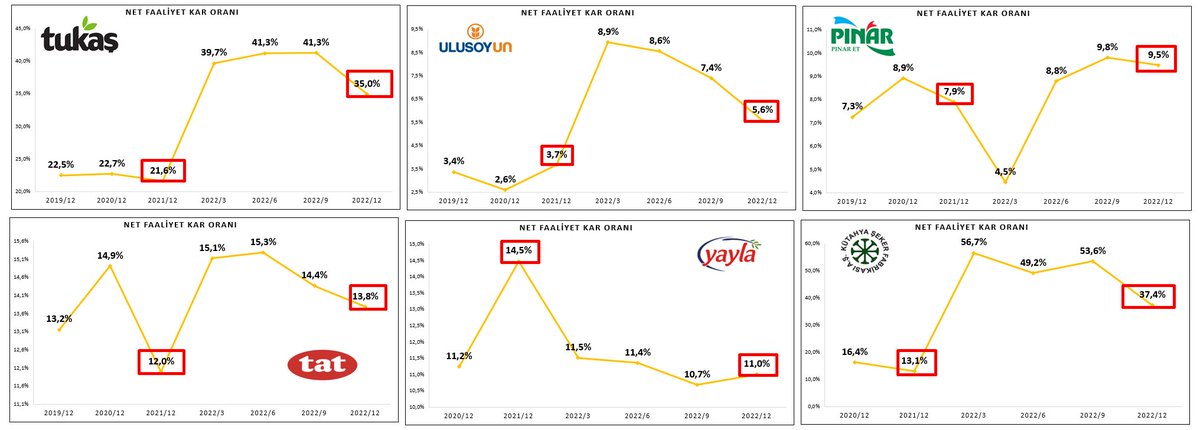

Burası ayrıca önemli ana işlerden elde edilen kar marjını görüyoruz.Neden önemli çünkü şirketi şirket yapan ana işinin faaliyet durumudur.Burada ise tukas ve ktskr yüksek marj yapısıyla dikkat çekerken diğer üyelerde stabilite mevcut.

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

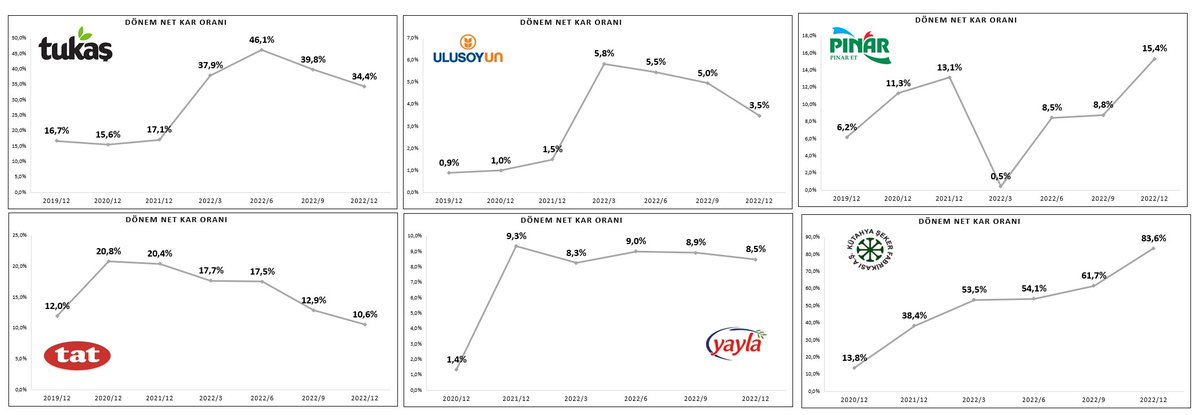

Son olarak şirketin tüm faaliyetlerinin sonucunda kalan tl nin marjını görüyoruz.Durum aynı bariz tukas ve kütahya bu sefer daha agresi marj çıkarırken, yayla gelişime karşılık net kar marjını koruyor.Petun tarafında ivmelenme bulunuyor.

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

Operasyonel karlılık tutarlarını görüyoruz.Hacim açısından tutarsal büyüklükler tabloda mevcut ben size yıllık gelişim oranı vereyim.Tukas %469 Ulun %236 Petun %241 tat %174 yayla %224 ve Kütahya %388 favök büyümesi sağlıyor.

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

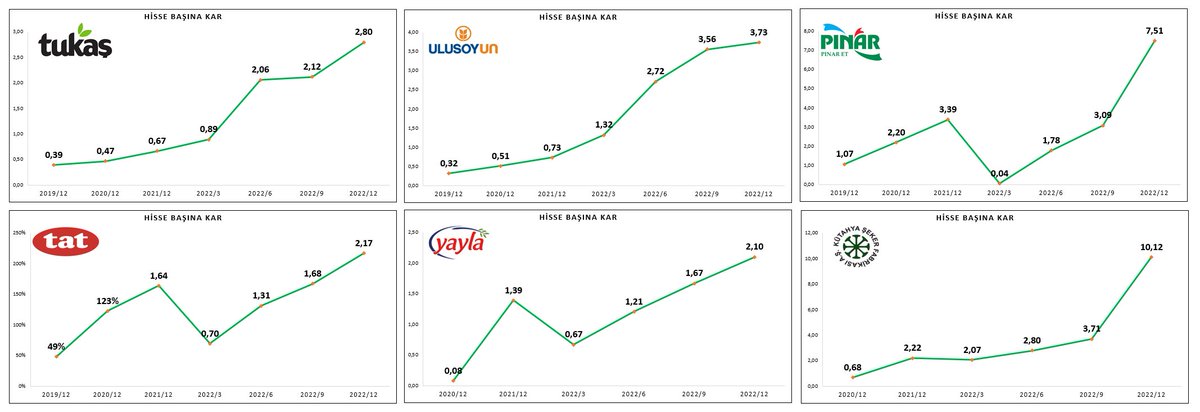

Hbk tarafında ise petn ve ktskr sektöre göre yüksek hbk yaratırken birde sektör yıllık hbk gelişimini görelim.Tukas %317 Ulun %410 petın %121 tat %32 yayla %50 ve kütahya %355 gelişim sağlıyor.

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

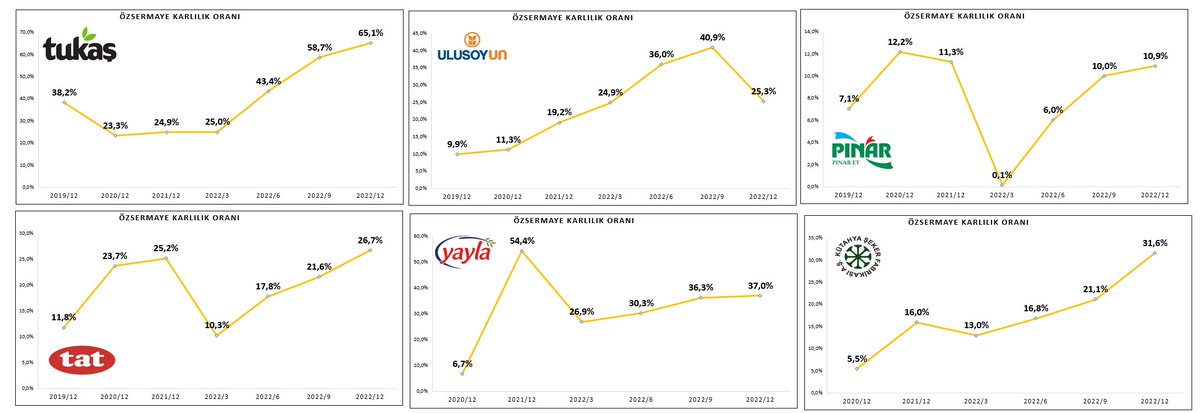

Sermayeden elde edilen karlılık seviyesi bakımından gelişim açısında tukas ve ktskr gelirken stabilite açısından ise yayla ve tat geliyor diyebiliriz.Totelde ise yayla ktskt tukas roeleri yüksek bulunuyor.

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

Şİmdi tüm firmalar varlıklarını malüm artırıyor ilk floodda gördük peki kim daha verimli daha doğru aksiyon alıyor dediğimiz yüksek aktif karlılıkları ile tukas ktskr ve yayla ön plana çıkıyor.

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

Son bölüm finansallara giriyorum.Evet burada kimin şirketi finanse eden varlıkları daha verimli kullandığını/yönettiğini görüyoruz.Tukas ve ktskr bariz güçlü yönetim sağlarken yayla ve petun tarafıda stabil başarılı diyebiliriz.

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

Nakit akışından cari oran verilerini görüyoruz yani kısa vadeli borçlarına karşılık ne kadar dönen varlıkları olduğunu ifade ediyor.Tüm firmalar 1 ideal seviyesi üstünde bulunurken tukas yayla gelişim gösteriyor.

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

Net çalışma sermayesi tutarlarına baktığımızda hem gelişim açısından ktskr yayla tukas dikkat çekerken yüksek nçs açısından ise yine yayla tukar ve bu kısımda ulun önde geliyor.

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

Mali yapı durumlarına bakalım evet burada kim sermayesinden ne kadar finanse olabilecek güce sahip bunu görüyoruz.Yüksek sermaye finansmanı ktskr petun ve tukasta bulunuyor.Ortalama özkaynak finanse oranı %46,68 olarak geliyor.

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

Son olarak mali yapıdan hiç borç olmasa şirket sadece kendi sermayesiyle şirketin ne kadarını finanse edebilir bunu görüyoruz.Burada ise petun tukas ve ktskr 1 üstü oranlarıyla sermayeyle finanse güçleri başarılı bulunuyor.

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

Firma bazlı farklılıklar oluşsa da tüm firmalar gelişim hamlesi içerisinde bulunuyor.Çarpanlar tarafında ise ulun tukas ve tat diğer üyelere göre kısmen güçlü rasyolara sahip bulunuyorlar.Genel çapta ise oranlar yakın diyebiliriz.

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

YTD.

#Tukas #Ktskr #Yylgd #Tatgd #Uluun #Petun

YTD.

• • •

Missing some Tweet in this thread? You can try to

force a refresh