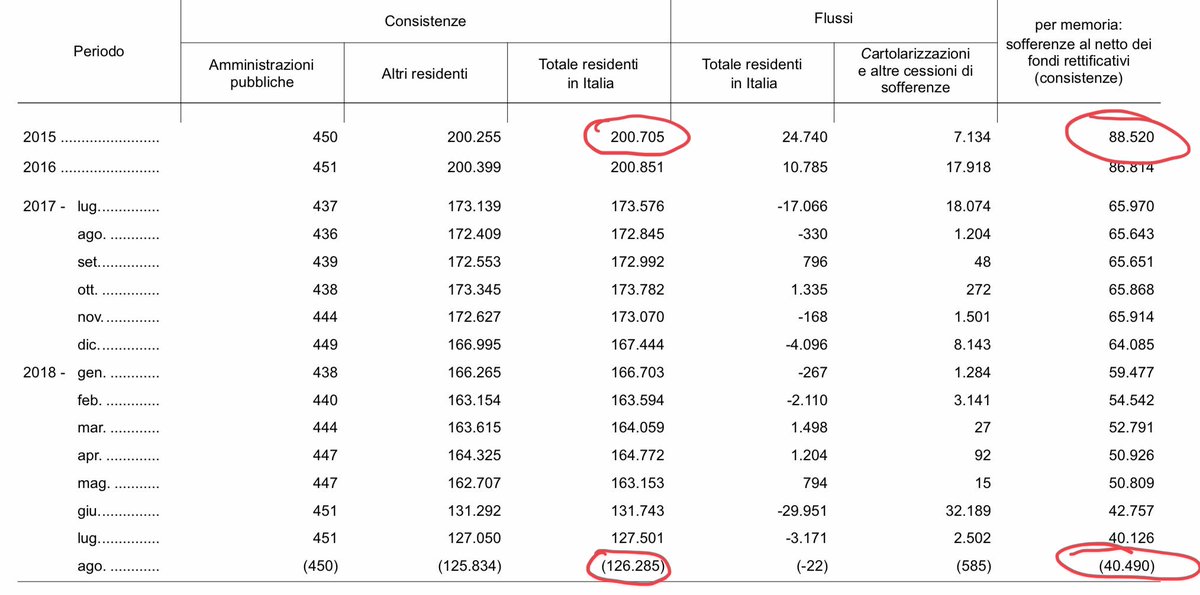

Mi chiedo dove fossero tutti quelli che OGGI si preoccupano per la debolezza delle #banche, negli ultimi anni, quando le banche sono state costrette a ridurre €200mld di NPL a colpi di svalutazioni e cessioni e conseguenti aumenti di capitale e crollo valore di borsa #thread

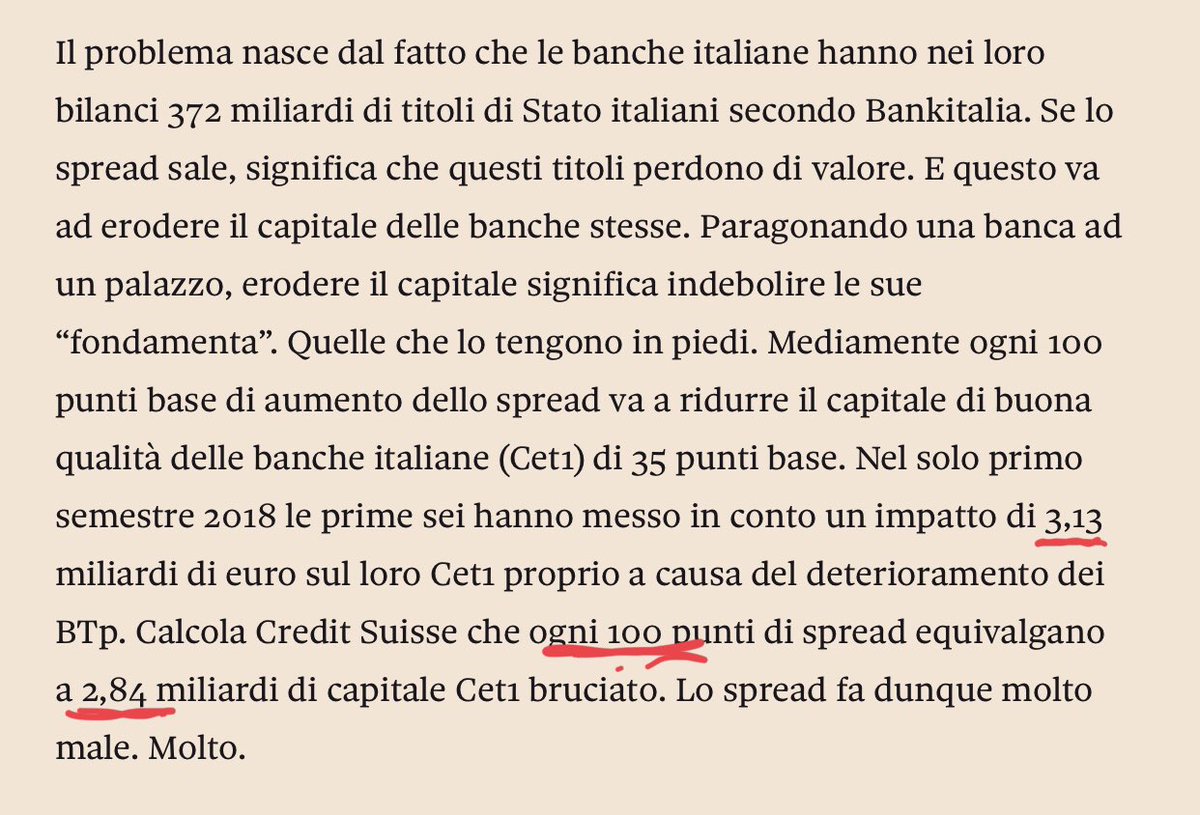

Come rilevato da @moryalongo, l’impatto dell’aumento dei tassi dei TdS sul capitale delle banche si misura nell’ordine di €3miliardi ogni 100bp di #spread. Tanto che la soglia di allarme per eventuali aumenti di capitale è molto lontana. Invece... ow.ly/uv8J30mnYv7

I prestiti presenti nei bilanci delle #banche sono pari a circa 7(dico sette) volte i titoli pubblici. Nessuno si preoccupava della salute delle banche quando circa il 15% di quei prestiti andava in fumo a causa di una recessione epocale? Mentre entrava in vigore pure il #bailin?

Nessuno rilevava che i prestiti a famiglie ed imprese decrescevano per quasi 4 anni consecutivi? Una contrazione del credito di dimensioni epocali! (In verità successiva ad un’esagerata crescita precedente, ma questa è un’aggravante, non un’esimente).

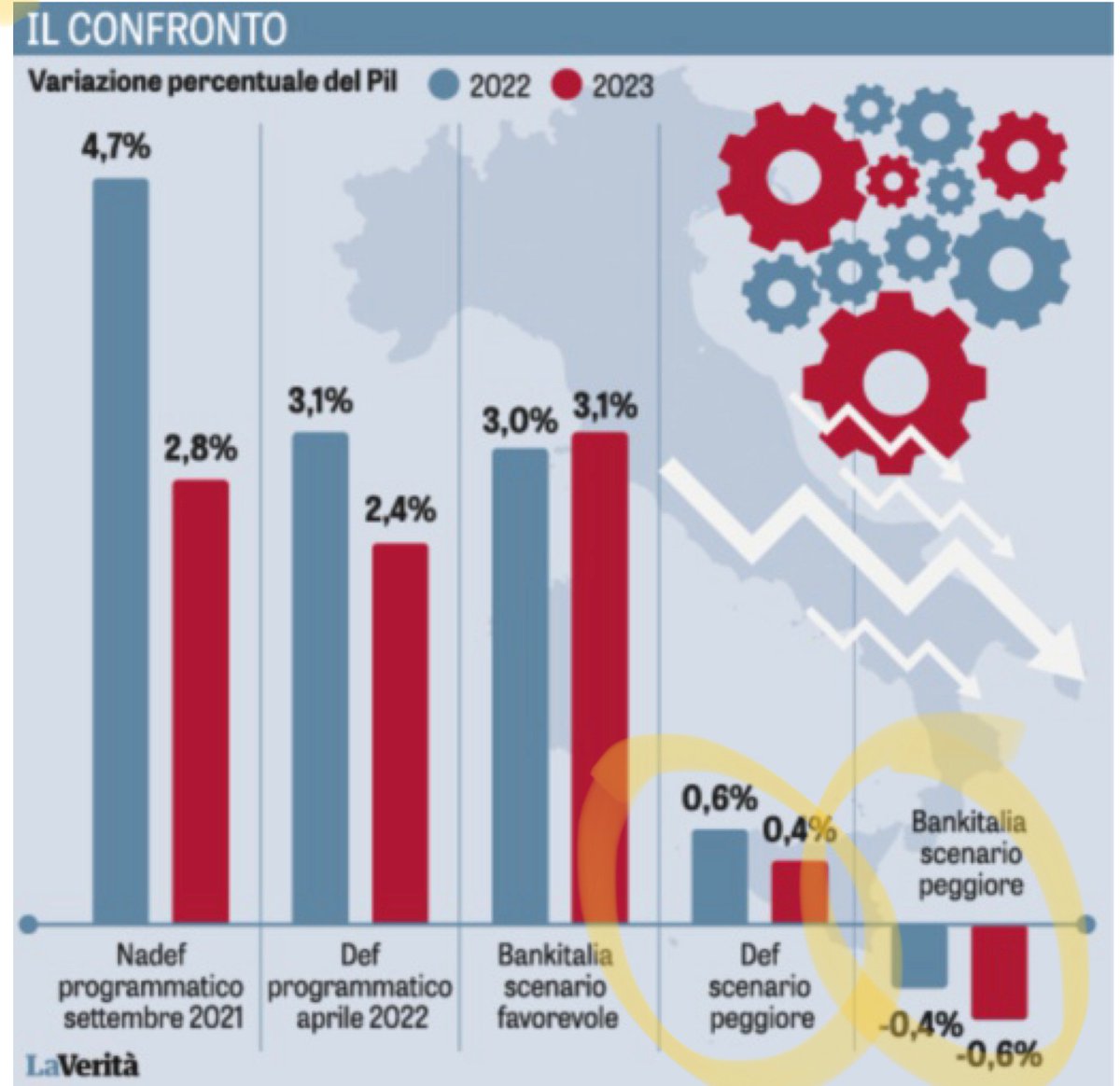

Giusto per darvi un’idea del vero tsunami che ha investito il Paese. Sofferenze passate da poco più del 2% al 12% del PIL e PIL inferiore del 25% rispetto al trend precedente la crisi.

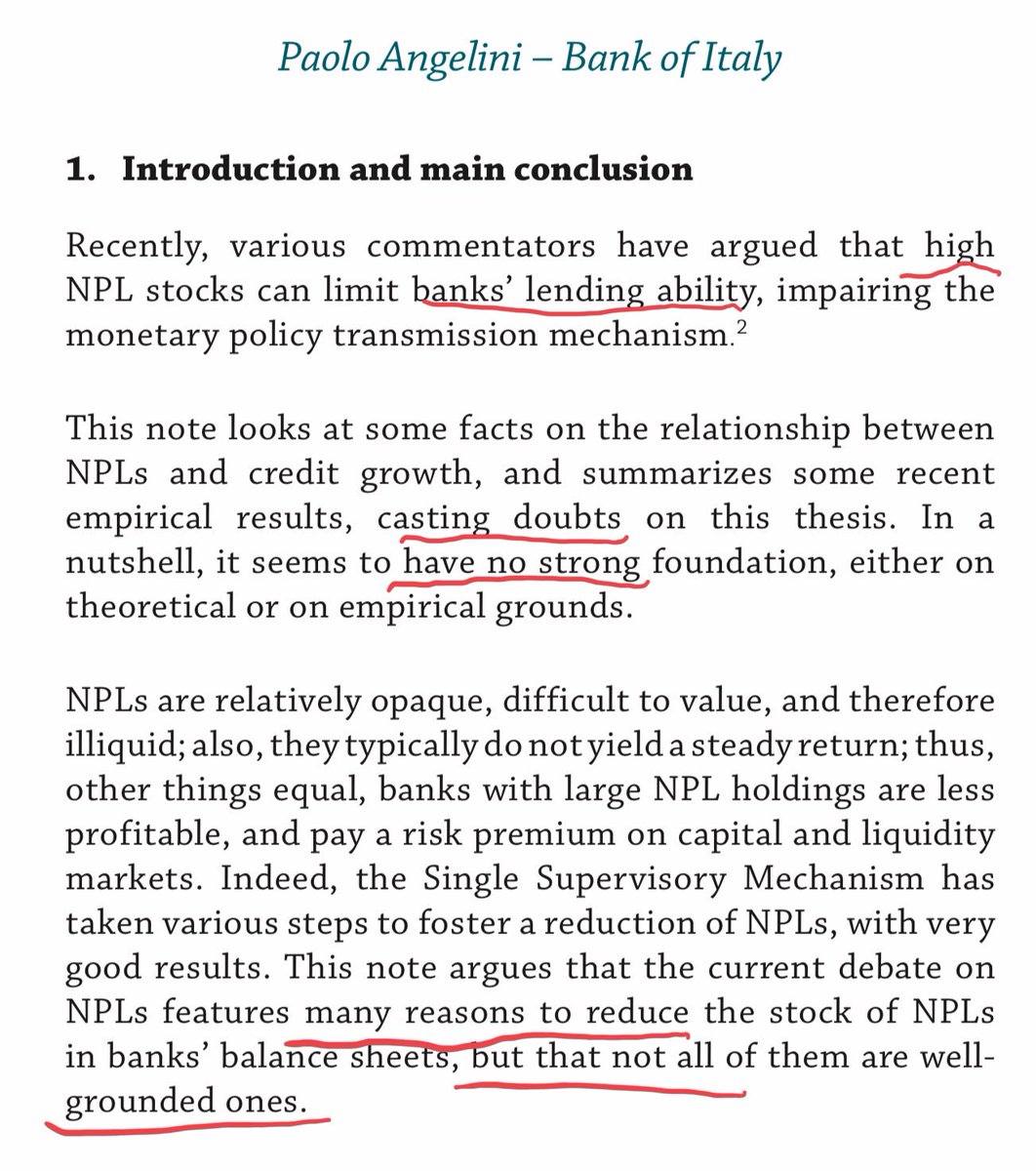

La risposta è stata ridurre, ridurre ad ogni costo. Volete sapere cosa pensano a #Bankitalia di tutta questa corsa a ridurre le sofferenze? Pensano che sia una cosa senza fondamento. bancaditalia.it/pubblicazioni/…

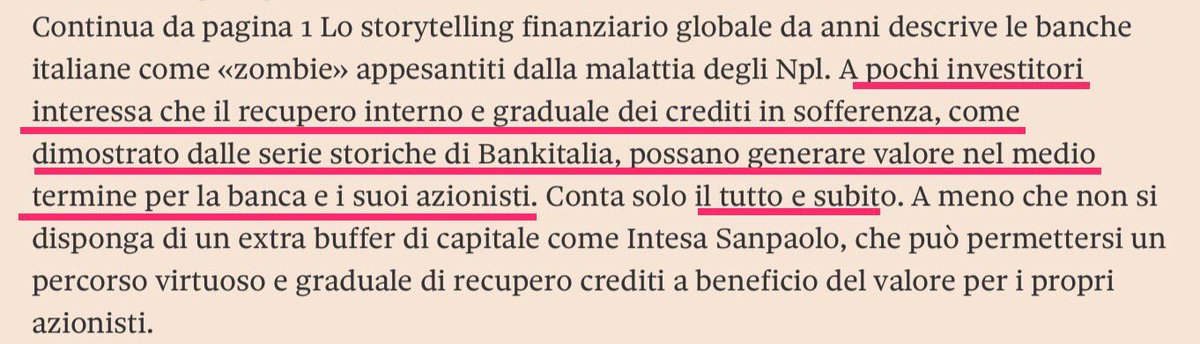

E chi aveva tutto da festeggiare, da questa corsa alla svendita dei crediti inesigibili da parte delle #banche, imposta dalla Vigilanza #BCE della Signora Nouy? I pochi grandi compratori (soprattutto esteri).

https://twitter.com/giuslit/status/918430642156785664?s=21

E se avete dei dubbi, ve lo faccio ripetere da #Bankitalia. Forse così è più chiaro.

Ma la Vigilanza #BCE non ci ha mai voluto sentire. Questo è uno dei danni più seri derivanti dall’appartenenza all’eurozona. Ci è stata impedita una ordinata e necessariamente lenta guarigione dalle ferite di una recessione epocale. Lasciando le #banche in balia del mercato.

Centinaia di miliardi di prestiti in sofferenza, dietro cui c’era capannoni, aziende, case degli italiani, bruciati sull’altare del ‘tutto e subito’. Nonostante #Bankitalia fosse di parere contrario (Sole del 24/2/2017)

Ancora sul Sole del 20/2/2017. La soluzione è unica: per ‘fare presto’ si deve vendere in blocco a grandi investitori internazionali. A 14 Cent!.

Ma quanto valgono questi NPL? Dopo una recessione epocale, sono saltati tutti i parametri di riferimento ed il prezzo lo fa soltanto una domanda concentrata nelle mani di pochi. ilsole24ore.com/art/finanza-e-…

Le perplessità di #bankitalia, ancora una volta, non mancano. Ma a Bruxelles non si può dire di no. E così si volatilizza l’attivo di una delle più antiche banche del mondo.

Ma, colpo di scena! Nella valutazione degli NPL esistono figli e figliastri. Noi, come al solito, siamo più realisti del re. Le solite regole applicate ai nemici ed interpretate per gli amici. E la #BCE fa finta di accorgersene, come se la Vigilanza fosse su Marte.

Una volta cotte a puntino da regole assurde, arriva il compratore. Normale, no? Mi pare la logica conclusione. Siete sempre convinti che le #banche siano in difficoltà a causa della pagliuzza dello #spread o conta la trave delle sofferenze?

https://twitter.com/giuslit/status/1050701195793354752?s=21

@threadreaderapp please unroll

• • •

Missing some Tweet in this thread? You can try to

force a refresh