இந்த வாரம் ஒரு நடுத்தர வர்க்க நபருக்கான (Middle Class Person) முதலீட்டுத் திட்டங்கள் குறித்து விவாதிக்க உள்ளோம்.

முதலீடு என்பது சொத்து அல்லது சொத்துக்களை லாபம் ஈட்டும் நோக்கத்திற்காக வாங்குவது மற்றும் உங்கள் முதலீட்டில் அதிக வருவாயைப் பெறுவதற்கான வழி.

முதலீடு என்பது சொத்து அல்லது சொத்துக்களை லாபம் ஈட்டும் நோக்கத்திற்காக வாங்குவது மற்றும் உங்கள் முதலீட்டில் அதிக வருவாயைப் பெறுவதற்கான வழி.

நீங்கள் விரும்பிய இலக்கை நிறைவேற்ற உங்கள் பணம் போதுமான அளவு வளரக்கூடிய பொருத்தமான திட்டத்தை நீங்கள் தேட வேண்டும்.

உங்கள் முதலீட்டு முடிவு ஆபத்து காரணிகள் (Risk Factors) மற்றும் உங்கள் ஆபத்து எடுக்கும் திறன்களைப் (Risk Taking Ability) பொறுத்தது.

உங்கள் முதலீட்டு முடிவு ஆபத்து காரணிகள் (Risk Factors) மற்றும் உங்கள் ஆபத்து எடுக்கும் திறன்களைப் (Risk Taking Ability) பொறுத்தது.

இந்த இரண்டு Factors நபருக்கு நபர் வேறுபடுகின்றன.

முதலீட்டுத் திட்டங்கள் முதலீட்டாளரின் எதிர்காலத்திற்கான செல்வத்தை உருவாக்குவதற்கான வாய்ப்பை வழங்கும்.

முதலீட்டுத் திட்டங்கள் முதலீட்டாளரின் எதிர்காலத்திற்கான செல்வத்தை உருவாக்குவதற்கான வாய்ப்பை வழங்கும்.

உங்கள் முதலீடுகளைத் திட்டமிடுவதற்கான முதல் படி, உங்கள் தேவைக்கும் தேவைகளுக்கும் ஏற்ற சரியான முதலீட்டுத் திட்டத்தைக் கண்டுபிடிப்பதாகும். முதலீட்டுத் திட்டமிடல் போதுமான ஆராய்ச்சி செய்தபின் கவனமாக முதலீடுகளைத் தேர்ந்தெடுப்பதும், எப்போதும் உங்கள் முதலீடுகளை தவறாமல் மதிப்பாய்வு செய்ய

வேண்டும்.

இந்தியாவில், நிறைய முதலீட்டுத் திட்டங்கள் உள்ளன.

முதலீடு எப்போதும் பல்வேறு காரணிகளை அடிப்படையாகக் கொண்டது

இந்தியாவில், நிறைய முதலீட்டுத் திட்டங்கள் உள்ளன.

முதலீடு எப்போதும் பல்வேறு காரணிகளை அடிப்படையாகக் கொண்டது

1. இலக்குகள் (Goal)

2. முதலீட்டு காலம் (Investment Period)

3. வரி சலுகைகள் (Tax Benefits)

4. ஆபத்து காரணிகள் (Risk Factors)

5. வருமானம் (Returns)

2. முதலீட்டு காலம் (Investment Period)

3. வரி சலுகைகள் (Tax Benefits)

4. ஆபத்து காரணிகள் (Risk Factors)

5. வருமானம் (Returns)

முதலீட்டைத் திட்டமிடுவதற்கு முன், நாம் முறையாக ஆராய்ச்சி செய்து முதலீட்டுத் திட்டத்தைத் தேர்வு செய்ய வேண்டும், இது நீண்ட காலத்திற்கு அதிக வருவாயை வழங்குகிறது. அதை முடிவு செய்வது எப்போதும் கடினமான தேர்வாகும். நடுத்தர வர்க்க சம்பள நபருக்கான சிறந்த முதலீட்டு திட்டங்கள்:

1.வங்கி தொடர்ச்சியான வைப்பு (RD) மற்றும் நிலையான வைப்பு (FD):

பாதுகாப்பான ஆனால் குறைந்த வட்டி விகிதம் சேமிப்புக் கணக்கை விட அதிக வட்டி விகிதங்களை ஈட்டும் வங்கிகள் மற்றும் தபால் நிலையங்கள் வழங்கும் பாதுகாப்பான மற்றும் பாதுகாப்பான முதலீட்டு FD.

பாதுகாப்பான ஆனால் குறைந்த வட்டி விகிதம் சேமிப்புக் கணக்கை விட அதிக வட்டி விகிதங்களை ஈட்டும் வங்கிகள் மற்றும் தபால் நிலையங்கள் வழங்கும் பாதுகாப்பான மற்றும் பாதுகாப்பான முதலீட்டு FD.

ஒரு குறிப்பிட்ட காலத்திற்கு நீங்கள் பயன்படுத்தப் போகாத அதிகப்படியான தொகை ஒரு நிலையான வைப்புத்தொகையில் (FD) பாதுகாப்பாக வைக்கப்படலாம்.

RD யும் ஒரு சேமிப்பு வங்கி கணக்கை விட அதிக வட்டி விகிதத்தைப் பெறுகிறது, எந்தத் தொகையையும் முதலீடு செய்யுங்கள் ,

RD யும் ஒரு சேமிப்பு வங்கி கணக்கை விட அதிக வட்டி விகிதத்தைப் பெறுகிறது, எந்தத் தொகையையும் முதலீடு செய்யுங்கள் ,

2. தங்கம்:

தங்கத்தில் முதலீடு செய்ய சிறந்த வழி Gold Mutual Fund, Gold EFT மற்றும் ரிசர்வ் வங்கியால் கட்டுப்படுத்தப்படும் தங்க பத்திர திட்டத்திலும் நீங்கள் முதலீடு செய்யலாம். முதலீடு செய்யப்பட்ட தொகையில் ஆண்டுக்கு 2.5% வட்டி பெறுவீர்கள்.

தங்கத்தில் முதலீடு செய்ய சிறந்த வழி Gold Mutual Fund, Gold EFT மற்றும் ரிசர்வ் வங்கியால் கட்டுப்படுத்தப்படும் தங்க பத்திர திட்டத்திலும் நீங்கள் முதலீடு செய்யலாம். முதலீடு செய்யப்பட்ட தொகையில் ஆண்டுக்கு 2.5% வட்டி பெறுவீர்கள்.

3.மியூச்சுவல் ஃபண்டு (Mutual Fund):

நீங்கள் பங்குச் சந்தையில் புதியவர் மற்றும் பங்குச் சந்தையில் முதலீடு செய்யத் திட்டமிட்டிருந்தால் Index Fund களில் முதலீடு செய்வது நல்லது – (Nifty / Nifty next 50 Index Fund) குறைந்தபட்சம் தொகை ரூ .100.

நீங்கள் பங்குச் சந்தையில் புதியவர் மற்றும் பங்குச் சந்தையில் முதலீடு செய்யத் திட்டமிட்டிருந்தால் Index Fund களில் முதலீடு செய்வது நல்லது – (Nifty / Nifty next 50 Index Fund) குறைந்தபட்சம் தொகை ரூ .100.

ஈக்விட்டி மியூச்சுவல் ஃபண்டுகள் (Equity Mutual Fund) தொடர்ச்சியாக அதிக வருமானத்தை ஈட்டியுள்ளன. மியூச்சுவல் ஃபண்டுகளில் முதலீடு ஒரு மொத்த தொகை அல்லது மாதாந்திர SIP ரூ. 500 முதலீடு செய்யலாம். இதை பற்றி விரிவாக அடுத்த பதிவுகளில் பார்ப்போம்.

4.EPF/PPF/VPF:

PPF: குறைந்தபட்ச காலம் 15 ஆண்டுகள், வட்டி விகிதம் - 7.1%

உங்கள் வழக்கமான ஓய்வூதிய பங்களிப்பைத் (EPF) தவிர, பிபிஎஃப் (PPF) கணக்கில் முதலீடு செய்வது உங்களுக்கு நிறைய வரிகளை மிச்சப்படுத்தும். ஏனென்றால், பிபிஎஃப் (PPF) முதலீட்டை IT சட்டத்தின் பிரிவு

PPF: குறைந்தபட்ச காலம் 15 ஆண்டுகள், வட்டி விகிதம் - 7.1%

உங்கள் வழக்கமான ஓய்வூதிய பங்களிப்பைத் (EPF) தவிர, பிபிஎஃப் (PPF) கணக்கில் முதலீடு செய்வது உங்களுக்கு நிறைய வரிகளை மிச்சப்படுத்தும். ஏனென்றால், பிபிஎஃப் (PPF) முதலீட்டை IT சட்டத்தின் பிரிவு

80 C இன் கீழ் விலக்கு என்று கூறலாம்.மேலும், திரட்டப்பட்ட அசல் மற்றும் வட்டித் தொகையும் திரும்பப் பெறும் நேரத்தில் வரியிலிருந்து விலக்கு அளிக்கப்படுகின்றன. இதை பற்றி விரிவாக அடுத்த பதிவுகளில் பார்ப்போம்.

5.ஓய்வூதியத் திட்டம் (NPS):

நீண்ட கால திட்டம், உங்கள் வயது 60 க்குப் பிறகு என்.பி.எஸ் (NPS) என்பது ஓய்வூதியத் திட்டமாகும், உங்கள் வேலை அல்லது நகரத்தை மாற்றும்போது உங்கள் நிதியை மாற்ற வேண்டியதில்லை. கூடுதல் நன்மை என்னவென்றால், பிபிஎஃப் (PPF) உடன் ஒப்பிடும்போது

நீண்ட கால திட்டம், உங்கள் வயது 60 க்குப் பிறகு என்.பி.எஸ் (NPS) என்பது ஓய்வூதியத் திட்டமாகும், உங்கள் வேலை அல்லது நகரத்தை மாற்றும்போது உங்கள் நிதியை மாற்ற வேண்டியதில்லை. கூடுதல் நன்மை என்னவென்றால், பிபிஎஃப் (PPF) உடன் ஒப்பிடும்போது

நீங்கள் பங்கு மற்றும் கடன் முதலீடுகளிலிருந்து வருமானத்தைப் பெறுவீர்கள், உங்கள் பங்களிப்புகள் அனைத்தும் ரூ. 1.5 லட்சம் Tier 1 மூலதனத்திற்கு பிரிவு 80 C இன் கீழ் விலக்கு அளிக்கப்பட்டுள்ளது. தவிர, ரூ .50,000 வரை கூடுதல் சுய பங்களிப்பை நீங்கள் கோரலாம்.

பிரிவு 80 CCD (1B) இன் கீழ் 50,000 வரி சலுகைகள்.

6.பங்கு சந்தை முதலீடு (Share Market/Equity):

பங்கு சந்தை முதலீடுகள் அதிக வருமானத்தை ஈட்டக்கூடிய திறன் கொண்டவை, மேலும் அதிக அபாயங்களைக் கொண்டுள்ளன. அதேபோல், ப்ளூ-சிப் (Blue Chip) நிறுவனங்களின் பங்குகள் கடந்த காலங்களில் பெரும் வருமானத்தை அளித்துள்ளன.

பங்கு சந்தை முதலீடுகள் அதிக வருமானத்தை ஈட்டக்கூடிய திறன் கொண்டவை, மேலும் அதிக அபாயங்களைக் கொண்டுள்ளன. அதேபோல், ப்ளூ-சிப் (Blue Chip) நிறுவனங்களின் பங்குகள் கடந்த காலங்களில் பெரும் வருமானத்தை அளித்துள்ளன.

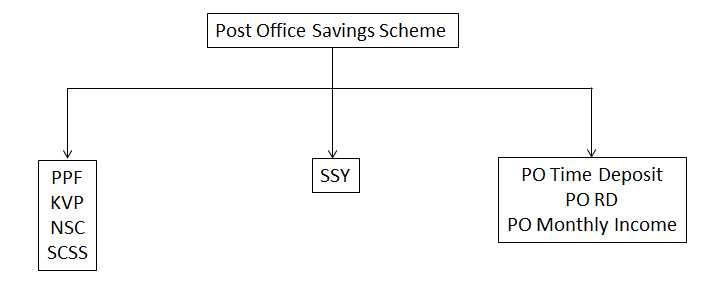

7.தபால் அலுவலக சேமிப்பு திட்டங்கள்:

a.தேசிய சேமிப்பு சான்றிதழ் (NSC) என்பது குறைந்த ஆபத்து, நிலையான வருமான திட்டம், இது எந்த தபால் நிலையத்திலும் எளிதாக திறக்கப்படலாம். புதிய என்எஸ்சி (NSC) வட்டி விகிதம் 6.8% மற்றும் ஆண்டுதோறும் கூட்டாக முதிர்ச்சியடையும்.

a.தேசிய சேமிப்பு சான்றிதழ் (NSC) என்பது குறைந்த ஆபத்து, நிலையான வருமான திட்டம், இது எந்த தபால் நிலையத்திலும் எளிதாக திறக்கப்படலாம். புதிய என்எஸ்சி (NSC) வட்டி விகிதம் 6.8% மற்றும் ஆண்டுதோறும் கூட்டாக முதிர்ச்சியடையும்.

அதிகபட்ச வரம்பு இல்லை என்றாலும், ஒரு நிதியாண்டில் ரூ .1.5 லட்சம் வரை முதலீடு வருமான வரி விலக்குக்கு தகுதி பெறுகிறது. முதிர்வு காலம் 5 ஆண்டுகள்

b.மூத்த குடிமக்கள் சேமிப்பு திட்டம் (SCSS): புதிய மூத்த குடிமக்கள் சேமிப்பு திட்டம் (SCSS) வட்டி விகிதம் 7.4% ஆகும், இது ஒவ்வொரு காலாண்டிலும் செலுத்தப்படும். இத்தகைய வட்டி விகிதம் மதிப்பாய்வு செய்யப்பட்டு ஒவ்வொரு காலாண்டிலும் மீட்டமைக்கப்படும்.

இந்த திட்டத்தில் குறைந்தபட்ச முதலீடு ரூ .1,000 மற்றும் அதிகபட்ச தொகை ரூ . 15 லட்சம். இதற்கு 5 ஆண்டுகள் முதிர்வு க்காலம் உள்ளது. இந்த திட்டம் முதிர்ச்சியடைந்த 1 வருடத்திற்குள் மேலும் 3 வருட காலத்திற்கு நீட்டிக்கப்படலாம்.

c.சுகன்யா சம்ரிதி யோஜனா (SSY): 2015 இல் தொடங்கப்பட்டது, இது பெற்றோர் அல்லது பெண் குழந்தைகளின் பாதுகாவலர்களுக்கான நீண்ட கால முதலீட்டுத் திட்டமாகும். இந்த திட்டம் ஒரு பெண் குழந்தையின் கல்வி மற்றும் திருமண செலவுகளை பூர்த்தி செய்வதாகும். ஆண்டுக்கு 8.1 சதவீத வட்டி விகிதம்

d.கிசான் விகாஸ் பத்ரா (KVP): இந்த திட்டம் உங்கள் பணத்தை இரட்டிப்பாக்குவார். KVP யின் முதிர்வு க்காலம் 124 மாதங்கள். புதிய KVB வட்டி விகிதம் 6.9% ஆகும், இது ஆண்டுதோறும் ஒருங்கிணைக்கப்பட்டு முதிர்ச்சியுடன் செலுத்தப்படுகிறது.

அடுத்த வாரம் நல்ல செய்தியுடன் உங்களை சந்திப்போம். நன்றி.

வணக்கம்.

@Karthicktamil86

@_VforViking

#DoYouKnow

#learningguy

#todaylearnt

வணக்கம்.

@Karthicktamil86

@_VforViking

#DoYouKnow

#learningguy

#todaylearnt

• • •

Missing some Tweet in this thread? You can try to

force a refresh