Dae pessoal! Nova thread, hoje sobre a LPSB3!

Tenho certeza que muitos nunca nem ouviram falar, mas nos próximos tweets vou provar que vocês merecem dar atenção pra essa pequena empresa, que pode ter um upside considerável se alguns eventos continuarem favoráveis.

Tenho certeza que muitos nunca nem ouviram falar, mas nos próximos tweets vou provar que vocês merecem dar atenção pra essa pequena empresa, que pode ter um upside considerável se alguns eventos continuarem favoráveis.

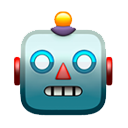

A Lopes ganha dinheiro de várias maneiras: mercado 1ario (onde ela intermedia a venda de novos imóveis entre incorporadoras e clientes finais); 2ario (intermediando imóveis de 3os, o famoso “semi-novo), ambas ou pela própria Lopes ou pelo sistema de franquias.

Porém, eles possuem uma jóia: a Credipronto. Uma JV feita com o Itau (50% cada) em 2007 com foco em financiamento imob online, rápido e fácil. Eles se gabam de liberar o crédito em até 11d. Após um período ruim, eles mudaram um pouco a empresa e voalá, resultados vieram (rápido)

Eu entrei nas plataformas. A Lopes é a imobiliária padrão, tudo bonito, simples ágil. A da Credipronto para pedir uma simulação são poucos clicks e se tu deixou teu email lá, prepare-se para um vortex de emails! O risco da operação é do Itaú, a Lopes faz só a originação.

Bom, se a empresa ganha dinheiro no mercado imobiliário, espera-se que ela acompanhe o setor, que é cíclico. A Lopes passou por alguns anos ruins e possui uma estrutura que precisamos separar entre Lopes e credipronto (CDP), e é o que vou fazer nos números, abaixo!

O modelo de intermediação e franquias é deficitário... há tempos.

A boa notícia é que em 2019 tinha melhorado bastante (de -32mm para -11mm), porém 2020 com o corona teve uma nova piora e fechou em -24mm.

A boa notícia é que em 2019 tinha melhorado bastante (de -32mm para -11mm), porém 2020 com o corona teve uma nova piora e fechou em -24mm.

Mas eu não ia trazer essa thread pra mostrar empresa ruim. Então a CDP deve salvar a lavoura, né? Exato!

Depois de ajeitarem a casa em 2017 a evolução anual de volume financiado foi de 610 => 1079 => 1625 => 2976mm. Isso é um cresc. anualiz. 2017-20 de quase 70%!

Depois de ajeitarem a casa em 2017 a evolução anual de volume financiado foi de 610 => 1079 => 1625 => 2976mm. Isso é um cresc. anualiz. 2017-20 de quase 70%!

O Lucro obviamente acompanhou, inclusive com melhora da mg liq que hoje é 26%. Em 2020, foi 106mm de lucro, sendo 53mm a parte da Lopes.

E aqui já temos o 1º asterisco. LPSB tem valor de mercado de 582mm (3,95), com 140mm de caixa.

E aqui já temos o 1º asterisco. LPSB tem valor de mercado de 582mm (3,95), com 140mm de caixa.

Usando um P/L (muito) conservador de 10, a parte de LPSB da CDP poderia valer perto de 500mm. Mas a beleza de se estudar um negócio é aprender com o passado, entender o presente para conseguir projetar da melhor maneira o futuro. E a CDP pode ter um ótimo futuro...

Sei que parece que a Lopes mais atrapalha que ajuda... Mas a Lopes tem um mkt share enorme na Grande SP, além de ser uma empresa quase centenária com um banco de dados enorme a ser usado pelo seu setor “tech”. Além disso, é líder de mercado no secundário.

Após uma tentativa frustrada de expansão no passado comprando pequenas imobiliárias locais, a Lopes agora já parece ter um olhar diferente. O investimento na equipe de transformação digital deixa isso claro, já são 7 pessoas trabalhando integralmente nisso.

Além disso, o mkt share da CDP em bancos privados é de apenas 4,1%, mostrando o potencial de avanço que ainda existe.

Bom, dadas as cartas, vamos aos cenários. Dessa vez, vou traçar um cenário pessimista, um moderado e um otimista. O otimista trará a tese da expansão de múltiplos que enxergamos em empresas de crescimento. Atrubuirei valor 0 do resto da operação, pra facilitar.

PESSIMISTA – credipronto pára de crescer desse modo absurdo e passa a ter um ROIC normal. P/L de 10 (em linha com seus peers) daria um valor de 530mm + 140mm (caixa) = 670mm.

Valor de mercado hj = 580mm. Poderia ter aí um upside de uns 15%.

Valor de mercado hj = 580mm. Poderia ter aí um upside de uns 15%.

MODERADO – credipronto mantém o crescimento de 70% a.a. Passando a dar lucro de 153mm em 2022 (parte de LPSB). Ao P/L de 10 (conservador para uma empresa de crescimento tão acelerado), teríamos um valor de 1.5bi para o final de 2022. Potencial de upside de 200%.

OTIMISTA – o crescimento de 70% se mantém, mas o mercado enxerga a virada estratégica da empresa e passa a dar um múltiplo “tech” pra ela de P/L 20, seria um valor de mercado de 3bi. Upside de 500%.

“Ah, mas como tu sabe se o mercado vai precificar isso?” É óbvio que não sei, por isso tento trazer vários cenários e cada um adapta para si, conforme enxerga a realidade. O mais importante é que mesmo em um cenário ruim, a empresa estaria num preço ok.

Vale dizer ainda que a empresa está bem otimista e soltou um FR com o guidance para o 1t21. Se crescer desse jeito... capaz de ultrapassar os 70% anuais até.

ri.lopes.com.br/Download.aspx?…

ri.lopes.com.br/Download.aspx?…

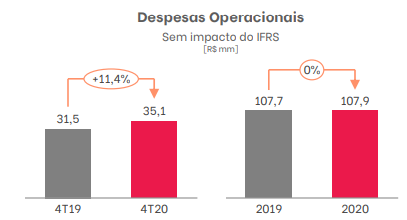

Quanto ao resto da operação, é óbvio que estudei ela também, se tivesse que apostar, acho que eles irão parar de gerar prejuízo ainda nesse ano (o 4t20 já foi positivo e interessante) e, mesmo com a melhora importante dos volumes, os custos se mantiveram quase estáveis.

Pois bem galera, mais uma empresa fora do radar que merece uma atenção extra. Os dados estão aí, façam bom proveito! Críticas sempre bem vindas! Vamos debater e aprender!

@Leonardootero61 @MatheusPopst crescendo desse jeito ano a ano ela vai entrar até no radar de vcs!

Essa notícia fala sobre os avanços tech da empresa, com a criação do Lopes Labs e o incrível avanço nas visualizações do site, chegando ao top3 no google no termo "mercado imobiliario". Incrível!

tiinside.com.br/12/04/2021/pla…

tiinside.com.br/12/04/2021/pla…

• • •

Missing some Tweet in this thread? You can try to

force a refresh