#Fragmentation

1) Son toplantıda öne çıkan bu kelimeyi daha sık duyacağız gibi.🤔

Avrupa Merkez Bankası Yönetim Konseyi bugün "mevcut piyasa koşullarını tartışma" amacına özgü bir toplantı kararı aldı. Takvimde daha önce yer almayan bu görüşme yakından izleniyor.

1) Son toplantıda öne çıkan bu kelimeyi daha sık duyacağız gibi.🤔

Avrupa Merkez Bankası Yönetim Konseyi bugün "mevcut piyasa koşullarını tartışma" amacına özgü bir toplantı kararı aldı. Takvimde daha önce yer almayan bu görüşme yakından izleniyor.

2) Öncelikle #fragmentation kavramının ne anlama geldiğine bakalım o hâlde:

Türkçe olarak "parçalarına ayrılma, bölünme" şeklinde ifade edebileceğimiz bu kavram #ECB açısından para politikasının aktarım mekanizmasında bozulma işaretidir ki bu da politikanın etkisini azaltabilir.

Türkçe olarak "parçalarına ayrılma, bölünme" şeklinde ifade edebileceğimiz bu kavram #ECB açısından para politikasının aktarım mekanizmasında bozulma işaretidir ki bu da politikanın etkisini azaltabilir.

3) Aşağıdaki grafikte 10 yıllık devlet tahvillerinin getirilerine yer verdim.

#Almanya en altta ve siyah eğriyle belirtilirken #Yunanistan mavi, #İtalya kırmızı, #İspanya sarı ve #Portekiz yeşil ile gösterilmiştir ve ayrışmaya daha önce dikkat çekmiştim.

#PIGS #Yields #Spread

#Almanya en altta ve siyah eğriyle belirtilirken #Yunanistan mavi, #İtalya kırmızı, #İspanya sarı ve #Portekiz yeşil ile gösterilmiştir ve ayrışmaya daha önce dikkat çekmiştim.

#PIGS #Yields #Spread

4) Daha bu hafta, 9 Haziran tarihinde gerçekleşen Para Politikası Toplantısında bu ayrışma ifadesi metinde 1 kez, ancak önemli bir yerde; soru cevap kısmındaysa 12 defa geçtiği için bir şeyler geleceğini düşünerek not almıştım.

Madam Lagarde'a bu ayrışma konusu da sorulmuştu.

Madam Lagarde'a bu ayrışma konusu da sorulmuştu.

5) Madam Lagarde'ın vurguladığı şey, para politikası aktarım mekanizmasının tüm Avrupa bölgesine aynı etkinlikle yayılmasıydı. Yani faiz oranı gibi kararların tüm ülkelerde benzer etkiler göstermesi hedefleniyor, ayrışmalar hoş karşılanmıyor.

Bunun için €1,7 trilyon PEPP var.

Bunun için €1,7 trilyon PEPP var.

6) Dünkü bir toplantıda da @ecb Yönetim Kurulu üyelerinden @Isabel_Schnabel asli hedef olan #Fiyatİstikrarına vurgu yaparak bu politikanın uygulanmasındaki bölünme risklerine karşı sınırsız araçlara değinmişti.

Konuşma metnide bağlantı ile ekledim.

ecb.europa.eu/press/key/date…

Konuşma metnide bağlantı ile ekledim.

ecb.europa.eu/press/key/date…

7) ECB #ParaPolitikası toplantısı metninde de bütünsel salgına bağlı olarak yeniden piyasada ayrışmalar ortaya çıkarsa zaman, varlık sınıfı ve yetkiler çerçevesinde esnek bir şekilde #PEPP kapsamındaki yeniden yatırımların (sınır olmaksızın) ayarlanabileceği belirtiliyordu.

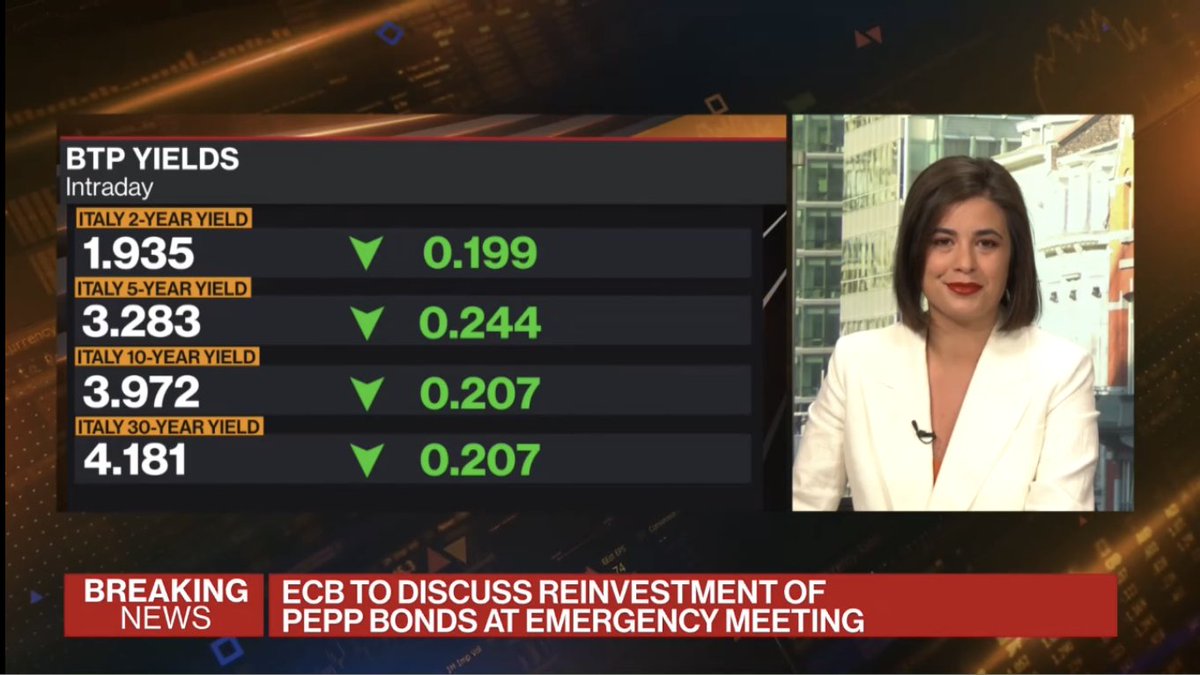

8) Bu kapsamda İtalyan gazetesi Corriere della Sera'da yer alan haber, öncelikle İtalyan banka hisselerine ve tüm vadelerdeki İtalyan devlet tahvillerine alım getirirken #EURUSD paritesi de gelişmeleri anında fiyatlama yönünde hareket etti.

9) Aşağıdaki grafikte de İtalyan ve Alman 10 yıllık devlet tahvillerinin farkını inceledim. Mevcut durumda aradaki fark 232 baz puandır. Yani İtalya'nın borçlanma maliyeti Almanya'ya göre %2,32 daha fazladır.

1 Mart tarihinde bu fark %1'in altındaydı.

1 Mart tarihinde bu fark %1'in altındaydı.

11) Toplantı sonrası gelen açıklamada yeniden artmaya başlayan ayrışma risklerine karşı harekete geçileceği taahhüt edildi.

Para politikasının etkin bir şekilde çalışması için esnek bir şekilde yeniden yatırımların yapılacağı ve yeni bir araç geliştirileceği de duyuruldu.

Para politikasının etkin bir şekilde çalışması için esnek bir şekilde yeniden yatırımların yapılacağı ve yeni bir araç geliştirileceği de duyuruldu.

• • •

Missing some Tweet in this thread? You can try to

force a refresh