¿Queréis ver cómo se destruyen mantras de la última década? Acompañadme en esta triste criptohistoria que va a destrozar a los testigos de #bitcoin #btc #eth

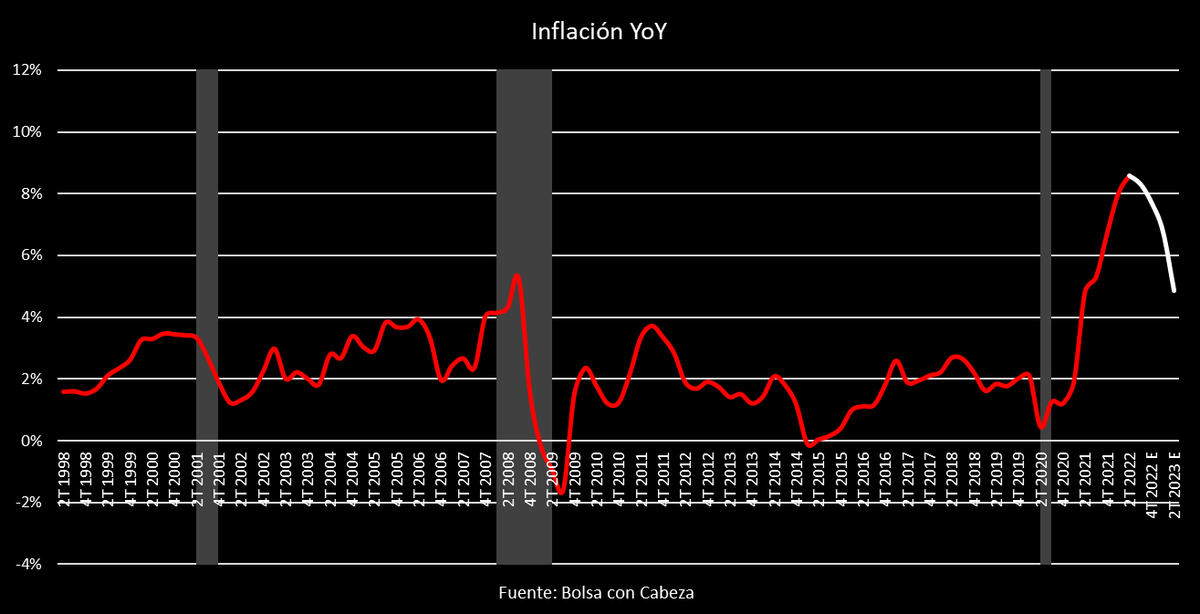

Viendo este gráfico, cualquier podría pensar que estamos ante una oportunidad histórica de invertir en #criptodivisas #bitcoin. Desde luego, desde su existencia, este modelo siempre ha funcionado. Y va a dejar de hacerlo.

Cuando uno ve el gráfico del #btc puede pensar que sólo sube. Sí, a veces corrige (y mucho) después de subir de manera vertical. ¿Pero qué influye en esas subidas y bajadas?¿Hay alguna razón económica?

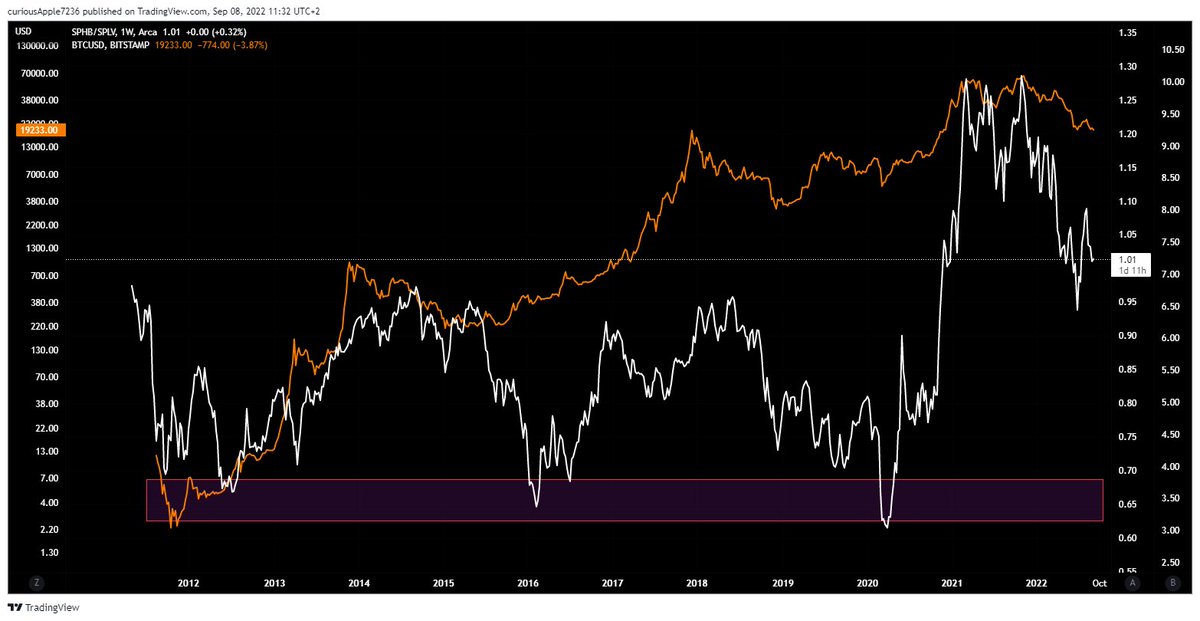

Desde luego. El ciclo importa. Una de las mejores maneras de detectar cuándo el mercado cotiza aceleración o desaceleración económica es con el ratio $SPHB/ $SPLV. Cuando el ratio sube la economía acelera y viceversa.

Se ve muy bien que si inviertes en #bitcoin en los mínimos del ratio (blanco), la probabilidad de que te salga muy bien es altísima. Igual que vender en lo alto del ratio (y del ciclo) es muy buena decisión para evitarte las fuertes correcciones que suele tener.

Las criptos son de tanto riesgo, que incluso hacen máximos y mínimos antes que ningún otro activo.

Hasta ahora, como sólo han hecho máximos y mínimos crecientes, y las rentabilidades a largo plazo han sido espectaculares, el #hodlear es el summum de sus inversores.

Hasta ahora, como sólo han hecho máximos y mínimos crecientes, y las rentabilidades a largo plazo han sido espectaculares, el #hodlear es el summum de sus inversores.

Pero en toda la vida de las criptos, aún no se han enfrentado a una recesión propiamente dicha. Todo activo y modelo de inversión debe, al menos, ser probado en todas las fases de un ciclo económico. Incluso así no suele ser suficiente pues los ciclos son distintos unos de otros.

Estamos lejos del fin de la desaceleración. Veníamos de muy arriba y encima entramos en recesión, lo que mete más presión a la desaceleración. En el gráfico anterior se ve. El ratio está lejos de los mínimos de las últimas desaceleraciones (que no recesiones).

De hecho, está por encima de los máximos de los últimos techos también. Así que a las criptos, por lo menos, les queda otro tramo de dolor muy agudo por delante.

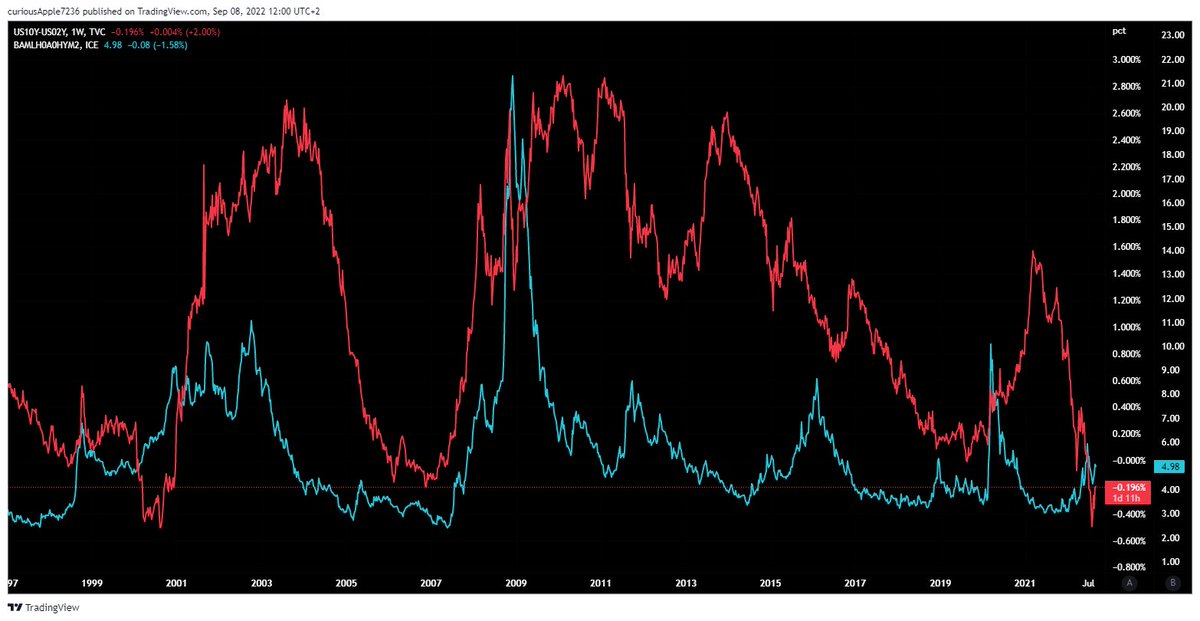

Siempre lo digo. Las criptos son un nuevo mercado de crédito. El más arriesgado de todos. Y que cuando el mercado se seca y los spreads se disparan (azul spreads bonos basura), lo pasan mal. Y esos spreads no suelen frenarse hasta que el ciclo hace mínimos o la FED interviene.

Entonces, ¿qué va pasar con el mercado de crédito? Aquí es donde se pone interesante. Seguimos en la fase del ciclo con la curva de tipos invertida. Lejos del final de la desaceleración.

Y como vemos, una vez que la curva empieza a desinvertirse (la FED ya baja tipos) los spreads se disparan (recesión de beneficios, mayor riesgo de impagos).

Los spreads ya comenzaron a subir por mayor riesgo de impagos por subidas de tipos que de hundimiento de beneficios.

Los spreads ya comenzaron a subir por mayor riesgo de impagos por subidas de tipos que de hundimiento de beneficios.

La FED consiguió frenar esto en 2019 pivotando. Pero ahora, con la inflación disparada, dice que nones. #LongWayToGo

Pero si pensáis que sólo las criptos lo van a pasar mal y que la RV ya ha hecho suelo. Pensadlo dos veces.

Pero si pensáis que sólo las criptos lo van a pasar mal y que la RV ya ha hecho suelo. Pensadlo dos veces.

A esto le quedan trimestres de dolor que sólo se pueden acortar si la corrección es más rápida en precio (crash). FIN.

• • •

Missing some Tweet in this thread? You can try to

force a refresh