Há 30 anos, numa 4a feira, aconteceu um dos eventos mais emblemáticos da história do mercado financeiro.

Naquele dia, Soros fez seu nome como “o homem que quebrou o Banco da Inglaterra”, embolsando 1 bilhão de dólares numa tacada só.

Essa é a história da Black Wednesday 🧵

Naquele dia, Soros fez seu nome como “o homem que quebrou o Banco da Inglaterra”, embolsando 1 bilhão de dólares numa tacada só.

Essa é a história da Black Wednesday 🧵

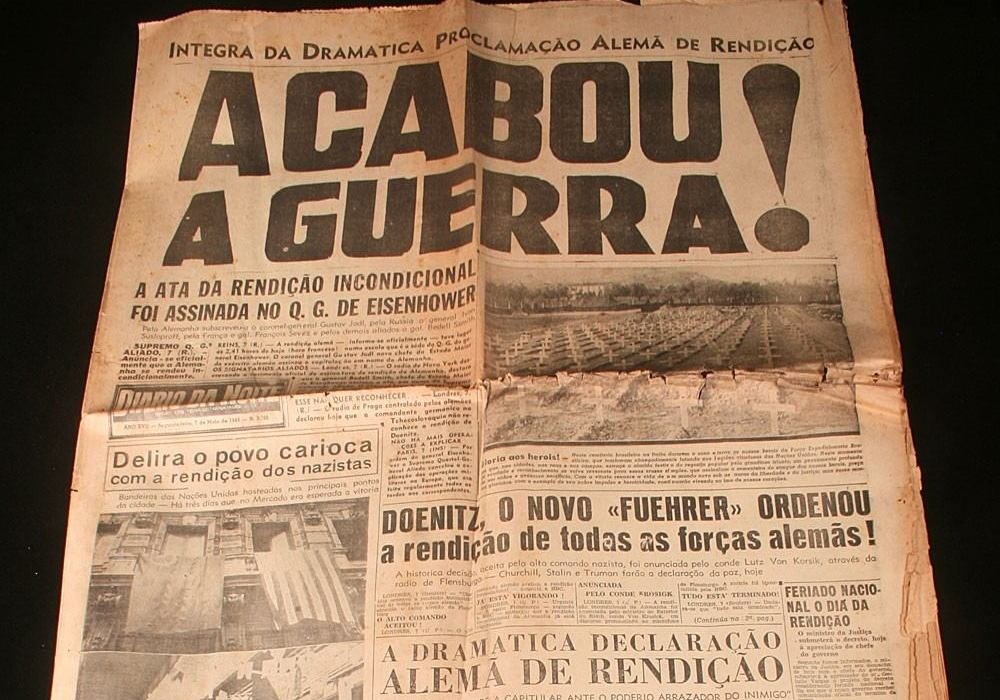

Desde o fim da Segunda Guerra Mundial, a Europa buscava maior integração entre os países do continente, numa tentativa de evitar que uma tragédia tão assombrosa ocorresse novamente.

Em 1979, alguns países europeus decidiram atrelar suas moedas a uma taxa fixa. Nascia aí o Exchange Rate Mechanism (ERM), um dos precursores do surgimento do euro.

O ERM era uma tentativa de acabar com as flutuações das taxas de câmbio que afetavam o comércio entre os países do bloco. Ele impunha um conjunto de bandas que as moedas precisariam obedecer. O BC de cada país ficava encarregado de manter sua moeda dentro das respectivas faixas.

Se os preços caiam, eles compravam. Se subiam, eles vendiam.

Na década de 90, o Reino Unido decidiu entrar na brincadeira, mesmo a contragosto da 1a ministra, Margaret Thatcher, que, menos de 1 mês depois do Reino Unido adotar o ERM, abandonou o cargo. Seu posto foi assumido por John Major, secretário do Tesouro e defensor do ERM.

Na sequência, o Reino Unido entrou em recessão. O Bank of England queria cortar juros, mas não podia, já que isso desvalorizaria a libra esterlina e poderia provocar uma saída do ERM.

Mas o Reino Unido não era o único em apuros. Na sexta-feira, 9 de setembro, a lira italiana já havia sofrido na mão de especuladores. Havia rumores de que a libra seria a próxima.

A Alemanha, economia mais forte do bloco, era o único país que tinha capacidade, na prática, de definir sua própria taxa de juros.

Na terça-feira, 15 de setembro, Helmut Schlesinger, então presidente do Bundesbank (o BC da Alemanha), disse que acreditava ser necessário um “amplo realinhamento das moedas da Europa”, e que “não poderia descartar que algumas delas sofressem pressão”.

O Ministro das Finanças britânico, Norman Lamont, ficou em choque, já que os comentários de Schlesinger pareciam significar um pedido de desvalorização da libra.

Lamont, por meio do presidente do BoE, Robin Leigh-Pemberton, pediu a Schlesinger que esclarecesse os comentários. Mas Schlesinger parecia alheio ao mundo das negociações 24 horas por dia e em tempo real e hesitou, dizendo que esclareceria o assunto na manhã seguinte.

Enquanto isso em Nova York, as negociações da tarde ainda aconteciam. Stanley Druckenmiller, portfolio manager do Quantum Fund de Soros, leu os comentários de Schlesinger e decidiu que a desvalorização da libra era inevitável.

Druckenmiller, que já carregava um short de 1,5 bilhão de dólares contra a libra desde agosto, entrou no escritório de Soros. Para ele, o fim do jogo estava chegando e era hora de aumentar a posição de forma "constante".

Então, reza a lenda, o seguinte diálogo aconteceu.

Então, reza a lenda, o seguinte diálogo aconteceu.

Soros, depois de ouvir a história, ficou intrigado: “Isso não faz sentido".

"O que você quer dizer?" perguntou Druckenmiller.

Soros respondeu, “se os comentários de Schlesinger são verdade, por que aumentar a posição de forma constante? VÁ NA JUGULAR!”.

"O que você quer dizer?" perguntou Druckenmiller.

Soros respondeu, “se os comentários de Schlesinger são verdade, por que aumentar a posição de forma constante? VÁ NA JUGULAR!”.

O mundo inteiro sabia que a libra passava sufoco, mas faltava o gatilho que colocaria, de fato, a libra no chão.

Soros decidiu que ele próprio seria o gatilho.

A aposta subiu de 1,5 bilhão de dólares para 10 bilhões.

Soros decidiu que ele próprio seria o gatilho.

A aposta subiu de 1,5 bilhão de dólares para 10 bilhões.

Logo na manhã seguinte, o Bank of England comprou 1 bilhão de libras e aumentou a taxa de juros em 2 p.p. numa tentativa de parar o short selling e segurar o preço da moeda.

Não adiantou.

Uma enxurrada de vendas inundou o mercado.

Não adiantou.

Uma enxurrada de vendas inundou o mercado.

Ao longo do dia, o BoE ainda aumentou suas compras para 27 bilhões de libras e subiu a taxa de juros em mais 3 p.p, mas o caos já havia tomado conta do mercado.

Às 19h30, John Major anunciou que a Inglaterra deixaria o ERM, permitindo a “desvalorização natural” da libra.

Às 19h30, John Major anunciou que a Inglaterra deixaria o ERM, permitindo a “desvalorização natural” da libra.

Em dias, a libra caiu 15% contra o marco alemão e 25% contra o dólar. Soros fechou a posição, lucrando ~1 bilhão de dólares.

Gostou?

Essa história a gente contou primeiro lá no Diário de Omaha, nossa newsletter gratuita.

Lá você vai encontrar estudos sobre empresas, curadoria de livros e vídeos, programação aplicada a finanças e muito mais!

Pra assinar, é só clicar aqui:

bit.ly/3dyrLzu

Essa história a gente contou primeiro lá no Diário de Omaha, nossa newsletter gratuita.

Lá você vai encontrar estudos sobre empresas, curadoria de livros e vídeos, programação aplicada a finanças e muito mais!

Pra assinar, é só clicar aqui:

bit.ly/3dyrLzu

Se você curtiu, deixa seu RETWEET e LIKE lá no 1º tweet 👆 que isso nos ajuda a trazer cada vez mais conteúdo gratuito e de qualidade por aqui!

Quer saber mais dessas e outras empresas do setor? Siga meu perfil que sempre trago estudos e histórias como essas toda semana.

Quer saber mais dessas e outras empresas do setor? Siga meu perfil que sempre trago estudos e histórias como essas toda semana.

Aproveitando: faltam 100 dias pra acabar o ano! Vou passar 100 dias seguidos respondendo perguntas ali na rede ao lado (@guilhermevcz tbm).

Tem alguma dúvida sobre #WEGE3, #TUPY3, #TASA4, #AERI3, bens de capital e transporte, análise fundamentalista, Valuation, VBOX? Manda lá:

Tem alguma dúvida sobre #WEGE3, #TUPY3, #TASA4, #AERI3, bens de capital e transporte, análise fundamentalista, Valuation, VBOX? Manda lá:

• • •

Missing some Tweet in this thread? You can try to

force a refresh