Le fonds américain qui est soit-disant censé garantir les dépôts jusqu'à $250000 aux États-Unis, est de $130 milliards.

Les dépôts des clients de #SVB sont de $165 milliards, soit plus que le fonds de garantie, dont $150 milliards non assurés (dépôts dépassant les $250k).

1/

Les dépôts des clients de #SVB sont de $165 milliards, soit plus que le fonds de garantie, dont $150 milliards non assurés (dépôts dépassant les $250k).

1/

Le fonds de garantie de la #FDIC aurait dû garantir tous les dépôts jusqu'à 250k$, soit $15 milliards.

Le fonds de garantie est inférieur aux dépôts des clients de la #SVB.

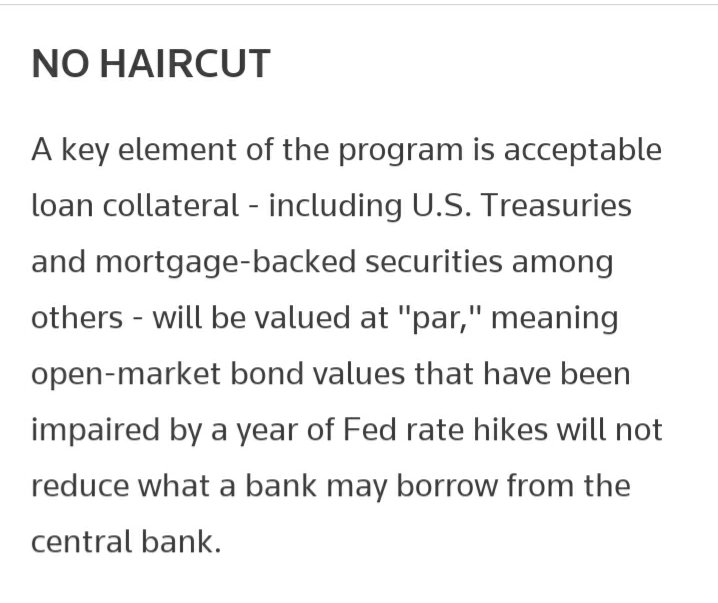

C'est pour cette raison que la #FED est directement intervenue pour garantir tous les dépôts des clients.

Le fonds de garantie est inférieur aux dépôts des clients de la #SVB.

C'est pour cette raison que la #FED est directement intervenue pour garantir tous les dépôts des clients.

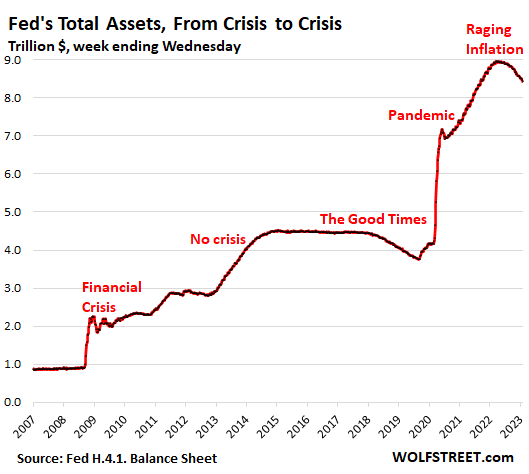

Ces $130 milliards de garantie sont une poussière par rapport aux $10000 milliards de dépôts aux États-Unis.

C'est dans la tempête que les mythes tombent et que les mensonges se dévoilent.

C'est dans la tempête que les mythes tombent et que les mensonges se dévoilent.

Comme en France avec le FGDR (fonds de garantie des dépôt et de Résolution), les fonds de la #FDIC sont dérisoires par rapport aux dépôts.

C'est du marketing bancaire censé rassurer les déposants. Un verni qui a craqué à la première secousse...

C'est du marketing bancaire censé rassurer les déposants. Un verni qui a craqué à la première secousse...

En cas de crise systémique, seule la banque centrale peut garantir tous les dépôts, alors qu'à l'origine elle n'était pas censée le faire, c'était au fonds de garantie de le faire. Mais les règles ont changé en plein milieu de la partie...

https://twitter.com/AniceLajnef/status/1414090583027630081?t=Hfaj30dbl3023p2Gg7ETrw&s=19

• • •

Missing some Tweet in this thread? You can try to

force a refresh