Red alert cuando se habla de finanzas y se menciona "mercados perfectos o eficientes". Falla el enfoque: nada creado por el hombre, ni siquiera en su forma más perfecta vía el orden espontáneo, es perfecto; tenemos el "fuste torcido", Berlin dixit.

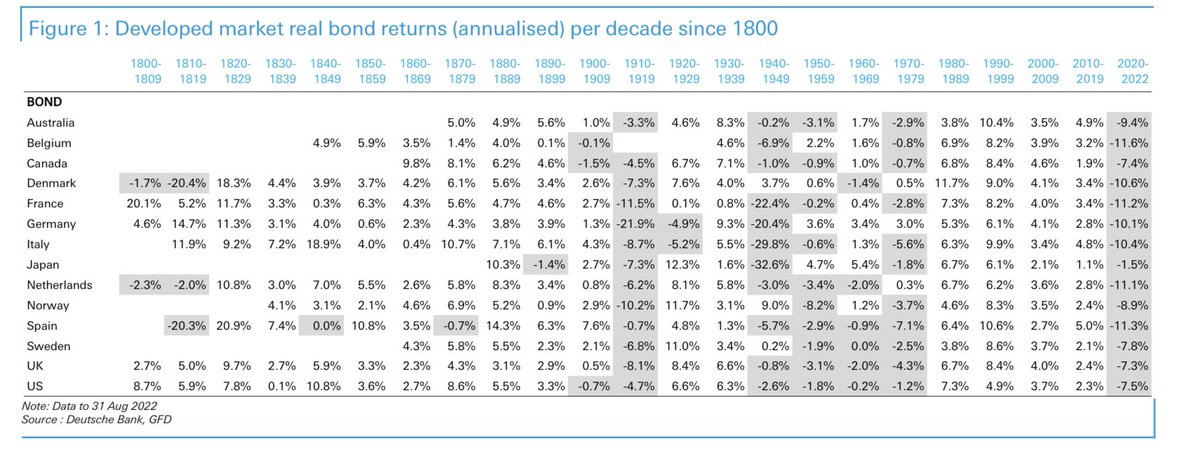

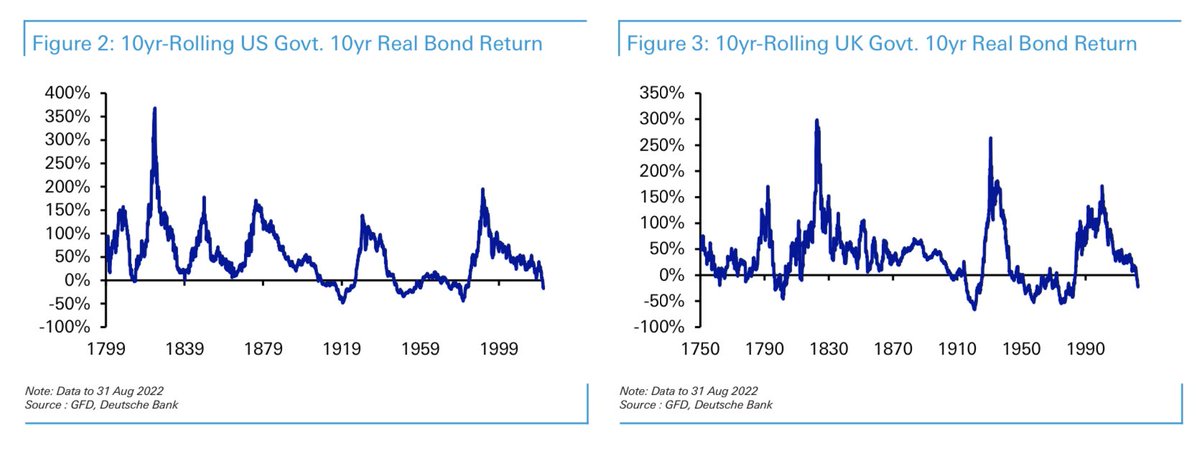

Los mercados (financieros también), son instituciones que evolucionan, en parte espontáneos, en parte intervenidos, que fijan unos precios que pueden o no reflejar en cada momento la escasez relativa de un bien (o no). De ahí las constantes fluctuaciones.

En el caso de los mercados financieros la cosa es aún más compleja: no solo es un mercado sobre la base de otro nacionalizado (el de la moneda), sino que además éstos reflejan las "creencias" sobre el flujo futuro al que darán derecho una serie de promesas de pago.

Los mercados financieros tienen de "perfectos y eficaces" (si se me permite la hipérbole) lo que yo de bailadora flamenca. Son un instrumento válido para dar precio y liquidez, y son la mejor alternativa que conocemos para invertir de la manera más eficaz posible. Nada más.

Parecen perfectos cuando uno compara los mecanismos de mercado con la planificación socialista. Por último, los agentes del mercado son personas, por lo tanto singulares, cuyas apreciaciones son subjetivas y no agregables.

Por eso las curvas de "demanda" (etc.) sirven para la matemática, pero no para hacer economía (no existen en la vida real); o por eso carece de sentido práctico esto que tanto gusta entre intelectuales de juzgar las acciones como racionales/irracionales.

• • •

Missing some Tweet in this thread? You can try to

force a refresh