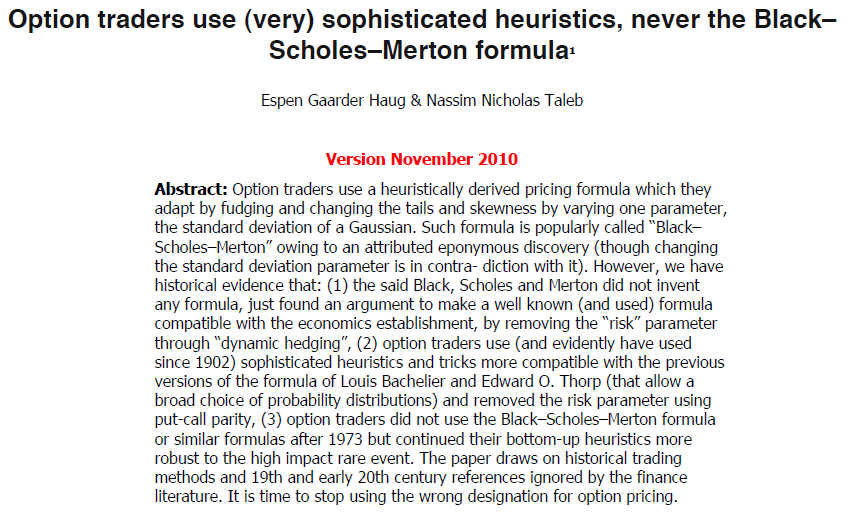

این مقاله با کمی شرح و بسط بیشتر تو کتاب آخر نیکلاس طالب اومده. جوری طالب داره کیسه میکشه به بلَک شولس مرتون که انسان را خنده آید.

بهتربن جاش اونجاس که میگه استادای فایننس مدرن همیشه شبیه پرنده شناسایی بودن که به پرندهها(معاملهگرا) درس پرواز میدادن، در مورد BSM ولی اوضاع بدتره:

بهتربن جاش اونجاس که میگه استادای فایننس مدرن همیشه شبیه پرنده شناسایی بودن که به پرندهها(معاملهگرا) درس پرواز میدادن، در مورد BSM ولی اوضاع بدتره:

این بار پرنده شناسا دارن دارن به پرنده پروازکردنو یاد میدن اونم غلط.

اشارهاش به توزیع گاوسی نهفته در بطن BSM اه.

طالب نشون میده put-call-paity حداقل از قرن هجدهم تو بپرس لندن متداول بوده و تازه فرایند دلتا هجینگ رو هم به وفور انجام میدادن!

جایزه «به اصطلاح» نوبلی که به BSM دادن!

اشارهاش به توزیع گاوسی نهفته در بطن BSM اه.

طالب نشون میده put-call-paity حداقل از قرن هجدهم تو بپرس لندن متداول بوده و تازه فرایند دلتا هجینگ رو هم به وفور انجام میدادن!

جایزه «به اصطلاح» نوبلی که به BSM دادن!

یادداشتهای نهایی روی مقاله:

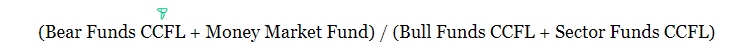

نویسندگان تاکید میکنن که معاملهگرای بازار آپشن(حداقل در شکل سنتی) کاری به بلک شولس نداشتهان هیچوقت در مقابل روش کاری اونها بر مبنای put-call-paity بوده، ینی در واقع معاملات آپشن خودشون رو با آپشنهای دیگه هج میکردن. این خودشو به طرز جالبی نشون میده:

نویسندگان تاکید میکنن که معاملهگرای بازار آپشن(حداقل در شکل سنتی) کاری به بلک شولس نداشتهان هیچوقت در مقابل روش کاری اونها بر مبنای put-call-paity بوده، ینی در واقع معاملات آپشن خودشون رو با آپشنهای دیگه هج میکردن. این خودشو به طرز جالبی نشون میده:

پدیده volatility smile و skewness یا سطح بالاترش در آپشنهای خارج از پول. جدای اینکه realized volatility بسیار متفاوته از implied volatility، همین نکته که volatility surface اینقدر بالا و پایین داره نسبت به volatility ای که در BSM دونستن فرض میشه بسیار جالبه

در عوض نویسندها میگن که قیمتگذاری معاملهگرا بر اساس حجم معاملات انجام میشه، و قیمت آپشن رو order flow و عرضه و تقاضای هر آپشن تعیین میکنه. این حجم معاملات رو هم میزانی که معاملهگرا معاملات خودشونو برای خرید یا فروش هاشون هج میکنن تعیین میکنن(بر اساس همون call-put-parity)

به همین دلیله که معاملهگرا با اینکه به توزیع تصادفی قیمتهای محتمل و انتظاری سهام باور دارن ولی اهمیتی براشون نداره که این توزیع، توزیع نرمال(گاوسی) باشه یا نه و این نقطه قوتشونه.

بر عکس BSM زور میزنه با نرمال «فرض کردن» این تپزیع ازشون بخواد خنثا(hedge) کردن معاملاتشونو با/

بر عکس BSM زور میزنه با نرمال «فرض کردن» این تپزیع ازشون بخواد خنثا(hedge) کردن معاملاتشونو با/

دلتا هجینگ مداوم که یا همون dynamic hedging انجام بدن، ینی همینطور که قیمت سهام تغییر میکنه اونا هم برای هج کردن معامله آپشنشون، سهام رو بخرن و بفروشن(به جای قیمتگذاری آپشنها بر اساس عرضه و تقاضا از اول). و همین فرض توزیع نرماله که به پکیدن صندوقهایی مثل LTCM یا حتا Lehman بشه/

نکته کم تاکید شده دیگه اینه:

از نظر طالب معامله آپشن باید با داشتن یک مجموعه آپشن و یا option book و متعادل نگه داشتن دائمی این مجموعه انجام بشه و نه سهام مثلن، چرا که در مواقع بحران و تخلیه بازار از نقدینگی همه چی میرن رو هوا./

از نظر طالب معامله آپشن باید با داشتن یک مجموعه آپشن و یا option book و متعادل نگه داشتن دائمی این مجموعه انجام بشه و نه سهام مثلن، چرا که در مواقع بحران و تخلیه بازار از نقدینگی همه چی میرن رو هوا./

در انتها طالب با توجه به تجربه جوونیش که معاملهگر کف بازار بوده میگه که اون زمان معاملهگرا بدون محاسبات پیچیدهای که الان کارگزاریها با فرمولهای اختصاصی خودشون که بر اساس BSM یا مدل کاکس-راس-روبینشتاین معامله میکردن./

اینکه داینامیک هجینگ اینقدر گسترده و همهگیر شده الان بین بازارسازا و کارگزاریها فقط باعث نامتعادل کردن شدید بازار میشه به پکیدنهای محتومی شبیه LTCM ختم میشه.

بالا: عملکرد BSM در دنیایی که بر اساس فرضیات BSM بنا شده.

پایین: عملکرد BSM در دنیای واقعی شامل پکیدن بازار در سال ۱۹۸۷

پایین: عملکرد BSM در دنیای واقعی شامل پکیدن بازار در سال ۱۹۸۷

• • •

Missing some Tweet in this thread? You can try to

force a refresh