TCMB'nin yabancı Merkez Bankaları ile #swapları nasıl çalışır?

Bu anlaşmaların her operasyonel detayı kamuya açıklanmadığı için bilmek mümkün olmasa da; uluslararası swap anlaşmalarının piyasa usüllerine göre muhtemel olan bitene bir bakalım.

Bu anlaşmaların her operasyonel detayı kamuya açıklanmadığı için bilmek mümkün olmasa da; uluslararası swap anlaşmalarının piyasa usüllerine göre muhtemel olan bitene bir bakalım.

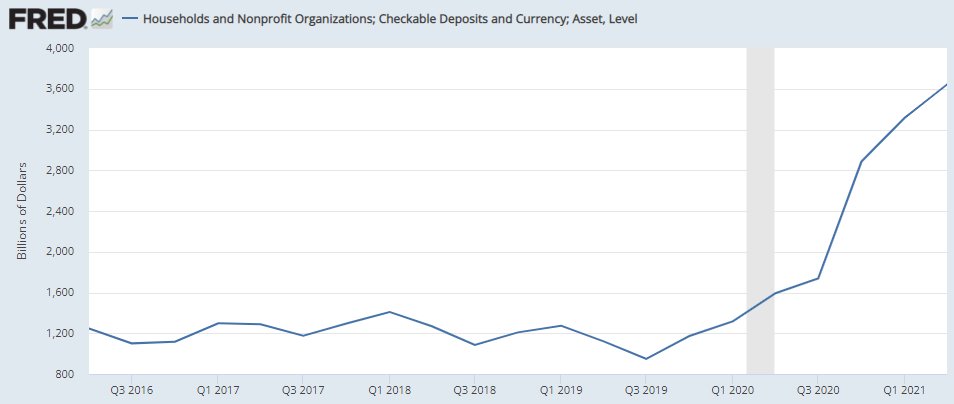

> Yapılan anlaşma tutarları karşılıklı olarak her bankanın bilançosunda, diğer banka adına açılan hesaplarda tutulur. Örneğin $15 milyarlık anlaşma imzaladığımız gün kur 6 ise; TCMB kendi defterinde diğer banka adına 90 milyar TL'lik bir hesap açar...

> Eğer dış ticarete destek için kullanılmazsa; yani yabancı MB bu TL'leri kendi şirketlerine ödünç vermez ise... bu TL'ler başka bir yere GİTMEZ. TCMB ekranında öylece BEKLER. (FED swaplarından farklı olarak bizde olan da bu)

> Swaplar, her ülkenin kendi parası cinsinden yapılır ama kolaylık olsun diye USD cinsi belirtilebilir. Örneğin Katar M.B. kendi ekranında bize Riyal (QAR) hesabı açar. [USD takası yapmalarına engel yok ama prestij açısından her MB kendi parasını göstermek ister]

> MB'lerin hesaplarda boş boş yatan bu swap paralarına faiz İŞLETİLMEZ. Ancak firmalara ödünç verilirse, faiz MB'ler için de hesaplanır.

örn: FED swapline 'ları için faiz = OIS+25 bp

örn: FED swapline 'ları için faiz = OIS+25 bp

> Bu swaplar uzun vadeli olduğu için; bizim de paramız sürekli değer kaybettiği için... yabancı MB'ler adına vadesiz olarak tutulan TL'yi GÖRSEL olarak güncellemek gerekir. Bu "teminat" gibi işlev gören tutar harcanmaz. Kur arbitrajı yapılmaz. Hesapta boş boş yatar.

Reel rakamlara bakacak olursak; yeni anlaşma olmadığı için bizdeki swaptan gelen döviz tutarı hiç oynamıyor (çok ufak parite etkileri var sadece). Onlar adına tutulan TL'nin dolar karşılığı kur fırlayınca hızla düştü doğal olarak. Bir dahaki güncellemede tekrar yukarı gidecek.

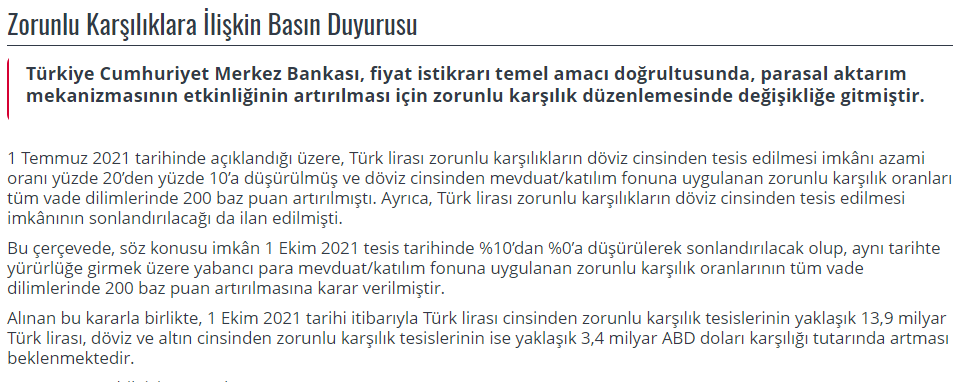

SONUÇ: Merkez Bankaları arasındaki swap işlemlerinden bu ülkeler para kazanmaz/ kaybetmez. Dünyada genel amacı "şirketlerin dış ticareti kolay yürütmesi" iken, bizde sırf #rezerv varmış gibi gözüksün diye yapılıyor. Başka da bir olayı yok. Doların kaç olacağıyla da alakası yok.

kaynaklar:

bis.org/publ/work851.p…

cfr.org/central-bank-c…

ecb.europa.eu/mopo/implement…

newyorkfed.org/markets/intern…

voxeu.org/article/centra…

wsj.com/articles/BL-RE…

bis.org/publ/bisbull34…

507

[Teknik destek için @VeFinans 'a tşkler]

bis.org/publ/work851.p…

cfr.org/central-bank-c…

ecb.europa.eu/mopo/implement…

newyorkfed.org/markets/intern…

voxeu.org/article/centra…

wsj.com/articles/BL-RE…

bis.org/publ/bisbull34…

507

[Teknik destek için @VeFinans 'a tşkler]

• • •

Missing some Tweet in this thread? You can try to

force a refresh