Bu akşamının yayınını #YenilenebilirEnerji Sektörüne ayırıyorum. Sektörden 6 firmayı karşılaştırmalı olarak değerlendireceğiz.

#yeotk #naten #gwind #smrtg #huner #aydem

Haydi İnceleyelim.

#yeotk #naten #gwind #smrtg #huner #aydem

Haydi İnceleyelim.

Varlıklardan başlıyor ilki dönen varlık gelişimi, evet tahmin edilecek üzere güçlü varlık gelişimi sektörde mevcut.Overallda naten aydem güçlü artışlar sağlarken hızlı gelişim olarak ise smrtg galata başarılı diyebiliriz.

#yeotk #naten #gwind #smrtg #huner #aydem

#yeotk #naten #gwind #smrtg #huner #aydem

Geçiyoruz duran varlıklara yine sektör büyüme eğilimli olduğu için genel olarak firmalarda duran varlık gelişimi mevcut.Burada ise düzenli ve devamlı artışla hun smrtg yeo gelirken aydem naten tarafında tek çyrkte agresif artış mevcut.

#yeotk #naten #gwind #smrtg #huner #aydem

#yeotk #naten #gwind #smrtg #huner #aydem

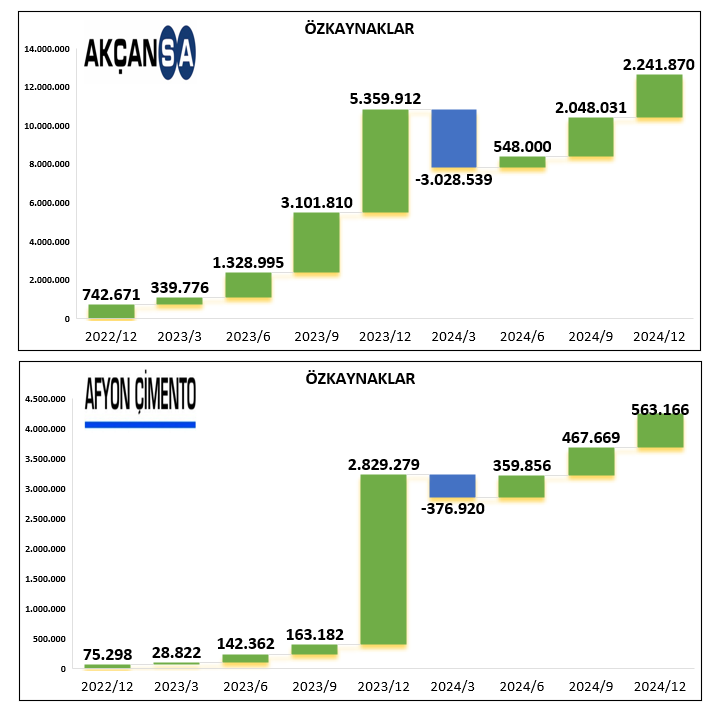

Geldik özkaynaklarında ki gelişime, burada ise Galata sermaye artışı son çeyreklerde dikkat çekiyor smrt özellikle hun istikrarlı yüksek özkaynak artışı sağlarken yeotkte yine düzenli gelişimle ilerliyor.Naten aydem stabil.

#yeotk #naten #gwind #smrtg #huner #aydem

#yeotk #naten #gwind #smrtg #huner #aydem

Gelir tablosuna geçiyorum.Ana işinden kim ne kadar tutarsal kar gelişimi sağlıyoru görüyoruz.Aydem galata hem gelişimsel hem yüksek tutarsal artışlarıyla başarılı bulunuyor.Bunun yanında tüm firmalar eski artış seviyelerinin üstüne attı.

#yeotk #naten #gwind #smrtg #huner #aydem

#yeotk #naten #gwind #smrtg #huner #aydem

Geçtik sonuç hesabı olan net kara bakınız adı üstünde bu kalem tüm faaliyet sonucunda kalan tl yi gösterir.Şuanki tablolar ise TL nin çyreklsel artış azalışını veriyor.Gelişimi sıralarsak Aydem galata smart yeo naten hun diyebiliriz.

#yeotk #naten #gwind #smrtg #huner #aydem

#yeotk #naten #gwind #smrtg #huner #aydem

Kar marjlarından ilki faaliyet karı yani ana işinden elde ettiği kar ile ana işi dışı diğer faaliyetlerden gelen karın toplanması sonucu bu oranlara ulaşıyoruz.Gelişim ve güçlü marj olarak aydem galata ve naten geliyor diyebiliriz.

#yeotk #naten #gwind #smrtg #huner #aydem

#yeotk #naten #gwind #smrtg #huner #aydem

Bu kalem işte ana işten şirketin ana faaliyet konusundan elde edilen karın marjını veriyor.Burada ise yine gelişim ve güçlü marj olarak aydem galata gelirken yüksek marj açısında arkasından hun ve naten geliyor.Yeo son çyreklrde artışta.

#yeotk #naten #gwind #smrtg #huner #aydem

#yeotk #naten #gwind #smrtg #huner #aydem

Net kar marjlarına bakalım evet burada dikkat çeken ilk olgu bakınız geçmişlerinden geleceğe doğru muazzam marj artışları gerçekleşti.Zaten hisse fiyatlarınada yansıdı.Karşılaştırmada ise Galata gelişim güçlü keza aydem smrtta gelişimde.

#yeotk #naten #gwind #smrtg #huner #aydem

#yeotk #naten #gwind #smrtg #huner #aydem

Bakalım favök yani operasyonel karlılıklarında durumlar nasıl evet, tüm firmalar zirve seviylerinde olup karşılaştırmada ise özellikle aydemin gelişimi ve yüksek favök gücü başarılı yine galatada güçlü favöke sahip.

#yeotk #naten #gwind #smrtg #huner #aydem

#yeotk #naten #gwind #smrtg #huner #aydem

1 hissesi başına kim ne kadar kar elde ediyor dediğimizde Aydem ve galata gelişim ve miktar açısında başarılı naten en yüksek hbkya sahip bulunurken smrt ve yeo tarafındada son çeyreklerde artış mevcut.

#yeotk #naten #gwind #smrtg #huner #aydem

#yeotk #naten #gwind #smrtg #huner #aydem

Finansallara geçtik ilk olarak cari oran rakamlarını görüyoruz.Burada 1 ideal seviyesinin altında sadece hun bulunuyor.En yüksek cari orana ise galata akabinde aydem sahip.Diğer üyeler ise ortalama seviyelerinde bulunuyor.

#yeotk #naten #gwind #smrtg #huner #aydem

#yeotk #naten #gwind #smrtg #huner #aydem

Son olarak mali yapıdan kaldıraç yani şirketinler kaç oranında dış kaynak yani borçlarla finanse oluyor bunu görüyoruz.En düşük borç ağırlığı galataya ve naten ait %33 civarı.Diğer firmalar ise ortalama %65 borç ağırlığıyla çalışıyor.

#yeotk #naten #gwind #smrtg #huner #aydem

#yeotk #naten #gwind #smrtg #huner #aydem

Rasyolarla bitiriyorum.

Evet yenilenebilir enerji sektöründen 6 firmanın durumlarını gördük, çarpanlar tarafından da ayrıca baktığımızda Aydem Galata ve Naten cephesinde güçlü rasyolar mevcut bulunuyor.

#yeotk #naten #gwind #smrtg #huner #aydem

YTD.

Evet yenilenebilir enerji sektöründen 6 firmanın durumlarını gördük, çarpanlar tarafından da ayrıca baktığımızda Aydem Galata ve Naten cephesinde güçlü rasyolar mevcut bulunuyor.

#yeotk #naten #gwind #smrtg #huner #aydem

YTD.

• • •

Missing some Tweet in this thread? You can try to

force a refresh