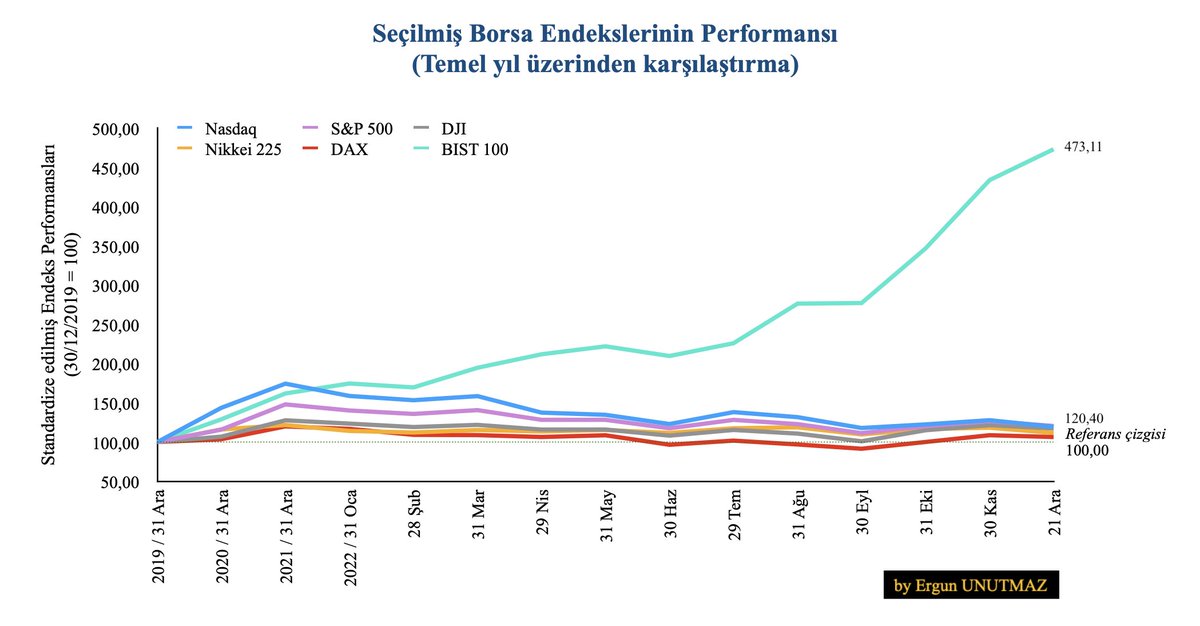

Portföyüm kapsamında, son üç yıl içinde elde ettiğim #KârPayı akışını ve #TemettüVerimini incelediğim yazıyı siteye yüklemeden önce biraz arşivden paylaşım yapayım. Okumamış olanlara faydası olabilir.

1) #TemettüSistemi Üzerine Düşüncelerim.

ergununutmaz.com/temettu-sistem…

1) #TemettüSistemi Üzerine Düşüncelerim.

ergununutmaz.com/temettu-sistem…

2) Temettü Kavramları ve Hesaplamalar yazısı ise teknik detaylar ve işin sayısal yönüne ilgi duyanlar açısından iyi bir kaynak. Burada temettü verimi, nakit/brüt ayrımı ve hesaplamanın nasıl yapılacağına dair uygulama da yer almaktadır.

ergununutmaz.com/temettu-kavram…

ergununutmaz.com/temettu-kavram…

3) Kâr Payı ve Ortaklık Payı

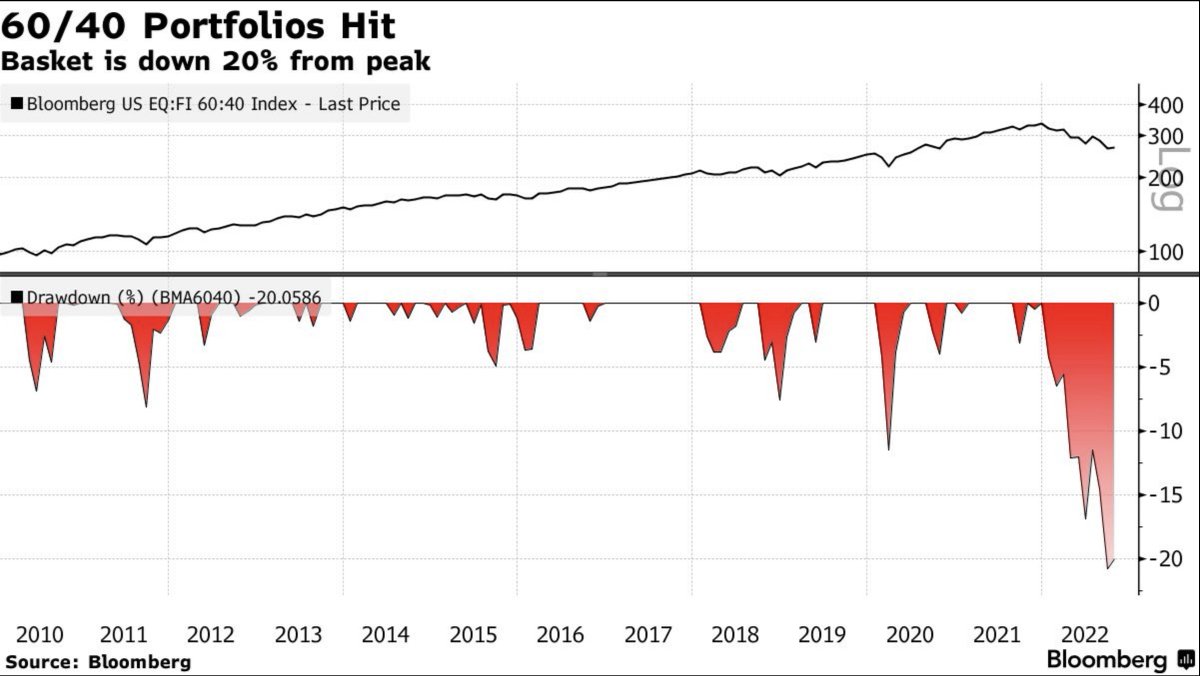

Bu yazıda ise sistemin işleyişindeki sorunlar, sermayeyi tabana yayacak bir önerim ve paranın iç / dış değer kayıpları üzerine uygulama örnekleri vardır.

ergununutmaz.com/kar-payi-ve-or…

Bu yazıda ise sistemin işleyişindeki sorunlar, sermayeyi tabana yayacak bir önerim ve paranın iç / dış değer kayıpları üzerine uygulama örnekleri vardır.

ergununutmaz.com/kar-payi-ve-or…

4) İngilizce olarak hazırladığım ve YahooFinance sitesinde yayımlanan çalışmamdaki yöntemse yurt dışı temettü yatırımı yapmak isteyenler için bir kaynak oluşturabilir.

#10Best #DividendStocks

ergununutmaz.com/10-best-divide…

#10Best #DividendStocks

ergununutmaz.com/10-best-divide…

5) Yine İngilizce olarak hazırladığım, @YahooFinance sitesinde yayımlanan ve bu kez 20 doların altında fiyatlara odaklanan bir başka çalışma:

10 Best #DividendStocks Under $20

finance.yahoo.com/news/10-best-d…

10 Best #DividendStocks Under $20

finance.yahoo.com/news/10-best-d…

6) Son üç yılın kâr payı akışını incelediğim, maliyet ve fiyat esaslı temettü verimi karşılaştırması yaptığım güncel yazım:

#TemettüPerformansı 📖🖊️📊

ergununutmaz.com/temettu-perfor…

#TemettüPerformansı 📖🖊️📊

ergununutmaz.com/temettu-perfor…

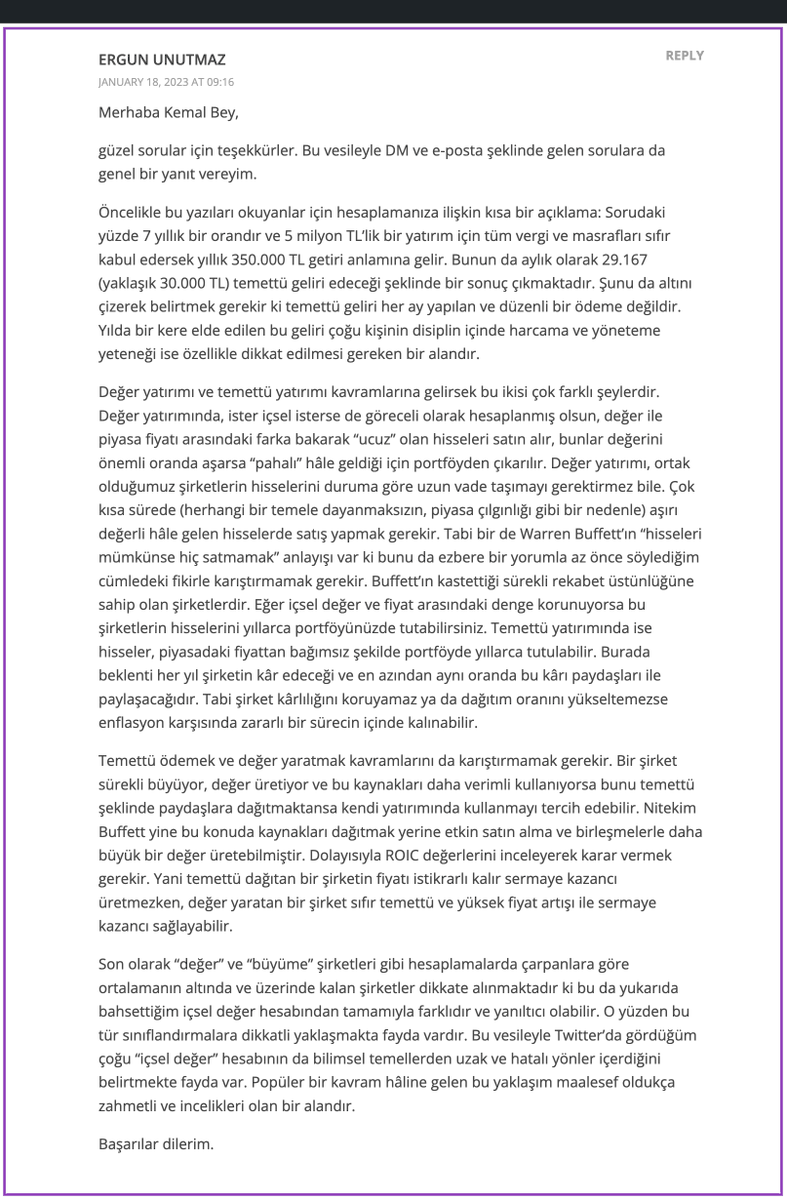

7) #DeğerYatırımı ve #TemettüYatırımı üzerine siteye gelen bir soru çok yerinde, önemli ve farklı platformlarda yanıtladığım bir soruydu.👏🏻

#TemettüEmekliliği, aylık düzenli gelir ve bir şirket değer üretiyorsa temettü dağıtır mı gibi düşüncelere yorumum aşağıdadır. Önce soru:

#TemettüEmekliliği, aylık düzenli gelir ve bir şirket değer üretiyorsa temettü dağıtır mı gibi düşüncelere yorumum aşağıdadır. Önce soru:

Konuyla ilgilenen herkese katkı sağlaması için #değer ve #temettü yatırımı yaklaşımına yönelik ayrımlara, internet sitemde sunduğum yanıtımı bir de buradan paylaşayım.

📖🖊️ ⬇️

📖🖊️ ⬇️

• • •

Missing some Tweet in this thread? You can try to

force a refresh