“Bull markets are born on pessimism, grow on skepticism, mature on optimism and die on euphoria"

How to get URL link on X (Twitter) App

Q4 EBITDA let’s say similar to Q3 2022 - 200M$, contracted revenue for 2023 should produce 650M$ EBITDA, discount at 10%? - 595M$, contracted revenue for 2024 discounted at 10% - 358M$

Q4 EBITDA let’s say similar to Q3 2022 - 200M$, contracted revenue for 2023 should produce 650M$ EBITDA, discount at 10%? - 595M$, contracted revenue for 2024 discounted at 10% - 358M$

סידרה של התפתחויות אסטרטגיות מלווה את הדוח הרבעוני: ראשית כניסה של משקיע אסטרטגי בדמות דיסקונט קפיטל אשר רוכשים 13% מהחברה במחיר מניה 13.24, לדיסקונט אופציה לרכישת 5% נוספים במחיר 17.55 ₪ למניה.

סידרה של התפתחויות אסטרטגיות מלווה את הדוח הרבעוני: ראשית כניסה של משקיע אסטרטגי בדמות דיסקונט קפיטל אשר רוכשים 13% מהחברה במחיר מניה 13.24, לדיסקונט אופציה לרכישת 5% נוספים במחיר 17.55 ₪ למניה.

באופן מעניין עלות המימון שנתית עלתה ל-5% הרבעון (Q1 2021 4.77%), ייתכן וזה קשור לפירעון 25 מלש"ח של אג"ח א' בסוף יוני, כסף עמד מוכן לפירעון "לא עבד" אבל שולמה עליו ריבית, בכל מקרה מכאן לטעמי זהו סיפור של שיפור מרווחי אשראי, הן שיפור ה-IRR על התיק והמשך הורדת עלויות המימון

באופן מעניין עלות המימון שנתית עלתה ל-5% הרבעון (Q1 2021 4.77%), ייתכן וזה קשור לפירעון 25 מלש"ח של אג"ח א' בסוף יוני, כסף עמד מוכן לפירעון "לא עבד" אבל שולמה עליו ריבית, בכל מקרה מכאן לטעמי זהו סיפור של שיפור מרווחי אשראי, הן שיפור ה-IRR על התיק והמשך הורדת עלויות המימון

מחזק לדעתי את הטענה כי גיוס האג"ח הבא של שוהם ייעשה במחיר נמוך מבעבר, כנראה סביב 2% אולי אפילו נראה 1.9%, אני סבור שבמחיר גבוה מכך יש ל-#שוהם חלופות דרך הבנקים

מחזק לדעתי את הטענה כי גיוס האג"ח הבא של שוהם ייעשה במחיר נמוך מבעבר, כנראה סביב 2% אולי אפילו נראה 1.9%, אני סבור שבמחיר גבוה מכך יש ל-#שוהם חלופות דרך הבנקים

יתכן אף הישג בדמות גיוס במחיר 2% או אולי אפילו 1.9%, לאור העובדה שהחברות הללו יודעות למכור את הכסף ב-IRR גבוה משמעותית, צמיחת תיק האשראי *לצד* שיפור במרווח הריבית הוא מהלך יוצר ערך משמעותי

יתכן אף הישג בדמות גיוס במחיר 2% או אולי אפילו 1.9%, לאור העובדה שהחברות הללו יודעות למכור את הכסף ב-IRR גבוה משמעותית, צמיחת תיק האשראי *לצד* שיפור במרווח הריבית הוא מהלך יוצר ערך משמעותי

להערכתנו המרת כתבי האופציה מלווה גם במכירה של מניות החברה, מה שבתורו משפיע על מחיר המניה, באוגוסט, עם המרת כלל כתבי האופציה, תופעה זו תיפסק

להערכתנו המרת כתבי האופציה מלווה גם במכירה של מניות החברה, מה שבתורו משפיע על מחיר המניה, באוגוסט, עם המרת כלל כתבי האופציה, תופעה זו תיפסק

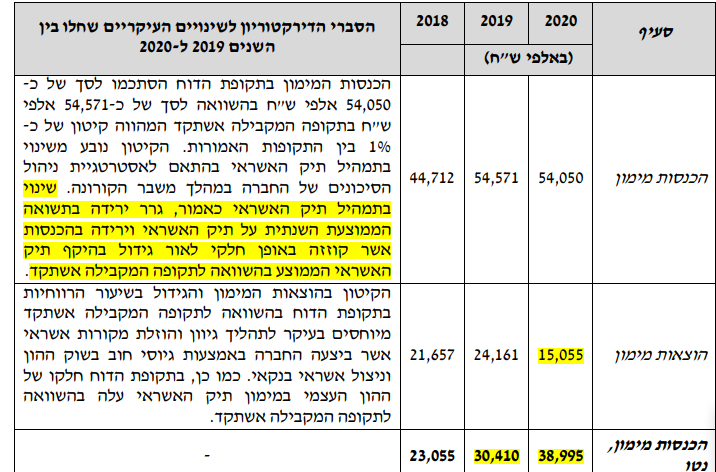

שווי שוק שגריר 188, שווי החזקה בשנפ 74, כוח הרווח של עסק הליבה בשגריר הוא ~15 מלש"ח רווח תפעולי לשנה, חלק מהמודל העסקי מבוסס מנויים שמשלמים מראשת התזרים מזומנים החופשי גם באזור ה-15 מלש"ח בהערכה שמרנית (ממוצע 2019-2020 16.2 מלש"ח).

שווי שוק שגריר 188, שווי החזקה בשנפ 74, כוח הרווח של עסק הליבה בשגריר הוא ~15 מלש"ח רווח תפעולי לשנה, חלק מהמודל העסקי מבוסס מנויים שמשלמים מראשת התזרים מזומנים החופשי גם באזור ה-15 מלש"ח בהערכה שמרנית (ממוצע 2019-2020 16.2 מלש"ח).

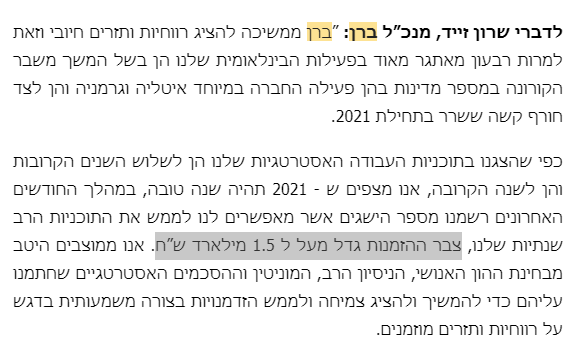

צבר ההזמנות עצמו ממשיך לגדול ונמצא כבר "מעל ל-1.5 מליארד ₪"ח". בדוח השנתי הצבר עמד על 1.27 מיליארד ₪ ובמצגת אשר פורסמה באפריל השנה, הצבר עמד ע"ס 1.4 מיליארד ₪.

צבר ההזמנות עצמו ממשיך לגדול ונמצא כבר "מעל ל-1.5 מליארד ₪"ח". בדוח השנתי הצבר עמד על 1.27 מיליארד ₪ ובמצגת אשר פורסמה באפריל השנה, הצבר עמד ע"ס 1.4 מיליארד ₪.

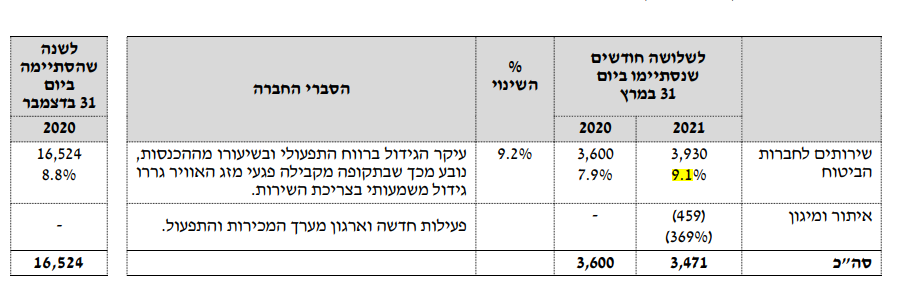

הפעילות "המסורתית" אשר עוסקת בשירותים לחברות ביטוח מציגה שיפור בשולי הרווח התפעולי, שימור קצב שנתי של 15-16 מיליון רווח תפעולי לא נראה כהישג הרואי

הפעילות "המסורתית" אשר עוסקת בשירותים לחברות ביטוח מציגה שיפור בשולי הרווח התפעולי, שימור קצב שנתי של 15-16 מיליון רווח תפעולי לא נראה כהישג הרואי

התשואה על התיק משתפרת מעט בגין הכרה בהכנסה עקב קיטון בהוצאות להפסדי אשראי

התשואה על התיק משתפרת מעט בגין הכרה בהכנסה עקב קיטון בהוצאות להפסדי אשראי

גאנה לא מתוכננת להיות אפיזודה חולפת, לסיכו השקיעה בפעילות מספר שנים טרם הבשלת הפרויקט, מהמצגת נראה כי השאיפה היא לבנות זרוע אשר תדע לקחת פרויקטים נוספים באפריקה

גאנה לא מתוכננת להיות אפיזודה חולפת, לסיכו השקיעה בפעילות מספר שנים טרם הבשלת הפרויקט, מהמצגת נראה כי השאיפה היא לבנות זרוע אשר תדע לקחת פרויקטים נוספים באפריקה

17.2% תשואה על התיק נתון משמעותי שכן לראשונה מאז פרוץ משבר הקורונה מלרן מציגה שיפור בתשואה על התיק, ניתן לראות את השיפור ברווחיות הרבעון האחרון לעומת הרבעונים שלפניו

17.2% תשואה על התיק נתון משמעותי שכן לראשונה מאז פרוץ משבר הקורונה מלרן מציגה שיפור בתשואה על התיק, ניתן לראות את השיפור ברווחיות הרבעון האחרון לעומת הרבעונים שלפניו

בטוחות- אנחנו יודעים מההודעה שיש ביטוח אשראי לפעילות מימון הפקטורינג אליה שוהם נכנסת וזה כמובן משמעותי מבחינת גידור הסיכון, מכיוון שמדובר במימון סחורה פיזית סביר להניח שהסחורה משמשת כבטוחה ועל כן ניתן לרכוש ביטוח אשראי

בטוחות- אנחנו יודעים מההודעה שיש ביטוח אשראי לפעילות מימון הפקטורינג אליה שוהם נכנסת וזה כמובן משמעותי מבחינת גידור הסיכון, מכיוון שמדובר במימון סחורה פיזית סביר להניח שהסחורה משמשת כבטוחה ועל כן ניתן לרכוש ביטוח אשראי

מיכמן (אין עניין) מפרסמת דוח רבעוני, תיק האשראי צמח מ-Q4 2020 ב-47%, התשואה על התיק מציגה ירידה, יהיה מעניין לראות בהמשך השנה אם צמיחה בהיקף כזה מלווה בחיתום הולם.

מיכמן (אין עניין) מפרסמת דוח רבעוני, תיק האשראי צמח מ-Q4 2020 ב-47%, התשואה על התיק מציגה ירידה, יהיה מעניין לראות בהמשך השנה אם צמיחה בהיקף כזה מלווה בחיתום הולם.

במצגת למשקיעים אשר פורסמה בפברואר השנה חשפה מלרן כי תיק האשראי נכון ל-21.02.2021 הגיע לגודל 345 מש"ח (שווי שוק נוכחי 261 יחס שווי שוק לתיק 0.75-מהנמוכים בקבוצת המקבילים בענף).

במצגת למשקיעים אשר פורסמה בפברואר השנה חשפה מלרן כי תיק האשראי נכון ל-21.02.2021 הגיע לגודל 345 מש"ח (שווי שוק נוכחי 261 יחס שווי שוק לתיק 0.75-מהנמוכים בקבוצת המקבילים בענף).

בדוח ניתן לראות את ההשפעה הדרמטית של תהליך שחלוף מקורות האשראי, במלרן הוא טרם הסתיים, סידרת אג"ח ב' אשר הונפקה בנוב' 20, הונפקה בריבית 4.9% למלרן יש יכולת לשפר עוד את מרווח האשראי שלה, זהו פרי נמוך

בדוח ניתן לראות את ההשפעה הדרמטית של תהליך שחלוף מקורות האשראי, במלרן הוא טרם הסתיים, סידרת אג"ח ב' אשר הונפקה בנוב' 20, הונפקה בריבית 4.9% למלרן יש יכולת לשפר עוד את מרווח האשראי שלה, זהו פרי נמוך