Bankalar 2020'de 59,9 milyar TL tarihi rekor! #kâr elde etmiş. %22'lik artış, popülizme de bolca yer açmış 🤠 Tamam bankalar tüketiciden aşırı kazanç elde etmesin, reel sektör kadar kazanmasın, rant değil üretim büyüsün! Mantıklı. Sadece soru şu: bu 2020'de mi zirve yaptı yani?

Yüksek katma değerli bir sektör düşünün. Verileri de şöyle olsun:

2018 satışlar 125 birim, kâr 19 birim

2020 satışlar 200 birim, kâr 20 birim

2020 kârı rekor diye, bu sektör başarılı mı? Kâr artmış, peki kârlılık? Evet, cirosu patlamış ama fiyatlama (marj açma) gücü yerlerde...

2018 satışlar 125 birim, kâr 19 birim

2020 satışlar 200 birim, kâr 20 birim

2020 kârı rekor diye, bu sektör başarılı mı? Kâr artmış, peki kârlılık? Evet, cirosu patlamış ama fiyatlama (marj açma) gücü yerlerde...

Bankalar "para satan" kurumlar olduğu için genelde satış cirosu olarak bakılan veri #aktifler oluyor. 2020'de devlet zoruyla büyütülen krediler ve döviz artışı nedeniyle bilanço büyüklüğü %36 arttı...

Peki kâr ayak uydurabildi mi buna? Hayır. 2018'de sektör şu ankinin %63'ü kadarken elde edilen kâr zar zor geçildi. 2019'daki azalmanın baz etkisiyle 2020 fazla güzel bile gözüktü...

Bunun en net göstergesi de "aktif kârlılığı". Dahası, bu oransal düşüş o kadar kredi yapılandırması ve nispeten "törpülenen kredi karşılıklarına" rağmen bu seviyede kaldı. Yani belki (?) daha fazla kredi batık; bankalar bu kadar bile kazanamıyor. Kağıt üstünde %1,06! Gerçekte <%1

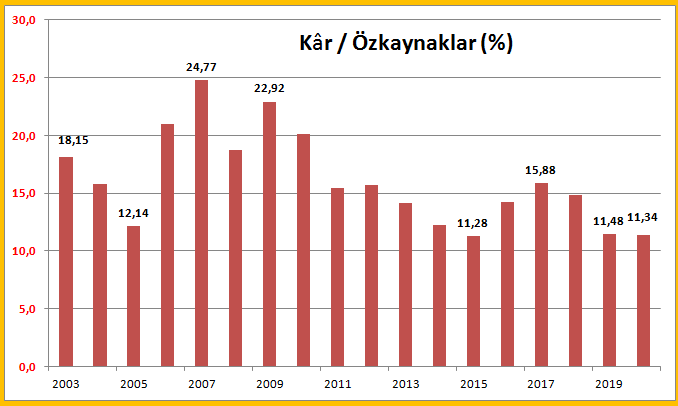

Banka aktiflerini üretim sektörü cirosuyla bire bir eşleştirmek doğru olmaz. Daha iyi bir kısa yol: Bu şirketleri kuranların koyduğu özsermaye ne kadar kazanmış (ROE)? %11,3. Bu da 2015'ten sonraki en düşük oran.

vs.

ISO500'deki özel sanayi kuruluşlarının ROE'si: %23,7 (2019)

vs.

ISO500'deki özel sanayi kuruluşlarının ROE'si: %23,7 (2019)

Başka deyişle: Büyük sanayi şirketlerinin sahipleri (ve hissedarları), koydukları paraya oranla bankaların tam 2 katı para kazanıyor (umarız daha da çok kazansınlar). Lakin brüt rakamlara bakıp "bankalar çok para kazanıyor" demagojisi de aşırı kolaycılık.

Bir de duruma tüketici değil de, yatırımcı açısından bakarsak: Madem bu bankalar deli gibi para yapıyor; bu hisselerin durumu niye içler acısı 😅 Evet 2020 pek çok genellemeyi bozan faktörlere sahipti de, 2013-2019 arası bankaların göreceli bozulması zaten katlanmamış mı...

> Finansal sektörün ülkeyi aşırı finansallaştırmasına dur deyin, tamam. Bireyleri koruyucu kanunlar koyun, evet. Fakat mevduatçıların moralini ve sektörün gelecekteki kredi verme gücünü de hesaba katın. Sonra Japonya gibi yıllarca yüzdürülen zombi bankalarla baş başa kalmayalım.#

• • •

Missing some Tweet in this thread? You can try to

force a refresh