1-Morgan Stanley güzel ve çok detaylı bir Türk Ekonomisi, Makro ve Hisse Senedi Stratejisi raporu yayınlamış. Burada bazı öne çıkan hususları paylaşacağım.

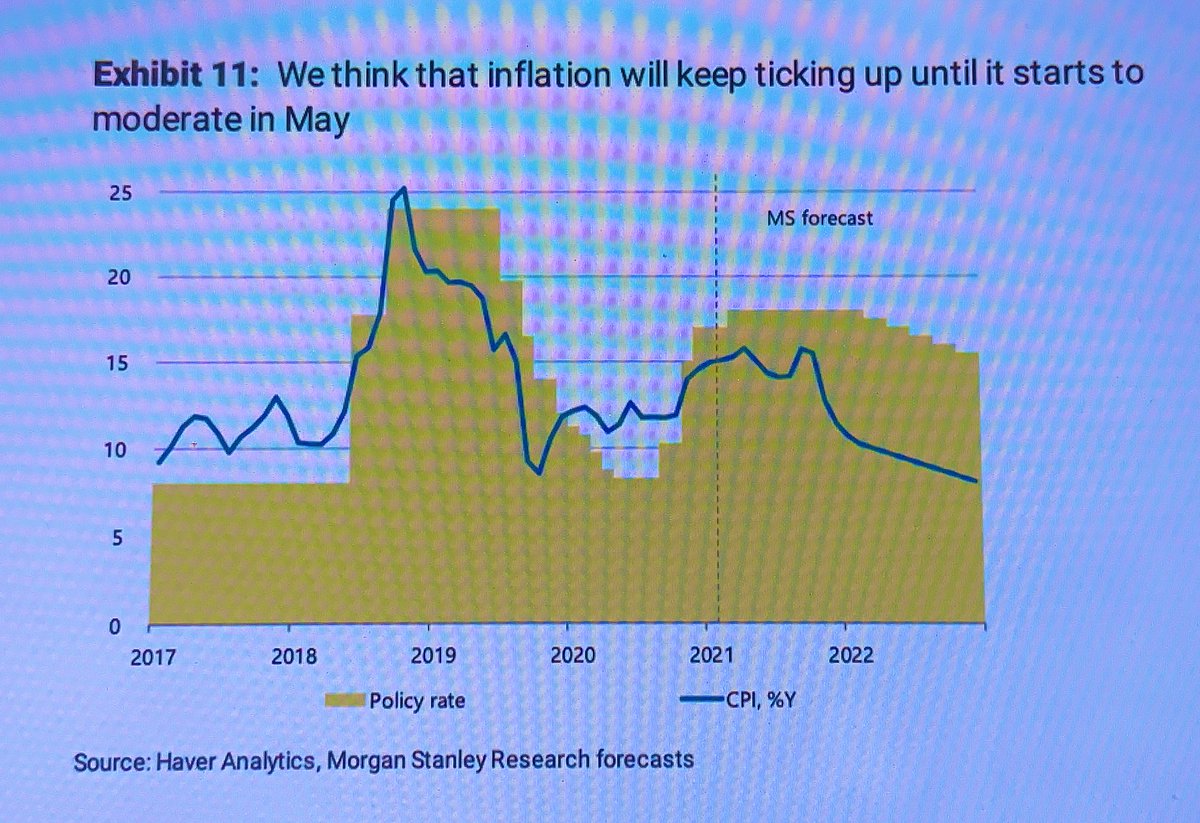

Enflasyon tahminlerin üzerinde ve daha da yükselirken, Merkez Bankası'nın bir kez daha faiz yükseleceğini düşünüyoruz.#bist

Enflasyon tahminlerin üzerinde ve daha da yükselirken, Merkez Bankası'nın bir kez daha faiz yükseleceğini düşünüyoruz.#bist

2-Ancak harekete geçmeden önce daha fazla veri beklemesi muhtemeldir. Strateji tarafında, #bist Türk hisse senetlerinde taktiksel olarak pozitif kalırken, #usdtry’nin 6,80'e ineceğini görüyor ve USD eğrisinin uzun ucunu tercih ediyoruz.

3-Ekonomi: MB şahin duruşunu sürdürecektir. Enflasyonun Merkez Bankası'nın tahminlerinin üzerinde olması ve ekonomik büyümenin hala güçlü olmasıyla birlikte, Merkez Bankası'nın 18 Şubat'ta yapılacak PPK toplantısında ana politika faizini değiştirmeyeceğini ve ileriye dönük

4- duruşunu koruyacağını savunuyoruz. Enflasyon hala yukarı yönlü riskler barındırıyor. Merkez Bankası'nın yakın vadede 100 baz puan sıkılaştırma sağlayacağı görüşümüzü koruyoruz. Yine de, büyük olasılıkla piyasa beklentilerine bağlı olacağı için artışın

4-zamanlaması konusunda belirsizlik var ve bu da Merkez Bankası'nın Mart ayında artış yapmasına veya en kötü Nisan'ı beklemesine neden olabilir. Bu tarz riskler, beklentideki oranlara doğru çarpık olmaya devam ediyor ve emsal

5-ekonomilerdeki reel faiz sonrası faiz oranları negatif bölgeye gerilemiş durumda.

Makro strateji>Faizler> kredi>Döviz: Türk sabit getirili varlıklar için temel soru, TCMB'nin son aylarda ortodoks politika duruşunu takiben güçlü kazanımların sürdürülüp sürdürülemeyeceğidir.

Makro strateji>Faizler> kredi>Döviz: Türk sabit getirili varlıklar için temel soru, TCMB'nin son aylarda ortodoks politika duruşunu takiben güçlü kazanımların sürdürülüp sürdürülemeyeceğidir.

6-Merkez Bankası'nın yakın vadede şahin kalmasını beklediğimizi düşünürsek, bu kazanımların gerçekten de sürdürüleceğini düşünüyoruz. Ancak yükselişin boyutu göz önüne alındığında, özellikle #usdtry nin 7.0 olan hedefimizi test ettiği döviz tarafında

7-risk/ödülün bozulmaya başladığını düşünüyoruz. Faizler tarafında, Şubat toplantısının daha az ihtimalli olduğunu düşünüyoruz, ancak Mart ayı toplantısı için piyasa zımni fiyatlandırmanın artması muhtemel. Bu fırsat, 2y tahvillere giriş için belirleyici olarak kullanılabilir.

8- Kredi tarafında, daha fazla yükseliş mümkündür, ancak ılımlı bir duraklama yerine dış finansmanda bir iyileşme görmemiz gerekiyor. Bununla birlikte, USD tahvil eğrisinin uzun ucunu tercih ediyoruz.

9-Borsa stratejisi | Türk hisse senetleri, özellikle de bankalar konusunda taktik olarak olumlu düşünmeye devam ediyoruz. #xbank

Ekonomi politikalarının kredibilitesini artırmaya odaklanma, Türk hisse senetlerinin performansına destek olmaya devam ediyor.

Ekonomi politikalarının kredibilitesini artırmaya odaklanma, Türk hisse senetlerinin performansına destek olmaya devam ediyor.

10-Ayrıca, EEMEA'daki döngüsel/ değer tercihimiz doğrultusunda, MSCI Türkiye'nin EEMEA'daki herhangi bir ülke arasında en yüksek değer riskine (% 64) ve döngüseller için %75'e sahip olduğunu not ediyoruz. 30 Ekim'in düşük seviyelerinden itibaren yükselişe

11-rağmen, F/K’lar hala beş yıllık ve uzun vadeli ortalamalara göre önemli oldukça indirimle işlem görüyor. Tahminlerimizin, NTM ROE konsensüs tahminlerinin halihazırda 5 yıla yakın olduğu göz önüne alındığında, elde edilebilir olduğunu düşünüyoruz.

12-5 yıllık ortalama dönüşü varsayarsak, ABD doları cinsinden endekse göre #bist te yaklaşık %13 daha fazla mutlak artış potansiyeli görüyoruz.

Ayrıca;Türkiye & Avrupa'da mevcut COVID-19 kısıtlamalarına rağmen 4Ç20 ve 1Ç21'deki GSYİH büyümesinin sağlıklı bir seviyede kaldığını,

Ayrıca;Türkiye & Avrupa'da mevcut COVID-19 kısıtlamalarına rağmen 4Ç20 ve 1Ç21'deki GSYİH büyümesinin sağlıklı bir seviyede kaldığını,

13-iç talebin pozitif olduğunu ve kredi arzı faaliyetlerindeki yavaşlamanın muhtemel olacağını düşünüyoruz.

Sn Ağbal’ın şahin mesajlarını olumlu olarak algılıyoruz.

Aşılamalar da diğer CEEMEA ülkeleriyle geniş ölçüde benzeşiyor, pozitif.

Enflasyonun Nisan’da %15.8 ile zirve

Sn Ağbal’ın şahin mesajlarını olumlu olarak algılıyoruz.

Aşılamalar da diğer CEEMEA ülkeleriyle geniş ölçüde benzeşiyor, pozitif.

Enflasyonun Nisan’da %15.8 ile zirve

14-yapacağını ve Kasım’a kadar mevcut seviyelerde stabil hale dönüşeceğini düşünüyoruz.

Petrol fiyatlarındaki artış, güçlü dövizle birbirini dengeleyecek ve 2021 2. yarısında turizmde nispi artış, kura olumlu yanlayacağını düşünüyoruz.

Asgari ücrete yapılan artış bilhassa

Petrol fiyatlarındaki artış, güçlü dövizle birbirini dengeleyecek ve 2021 2. yarısında turizmde nispi artış, kura olumlu yanlayacağını düşünüyoruz.

Asgari ücrete yapılan artış bilhassa

15-hizmet sektöründeki enflasyonu tetikleyecektir.

Borsa için olumlu taktik görüşümüze rağmen, hala zorlu bir temel görünüm ve siyasetin yönü konusundaki belirsizliğin devam etmesi, Merkez Bankası'nın döviz rezervleri pandemi öncesi seviyelerden nispeten düşük kaldığından,

Borsa için olumlu taktik görüşümüze rağmen, hala zorlu bir temel görünüm ve siyasetin yönü konusundaki belirsizliğin devam etmesi, Merkez Bankası'nın döviz rezervleri pandemi öncesi seviyelerden nispeten düşük kaldığından,

16-aşırı iyimser olmamızı engelliyor. Bu hususlar mevcut küresel likidite koşullarında, şu anda daha az endişe verici görünmektedir, ancak olumlu görüşümüzü dengeleyen kilit bir risktir.

Son olarak, Türkiye'nin MSCI EM ağırlığının yıllardır yapısal azalışta olduğunu ve yaklaşık

Son olarak, Türkiye'nin MSCI EM ağırlığının yıllardır yapısal azalışta olduğunu ve yaklaşık

17-30 baz puanlık mevcut ağırlığın, yatırımcıların bu noksanlığı kapatma konusunda kendilerini daha az baskı altında hissettiği & pozitif anlama geldiğini not ediyoruz.

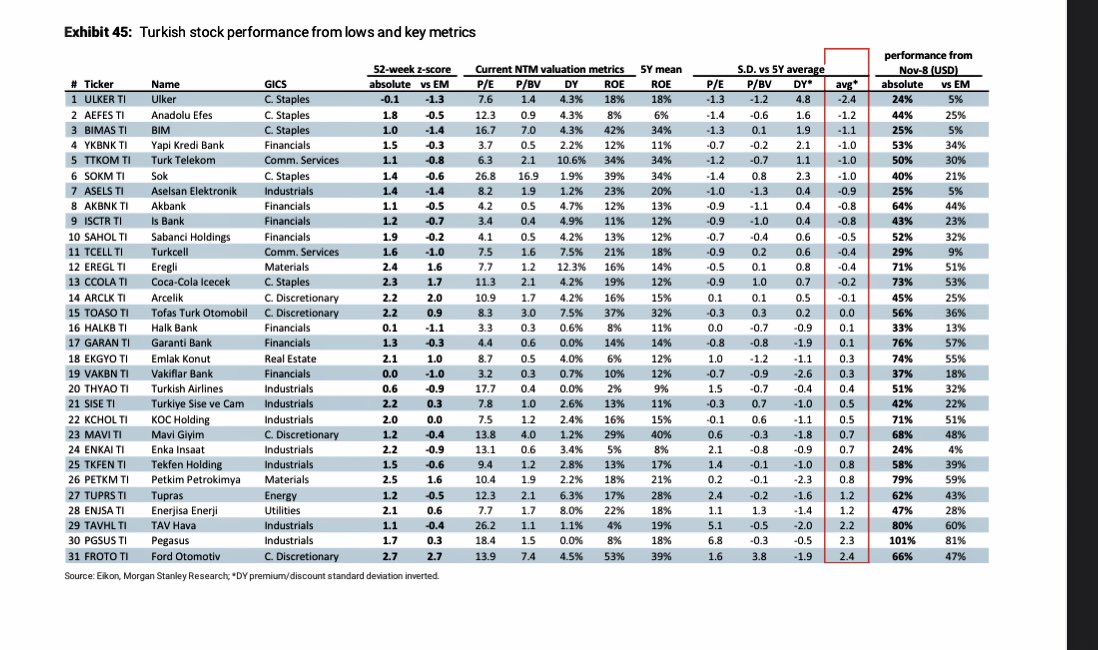

Not: Tabloda düşük seviyede işlem gören hisse senetleri ve ana metrikler mevcut.

#bist #XU100 #bist100 #XU030

Not: Tabloda düşük seviyede işlem gören hisse senetleri ve ana metrikler mevcut.

#bist #XU100 #bist100 #XU030

• • •

Missing some Tweet in this thread? You can try to

force a refresh