#TaxPlanning

ஏப்ரல் மாதத்தில் நீங்கள் செய்யவேண்டிய மற்றுமொரு முக்கிய கடமை - Tax Planning.

இதற்கான வழிமுறைகள் என்ன?

எப்படி செய்வது?

எந்தெந்த வழிகளில் முதலீடு செய்வது?

மேற்கண்ட கேள்விகளுக்கான விடைகள் - இந்த இழையில்.

ஏப்ரல் மாதத்தில் நீங்கள் செய்யவேண்டிய மற்றுமொரு முக்கிய கடமை - Tax Planning.

இதற்கான வழிமுறைகள் என்ன?

எப்படி செய்வது?

எந்தெந்த வழிகளில் முதலீடு செய்வது?

மேற்கண்ட கேள்விகளுக்கான விடைகள் - இந்த இழையில்.

To begin, நீங்கள் செய்யவேண்டியது - உங்கள் அலுவலகத்தில்.

1. New/Old Regime - Select

2. Declaration - எந்தெந்த இடங்களில், எவ்வளவு முதலீடு செய்யப்போகிறீர்கள் என்கிற விவரங்கள் பதியப்பட வேண்டும்

Declaration செய்வதற்கு எந்தெந்த section உங்களுக்கு exemptions அளிக்கும் என்கிற விவரங்கள்:

1. New/Old Regime - Select

2. Declaration - எந்தெந்த இடங்களில், எவ்வளவு முதலீடு செய்யப்போகிறீர்கள் என்கிற விவரங்கள் பதியப்பட வேண்டும்

Declaration செய்வதற்கு எந்தெந்த section உங்களுக்கு exemptions அளிக்கும் என்கிற விவரங்கள்:

Exemption category யில், அனைவருக்கும் மிக பரிச்சயமான ஒன்று Section 80C (முதலீடுகள்).

என்னென்ன முதலீட்டு வாய்ப்புகள் உள்ளன?

அவைகளில் எவ்வளவு முதலீடு செய்யலாம்?

படத்தில் காண்க.

இந்த sectionல் உங்களுக்கு அதிகப்படியாக ஒன்றரை லட்சம் வரையில் exemption கிடைக்கும்.

என்னென்ன முதலீட்டு வாய்ப்புகள் உள்ளன?

அவைகளில் எவ்வளவு முதலீடு செய்யலாம்?

படத்தில் காண்க.

இந்த sectionல் உங்களுக்கு அதிகப்படியாக ஒன்றரை லட்சம் வரையில் exemption கிடைக்கும்.

Exemption category யில், மிக சிலருக்கே பரிச்சயமான ஒன்று Section 80 (செலவினங்கள்). இதில் நமக்கு ஏற்படும் செலவுகளை காண்பித்து அதற்கு exemption பெறலாம்.

எந்தெந்த செலவுகள் வரி சேமிப்பு categoryல் வரும்?

அவைகளில் அதிகப்படியாக எவ்வளவு claim செய்யலாம்?

படத்தில் காண்க.

எந்தெந்த செலவுகள் வரி சேமிப்பு categoryல் வரும்?

அவைகளில் அதிகப்படியாக எவ்வளவு claim செய்யலாம்?

படத்தில் காண்க.

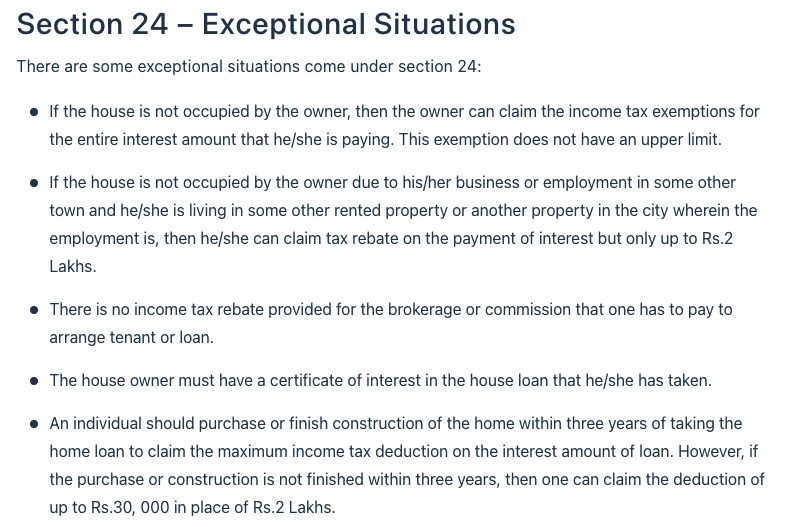

வரி சேமிப்பில் மற்றுமொரு section க்கு நிறைய பங்குண்டு. அது Section 24 (வீட்டுக்கடன் வட்டி).

நீங்கள் வீட்டுக்கடன் வாங்கி, அந்த வீட்டை நீங்கள் வேறொருவருக்கு வாடகைக்கு விட்டிருந்தால், நீங்கள் வீட்டுக்கடனுக்கான வட்டி முழுவதற்கும் tax exemption பெறலாம். மற்ற விவரங்கள் இணைப்பில்.

நீங்கள் வீட்டுக்கடன் வாங்கி, அந்த வீட்டை நீங்கள் வேறொருவருக்கு வாடகைக்கு விட்டிருந்தால், நீங்கள் வீட்டுக்கடனுக்கான வட்டி முழுவதற்கும் tax exemption பெறலாம். மற்ற விவரங்கள் இணைப்பில்.

கடைசியாக, 80CCD ல் கூடுதலாக ருபாய் 50,000 க்கு NPS ல் நீங்கள் முதலீடு செய்யும் பட்சத்தில் உங்களுக்கு வரிவிலக்கு அளிக்கப்படும்.

இந்த 50,000 நீங்களாகவோ, அல்லது உங்கள் அலுவலகத்திலோ (சம்பளத்தில் பிடித்தம் செய்து) முதலீடு செய்யலாம்

Max Combined deduction u/s #80C & #80CCD is 2 lakhs

இந்த 50,000 நீங்களாகவோ, அல்லது உங்கள் அலுவலகத்திலோ (சம்பளத்தில் பிடித்தம் செய்து) முதலீடு செய்யலாம்

Max Combined deduction u/s #80C & #80CCD is 2 lakhs

மேற்கண்ட வழிகளில் நீங்கள் வரி சேமிக்கலாம். இந்த ஆண்டு Tax Slabs ல் எந்தவொரு மாற்றமும் கொண்டுவரப்படவில்லை. இணைக்கப்பட்ட படத்தில் உள்ள slabs ஐ கொண்டு உங்கள் வரியை கணக்கிட்டுக்கொள்ளுங்கள்.

மேலதிக தகவல்களுக்கு என்னுடைய Tax சம்பந்தப்பட்ட பிந்தைய இழைகளை / பதில்களை படிக்கவும். 🙏🙏🙏

மேலதிக தகவல்களுக்கு என்னுடைய Tax சம்பந்தப்பட்ட பிந்தைய இழைகளை / பதில்களை படிக்கவும். 🙏🙏🙏

Stay tuned on Telegram for regular updates

t.me/myfinancialind…

Begin your investment Journey with free personalized financial planning, tax planning and investment advisory.

bit.ly/skymaninv

t.me/myfinancialind…

Begin your investment Journey with free personalized financial planning, tax planning and investment advisory.

bit.ly/skymaninv

• • •

Missing some Tweet in this thread? You can try to

force a refresh