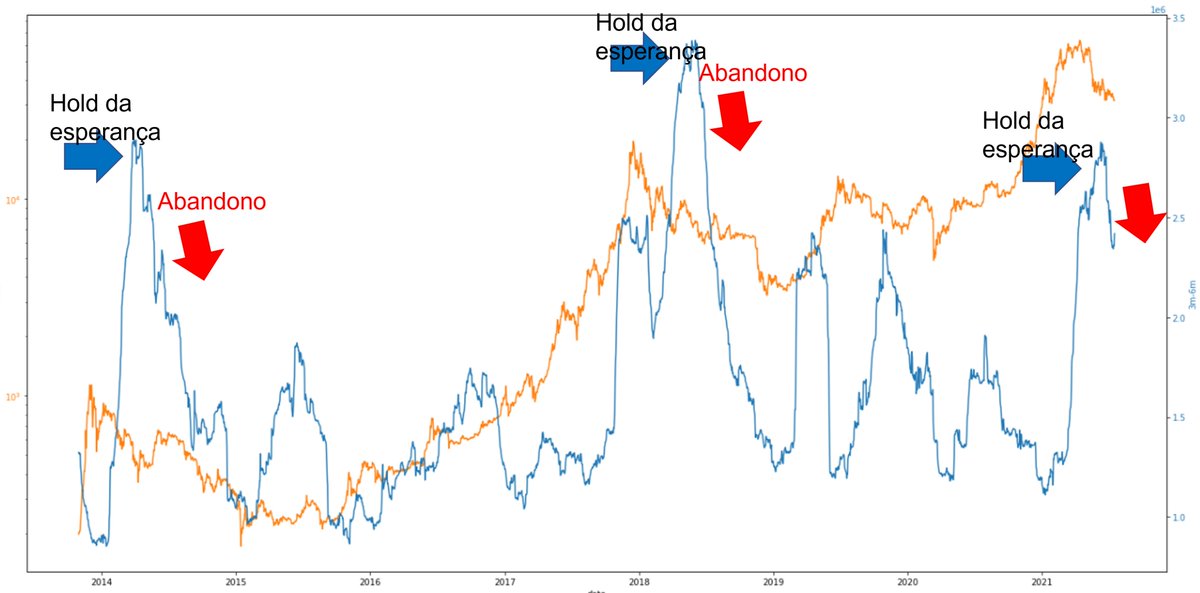

(1/8) O comportamento de quem não movimenta seus bitcoins entre 3-6 meses é muito interessante para identificar movimentos de bear market. Quem segura seus BTCs por mais de 6 meses tem alta probabilidade de se tornar hodler (comprou a ideia de longo prazo). Quem operou há 👇

(2/8) menos de 3 meses tem grande chance de vender logo, pois é o especulador de curto prazo. O gap intermediário (3-6 meses) é o divisor de águas. Representa quem já está segurando há um tempo, ou seja, não é tão fraco como um especulador de curto prazo, mas tbm não chega 👇

(3/8) a ser um hodler. Provavelmente são pessoas q entenderam q o bitcoin sobe e corrige, q é preciso ter um pouco de paciência para colher os frutos, mas elas não entenderam q existem ciclos, e não sabem o que é bear market. Sendo assim, sua paciência tem limites, pois 👇

(4/8) apesar de aguentar umas correções de curto prazo, elas não compraram a ideia de longo prazo. Então o que acontece com elas? Logo após o pico de preços de bull market, na correção subsequente elas compram, achando q ainda haverá novas máximas. Elas acompanham 👇

(5/8) economistas, influencers e youtubers q seguem dizendo que "é boa hora para entrar", "compre o fundo". Após um tempo sem recuperação e com mais quedas, os influencers estão dizendo q é a oportunidade de uma vida, então eles ainda aguentam mais 👇

(6/8) Até que novas quedas acontecem e esse investidor cai em si percebendo q comprou em mau momento, q não sabe o q está fazendo, vê seus influencers favoritos mudando seus discursos citando possibilidades de mais correção (tentando fazer vc esquecer q eles estavam dizendo 👇

(7/8) para comprar qndo o preço estava bem mais alto) e a decisão chega: "vou vender antes que eu perca mais". Observe esse momento no gráfico abaixo, mostrando até onde vai a esperança e quando começa o abandono 👇

(8/8) Agora compare isso com o q os influencers estavam dizendo semanas/meses atrás com o q estão dizendo agora. Por enquanto, tudo andando conforme o script. Sangue

• • •

Missing some Tweet in this thread? You can try to

force a refresh