💎 Investing in growth equity (tickets: 5-20m PLN) 🎯 Supporting business owners in growth and M&A strategies 📈 Educating on value creation

2 subscribers

How to get URL link on X (Twitter) App

1/ w Lip'21 #Shoper przeprowadził IPO po cenie 47 PLN/akcja. Zapisało się 2719 osób i 272 instytucji, nabywając akcji za 363 mln PLN. IPO było dużym sukcesem, zaś sama Spółka nie pozyskiwała kapitału.

1/ w Lip'21 #Shoper przeprowadził IPO po cenie 47 PLN/akcja. Zapisało się 2719 osób i 272 instytucji, nabywając akcji za 363 mln PLN. IPO było dużym sukcesem, zaś sama Spółka nie pozyskiwała kapitału.

10 NAUK DANIELA KAHNEMANA: PUŁAPKI MYŚLENIA 🧵 [2/n]

10 NAUK DANIELA KAHNEMANA: PUŁAPKI MYŚLENIA 🧵 [2/n]

Podstawowa zasada inwestycji mówi -> musisz odroczyć bieżącą konsumpcję na rzecz inwestycji, aby korzystać z benefitów w przyszłości.

Podstawowa zasada inwestycji mówi -> musisz odroczyć bieżącą konsumpcję na rzecz inwestycji, aby korzystać z benefitów w przyszłości.

https://twitter.com/rditrych/status/1533772062690533378?s=20&t=rftocDdjJx3hBrYUVDt4Wg#energetyka #GPW #akcje

W bardzo krótkim czasie dźwignia operacyjna przełoży się na mega zyski tych którzy posiadają dostęp do kluczowych zasobów (w szczególności węgla brunatnego który jest bardziej efektywny kosztowo od węgla kamiennego).

W bardzo krótkim czasie dźwignia operacyjna przełoży się na mega zyski tych którzy posiadają dostęp do kluczowych zasobów (w szczególności węgla brunatnego który jest bardziej efektywny kosztowo od węgla kamiennego).

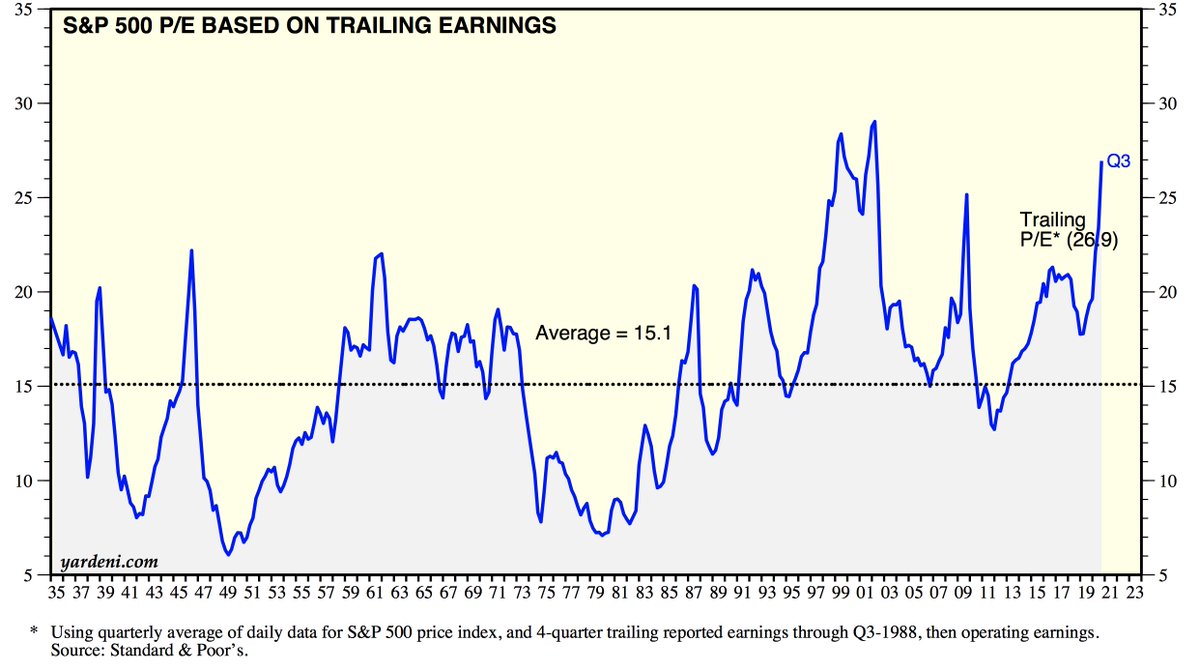

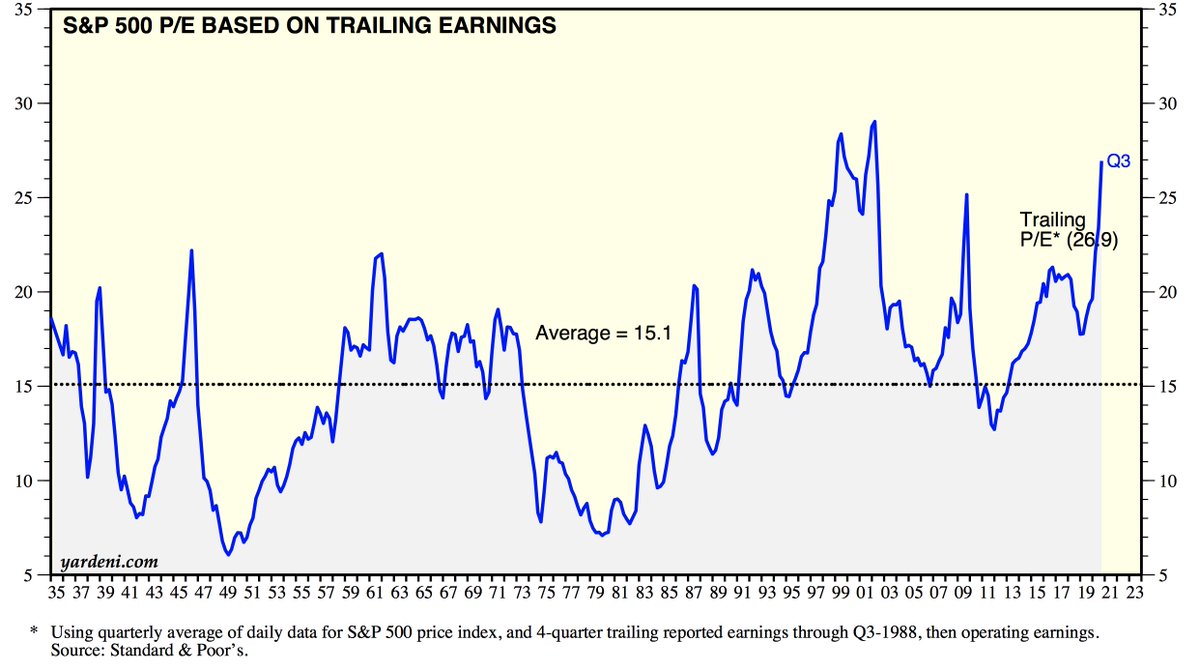

[2] Historically from current P/E levels it used to be very hard to get decent investment real return in subsequent 10-15 years.

[2] Historically from current P/E levels it used to be very hard to get decent investment real return in subsequent 10-15 years.