1/x En kort tråd om varför jag tror $PEXIP blivit lite missförstått (även av mig) och därmed felbehandlat sedan den sanslöst vältajmade noteringen i maj, och varför jag tror vi kan få se en "perception turnaround" under 2021.

Obs! jag äger själv aktier.

Obs! jag äger själv aktier.

2/x Narrativet jag bygger tesen kring är att marknaden i stort inte riktigt förstått att Pexip är en kvalitetsleverantör inom videokommunikation, utan istället sett på bolaget som en "tillfällig Covid-vinnare" med en massprodukt likt Zoom eller Microsoft Teams.

3/x Men faktum är att Pexip har en nisch inom *säker* B2B-videokommunikation där kunden erbjuds att hosta via egen server och på så vis kontrollera sin data. Detta förklarar den höga andelen offentlig sektor (t.ex NASA), hälsovård (Amwell) och financials (PayPal) på kundlistan.

4/x Utöver säkerhetsaspekten så har Pexip en annan stor fördel. Man är nämligen en av få plattformar som är helt agnostisk, och kan därför samspela med alla typer av installerad hård- & mjukvara. Detta gör att man snarare kan liknas vid en partner till t.ex Google och Microsoft.

5/x Om jag förstått det hela rätt, så kan en av parterna i ett möte av compliance-skäl vara tvungen att hosta på en egen säker server. T.ex att NASA kan hosta ett videomöte med SpaceX via Pexip GENOM Teams eller Webex. Man är i detta fallet någon typ av digital kondom.

6/x Varför erbjuder inte jättarna detta själva? Jag vet inte. Zoom har nog fått en skadad ryktesbild sedan alla "zoombombings" i somras, och kanske inte lever upp till kraven än. Vad gäller Teams eller Meet vet jag inte, men än växer Pexip i alla fall så det knakar.

7/x Och av de intervjuer jag lyssnat på med folk från Pexip så får jag också bilden av att man är väldigt flexibla med att kundanpassa lösningen för specifika ändamål. Dessa kundrelationerna är nog väldigt viktiga för mindre spelare att värna och håller förmodligen nere churn.

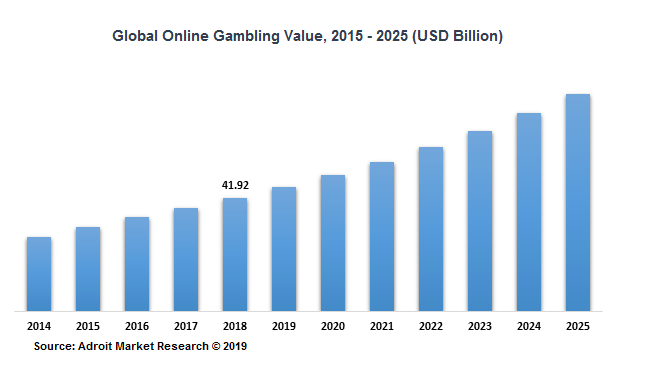

7/x Gartner spår att endast 25% av alla möten kommer ske fysiskt år 2024, och Fortune Business Insights menar att den nordamerikanska marknaden för denna typen av produkter kommer växa med 10% CAGR fram till 2027. Snittet i resten av världen är förmodligen högre.

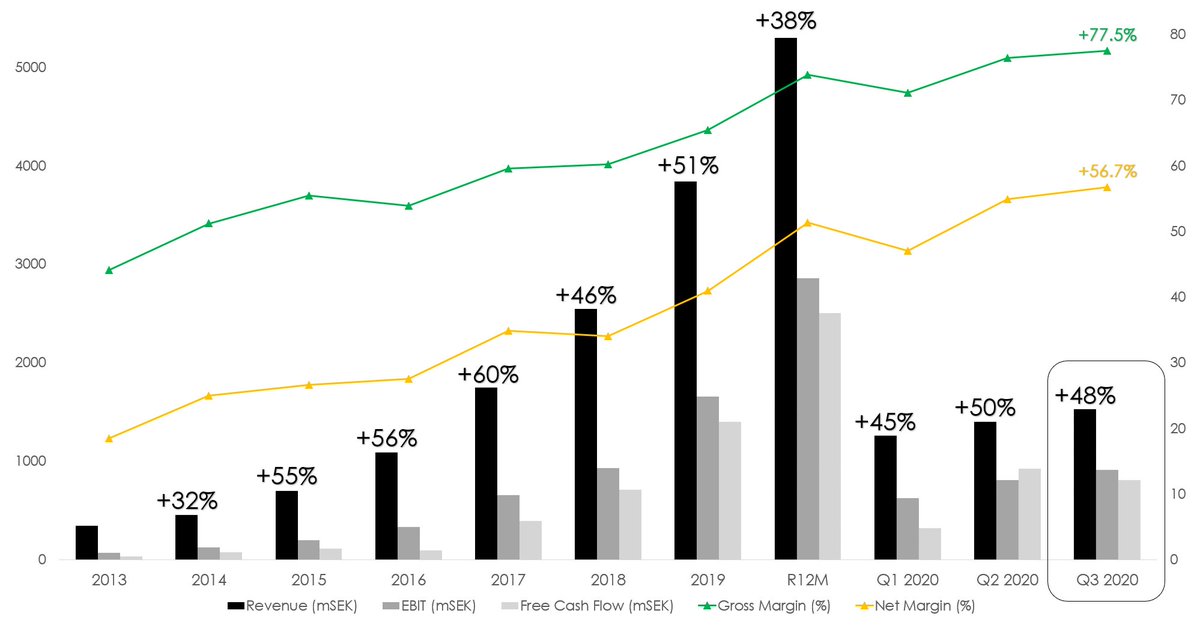

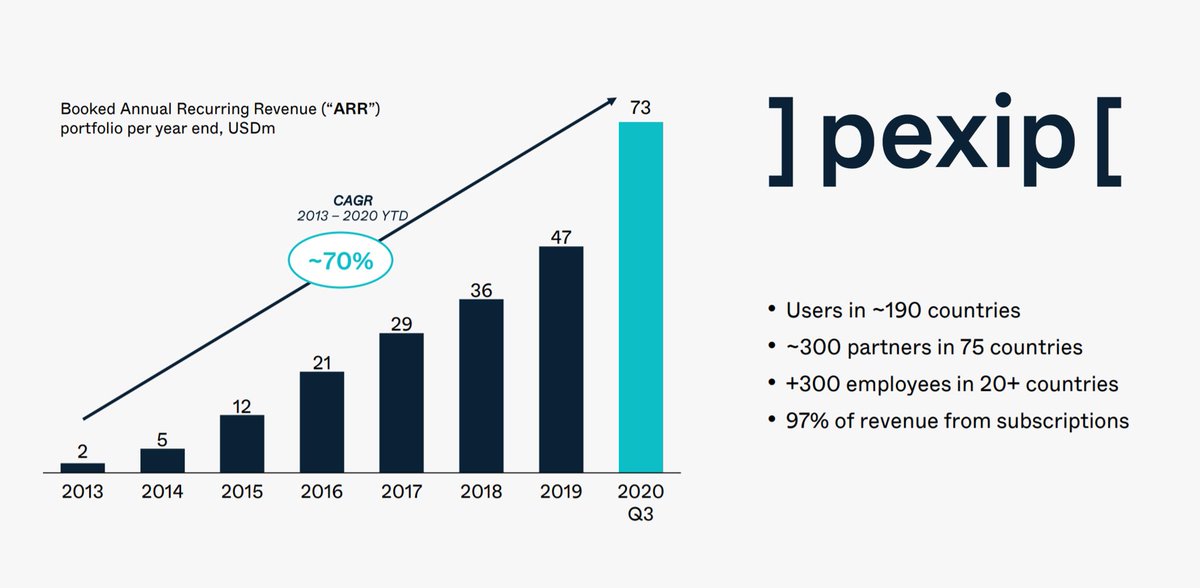

8/x Även Pexip tror stort på framtiden, och har precis fått tidigarelägga sitt omsättningsmål för 2025 med ett år. Nu satsar man på $300m i Annual Recurring Revenue redan 2024. Från gårdagens färska siffror (Q4'20) på $82m skulle det innebära +38% CAGR.

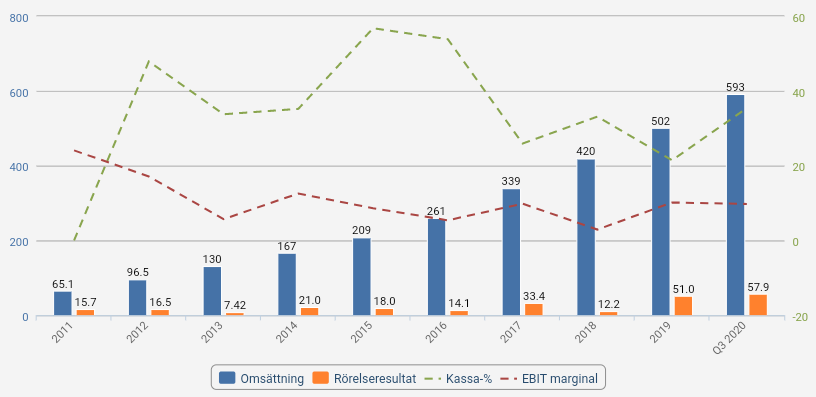

9/x Och denna kraftiga tillväxten är inte bara tack vare pandemin, utan man har vuxit väldigt fint ända sedan 2013 (så långt jag har hittat). Recurring Revenue står för ~98% av intäkterna idag och är ihop med Retention Rate (115%) två viktiga mått att följa framgent.

10/x Net Retention Rate betyder alltså helt enkelt att, efter churnade (tappade) kunder så står den "gamla" kundbasen (alltså exkl. periodens nytillskott) för 15% av ökningen y/y. Och även om monster som $TWLO eller $DDOG ligger på >130% så är 115-120% verkligen starkt.

11/x Ett annat missförstånd var nog att de försökte sko sig på videohypen under pandemin, men Pexip hade faktiskt förberett sig för en IPO ända sedan Okt 2019, just för att som bilden nedan visar kunna accelerera sin tillväxtresa genom att rampa upp säljinsatser + R&D.

12/x Och nu ska man alltså med 1mdNOK i nettokassa efter noteringen försöka kapitalisera på den underliggande accelerationen. Jag har för mig att man ska gå från 100 till 500 säljare, men är inte helt säker på siffran. Hursomhelst kommer detta innebära short term pain.

13/x Någon vinst lär vi inte se 2021 dock. Men i Q4'19 hade man däremot en EBIT-marginal på 18%, och att denna skulle kunna nå 25, 30 eller >30% i ett steady state känns knappast osannolikt med >90% bruttomarginal och +20-25% upsell från befintlig kundbas årligen.

14/x Så förutom produktkvalitén så tror jag även marknaden underskattat tillväxtpotentialen post Covid. Jag tror precis som Gartner att videomöten kommer ta över allt mer nu när företag insett hur mycket tid och pengar man sparar. En av vinnarna i en "hybrid work" world är Pexip.

15/x Kanske är det till och med så att Pexips tillväxt är laggande? Min känsla är att kunderna som hittar hit är mer eftertänksamma och långsiktiga än gemene Zoom-användare. Kanske kan även hårdare safety compliance-krav dyka upp när detta på riktigt blir det nya normala?

16/x Det som talar för att Pexips tillväxt laggar de mer lättillgängliga massprodukterna är att ARR-tillväxten faktiskt accelererat under hela 2020:

Q1 +50%

Q2 +64%

Q3 +70%

Q4 +73%

Är det otänkbart att de växer 50% under 2021? Isf har vi ~1mdNOK ARR, eller 5-6x EV/S.

Q1 +50%

Q2 +64%

Q3 +70%

Q4 +73%

Är det otänkbart att de växer 50% under 2021? Isf har vi ~1mdNOK ARR, eller 5-6x EV/S.

17/x Och eftersom få hinner räkna nu för tiden så kan jag meddela att Pexip just nu handlas till 9-10x 2020 sales. Detta är en ganska tydlig rabatt mot de flesta nordiska B2B-mjukvarubolagen trots överlägsen tillväxt, global reach och en GM som är högst i klassen (exkl. $ADMCM).

18/x Utöver de fundamentala bitarna så har faktiskt aktien vaknat till liv på sistone också. Kan den orka upp ur den halvårslånga dvalan och testa nya höjder snart? Jag har positionerat mig för att det ska ske, men lämnar som vanligt inga garantier eller köprekar.

19/x Tråden saknar flera datapunkter, men jag försöker hålla det hyfsat koncist här för att istället skriva längre texter på kalqyl.se när jag får feeling. Jag har i alla fall tagit en ~5% position kring 60-70 NOK. Tack @LipInvest för bra tankar också, som alltid!

• • •

Missing some Tweet in this thread? You can try to

force a refresh