"Son günlerde üzerimde ciddi bir ağırlık var ama nedir tam bilemiyorum."

Altın yatırımcısı ☺

Altın yatırımcısı ☺

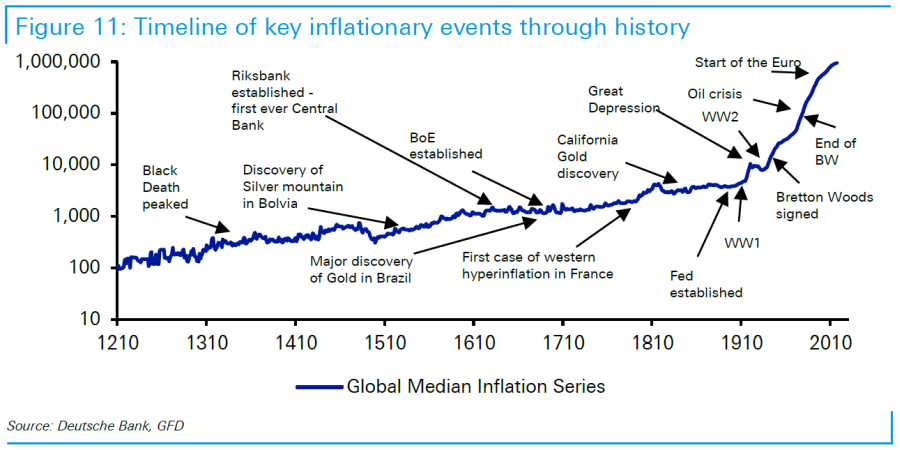

Altın enflasyona karşı korumaz mıydı? Belki, evet.

Mal enflasyonu var mı? Varlık enflasyonu var...

Beklentiyle nominal faizler hızlı gittiğinde, gerçekleşen enflasyona kıyasla hesaplanan "reel tahvil getirisi" artıyor. Altının temel korelasyonu buna...

Mal enflasyonu var mı? Varlık enflasyonu var...

Beklentiyle nominal faizler hızlı gittiğinde, gerçekleşen enflasyona kıyasla hesaplanan "reel tahvil getirisi" artıyor. Altının temel korelasyonu buna...

#Reel getiriler hızlıca artıya yöneldiğinde; altına baskı uyguluyor. Başka deyişle: "senin son 2 yılda $2.000'e koşma sebebin bendim; şimdi dönüyorum!" diyor. Önce reel faizler sakinleyecek; sonra altın fiyatı. Beklenmeyen bir şey olmuyor...

[Terminalciler: USGGT10Y Index GO!]

[Terminalciler: USGGT10Y Index GO!]

Daha geriye gidip, 5 yıl vadeli enflasyona endeksli tahvil (reel getirisi)ni de ekleyelim. "Birileri" sadece altına veya tahvile, veya ikisine de "oyun oynuyor" olabilir. Mantığını sevmeyebiliriz. Peki amaç #haklı olmak mı, yoksa #para kazanmak mı? Her yoğurdun yiğit yiyişi... 😌

• • •

Missing some Tweet in this thread? You can try to

force a refresh