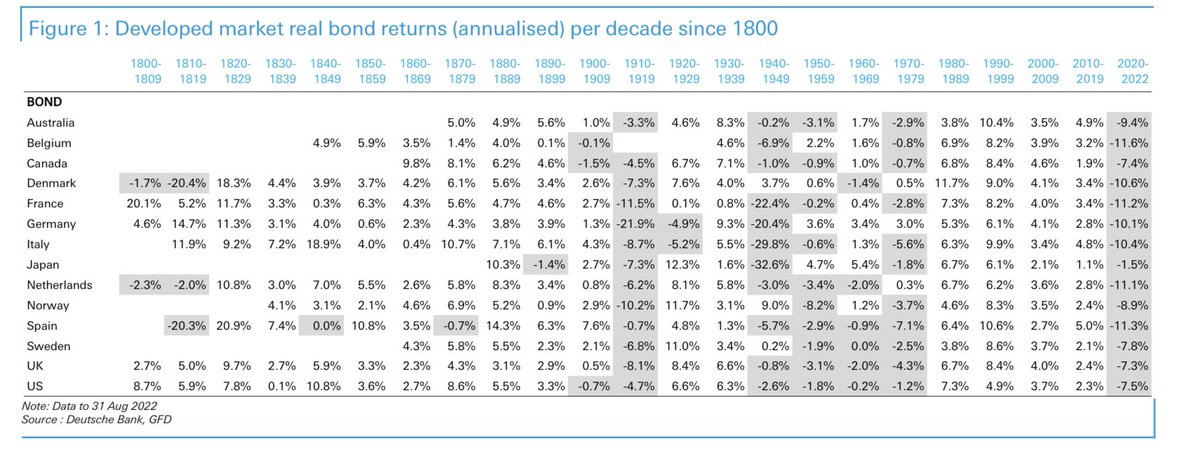

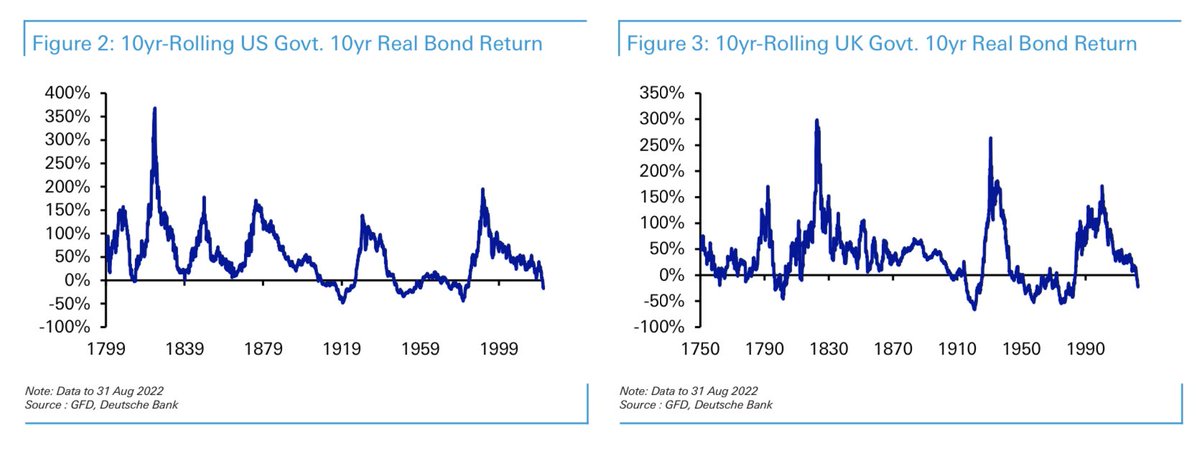

Long term charts vía DB. 2022 first global beat market in 70 years. Rollomt 10yr real government bond return for the US, UK, FR & DE. This year has turned negative for all of these countries for the first time since 1984, 1983, 1983, and 1958, respectively. #bonds #history

LT (over last 100 yrs) US returns:

– equities: +7.2% p.a. real) ****

– 10yr bonds/ +2.0% p.a.

– Corporate bonds: +2.7% p.a.

– T-bills (cash proxy): +0.4% p.a.

– gold: +1.6% p.a.

– oil: +0.5% p.a.

– US housing (prices only): +1.1% p.a.

#financial #markets #history

– equities: +7.2% p.a. real) ****

– 10yr bonds/ +2.0% p.a.

– Corporate bonds: +2.7% p.a.

– T-bills (cash proxy): +0.4% p.a.

– gold: +1.6% p.a.

– oil: +0.5% p.a.

– US housing (prices only): +1.1% p.a.

#financial #markets #history

#Equity #markets: Since 1800, US equities have had only two negative decades in nominal terms: the 1930s (-0.5% p.a.) and the 2000s (-0.9%). There have been three negative decades in real terms (1910s: -2.8%, 1970s: -1.5%, 2000s: -3.4%). DB #history

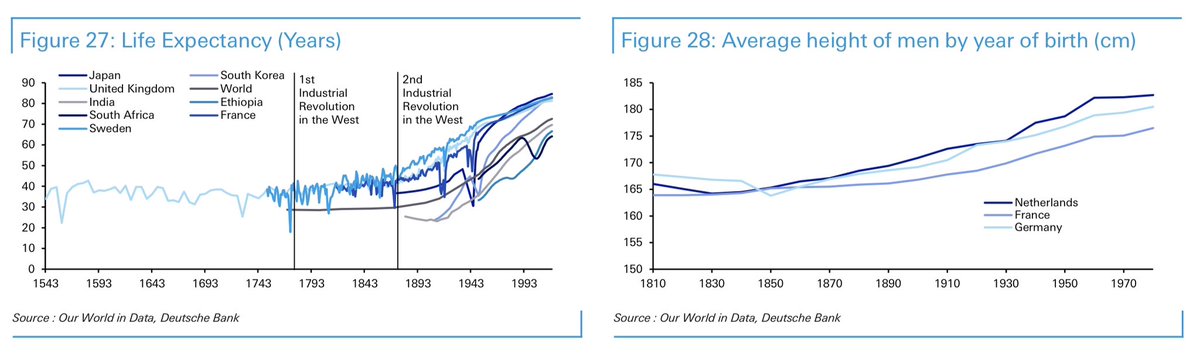

El estado natural condición humana es la pobreza; el progreso/bienestar fruto revolución indilustrial (ensanchamiento mercados/distribución trabajo) es un pequeño milagro y anomalía histórica. #economía DB

Con el progreso económico, llega el bienestar social. A su vez, progreso económico requiere de libertad de elección (ergo, desigualdad en el resultado), por eso la riqueza esta ligada grado respeto al estilo de vida de los demás (igualdad oportunidades, no de resultados).

Número de democracias en el mundo. Durante la pax americana, mal que bien, el conjunto del mundo ha favorecieo instituciones abiertas; esta por ver la tendencia que podamos observar en un orden dominado (en parte) por potencias autocráticas. #history DB

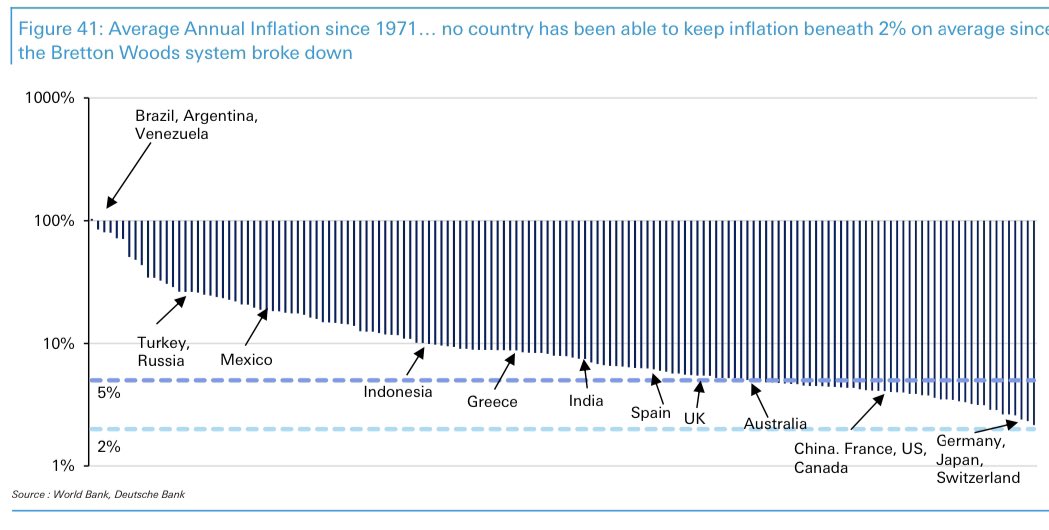

Una vez la moneda esta en manos de los políticos, es solo cuestión de tiempo que esta se devalué en parte o por completo: ningún país ha conseguido mantener la inflación por debajo del 2%. El deterioro clases medias en un gráfico. DB #history

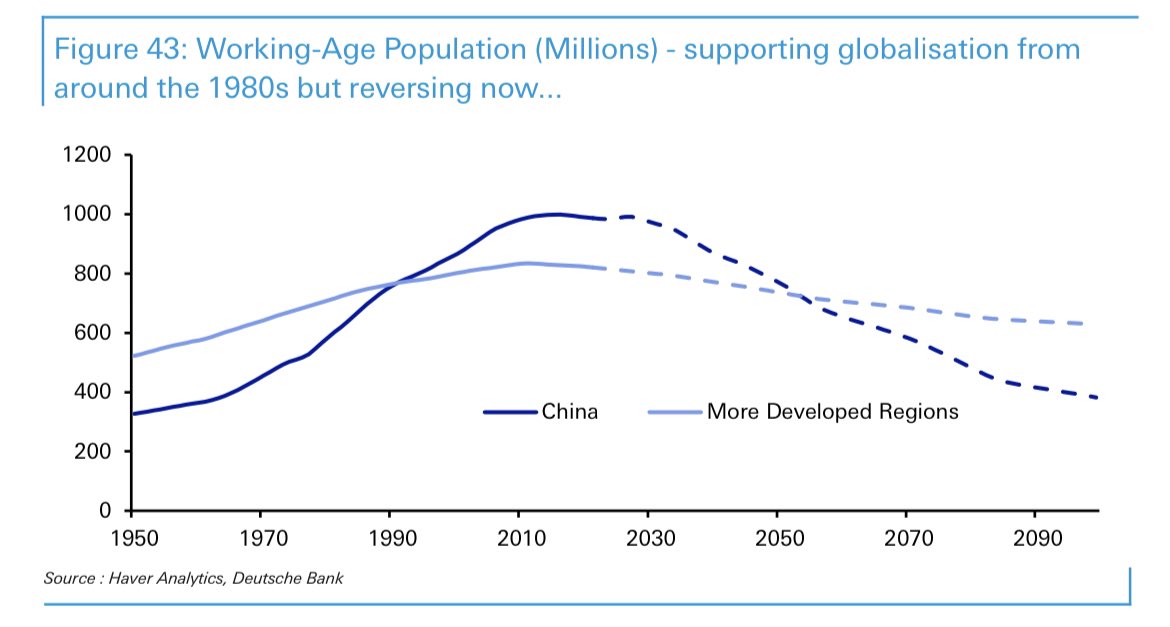

Fin del dividendo demográfico(?) Llevamos un periodo de relativa delfación salarios (deflación exportada por #China). ¿Seremos capaces de extender esta tendencia con estrechez demográfica? #inflación #deflación DB.

La gran mega tendencia desde 1971 ha sido la explosión del crédito, la inflación y la deuda: "The US hasn't run a budget surplus in over two decades, and has seen just 4 annual surpluses in the last 50 years." Luego hablaremos de "neoliberalismo" (sic) 🙈🤦🏼♀️

Descripción gráfica de ratonera: tipos artificialmente bajos, alimentan el crédito (generan demanda), pero también la deuda; a falta de reformas (mantener en forma el sistema), mucha de esta deuda se hace impagable y dependiente de tipos (reales) bajos. #inflación #deuda #tipos

"the Fed took 100 years from its formation to go from a zero to $1 trillion balance sheet in real terms. The next decade saw this b/s to peak 9 trillion." Easy money/easy credit, todo acaba en el b/s Banco Central (bedrock credibilidad monedas).

Se necesita mucha inflación (en forma de represión financiera), para normalizar solidez Bancos Centrales; el daño ya esta hecho, ahora solo falta duda timing. DB

Valuation through #history.

• • •

Missing some Tweet in this thread? You can try to

force a refresh