A Evergrande, 2ª maior construtora de imóveis da 🇨🇳, foi a precursora de quedas nos mercados globais.

Vamos olhar para os fundamentos da empresa para entender o tamanho do “pepino”.

Primeiro, vale a pena mencionar que o negócio de construtoras possui ciclo de caixa longo:

Vamos olhar para os fundamentos da empresa para entender o tamanho do “pepino”.

Primeiro, vale a pena mencionar que o negócio de construtoras possui ciclo de caixa longo:

Em outras palavras, investem para comprar terrenos, materiais de construção etc, e leva tempo até que a companhia consiga vender a propriedade e ver a cor do dinheiro.

Historicamente, mercados aquecidos levam construtoras a se endividarem para construir e vender mais.

Historicamente, mercados aquecidos levam construtoras a se endividarem para construir e vender mais.

Mas, se a demanda por imóveis for menor que esperada, ou se várias empresas construírem ao mesmo tempo, muitas propriedades acabam vindo a mercado juntas, saturando a oferta.

O risco é a empresa ficar com propriedades encalhadas e dívida gorda para quitar.

O risco é a empresa ficar com propriedades encalhadas e dívida gorda para quitar.

Vamos aos fundamentos: No fim de 2020 a Evergrande possuía ¥335 bilhões (US$ 52 bi) em dívidas geradoras de juros vencendo em 2021, mais ¥381 bilhões (US$ 59 bi) vencendo depois de 2021.

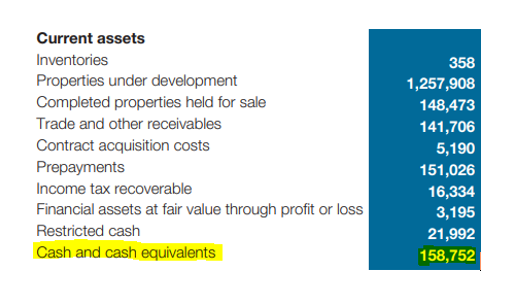

E possuía apenas ¥158 bilhões em caixa (US$ 24 bi). A maior parte dos ativos estava em propriedades em desenvolvimento – as quais não está conseguindo vender rápido o suficiente.

E não para por aí.

Ao longo tempo a Evergrande investiu em alguns negócios “estranhos”. De veículos elétricos (Evergrande Auto) e Streaming de mídia (Hengten Networks) a Parques de diversão (Evergrande Fairland) e Indústria de Saúde (Evergrande Spring).

Ao longo tempo a Evergrande investiu em alguns negócios “estranhos”. De veículos elétricos (Evergrande Auto) e Streaming de mídia (Hengten Networks) a Parques de diversão (Evergrande Fairland) e Indústria de Saúde (Evergrande Spring).

Tentando contornar a situação, a Evergrande começou a oferecer propriedades com grandes descontos, e até impeliu seus funcionários a emprestarem dinheiro para a empresa, caso contrário não receberiam seus bônus no final do ano.

Aparentemente, já tinha uma🚩desde o começo do ano.

Aparentemente, já tinha uma🚩desde o começo do ano.

• • •

Missing some Tweet in this thread? You can try to

force a refresh